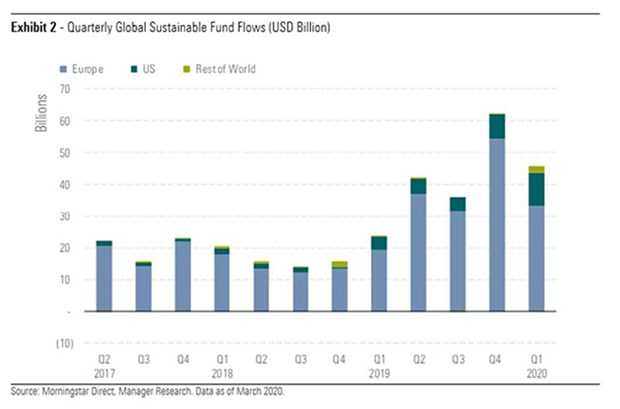

Porque entre abril y junio de este año, el periodo que registró un espectacular rally alcista de los mercados de capital tras la debacle de las semanas iniciales de la propagación global del Covid-19, los movimientos de las estrategias de gestoras y sociedades de valores hacia este tipo de inversiones superaron los 71.100 millones de dólares. Cifra semejante al tamaño del PIB de naciones como Omán, Panamá, Venezuela o Luxemburgo. Los analistas empiezan a creer que la apuesta del mercado por las empresas que avanzan hacia la neutralidad energética y la economía verde, con políticas sociales y transparencia corporativa ha llegado para quedarse. Entre otras razones, porque disponen de un amplio margen para crecer. Las carteras vinculadas a objetivos ESG son todavía una porción reducida de los 41 billones de dólares que atesoran los fondos de inversión en todo el mundo.

Los criterios ESG -Environment, Social & Governance- han pasado de ser una parte testimonial, impulsados por gestores en busca de rentabilidades alternativas dentro de las carteras de capital globales a convertirse en una estrategia habitual, incluso, de los fondos más conservadores. Sólo así se explica la suma récord en inversiones sostenibles, el primer y principal capítulo de estos principios, durante la tortuosa travesía de los mercados desde el comienzo de la Gran Pandemia. Los parámetros ESG se han asentado entre los productos de inversión. Hasta el punto de atraer flujos de capitales por valor de 71.100 millones de dólares entre abril y junio, lo que eleva su arsenal de riqueza en los marcados por encima del billón de dólares. Sociedades de valores como Calastone invirtieron en activos ESG durante el segundo trimestre de este ejeicicio una cantidad superior a la que contrató bajo estos indicadores en los cinco años precedentes. Aun así, esta nueva táctica inversora tiene un largo trecho por delante. Un recorrido potencial extraordinario si se compara con los 41 billones de dólares que movilizan las firmas de capital y los fondos de inversión por toda la arquitectura financiera internacional, según Morningstar. Sobre todo, si se tiene en cuenta el decidido viraje de gobiernos y bloques económicos supranacionales como la UE hacia un patrón de crecimiento que mitigue los efectos del cambio climático.

La recesión mundial a la que ha abocado el Covid-19 a todo el planeta ha acelerado también el tránsito de las inversiones hacia modelos empresariales sostenibles que puedan resistir los daños colaterales y secundarios que provoca la crisis sanitaria en los mercados de capitales. “Entre 2015 y 2017, poco o nada de los nuevos flujos de capital que se colocaron en este periodo se invirtieron en fondos ESG”, admitió hace unas fechas Edward Glyn, responsable de mercados globales de la firma británica Calastone a Financial Times, pero su momento ha llegado, asegura: “en el último bienio, se ha alimentado un voraz apetito inversor que se alinea a la perfección con las preocupaciones éticas por los productos financieros que eligen a empresas respetuosas con el medio ambiente, los asuntos sociales y el buen gobierno corporativo”. En sintonía con las reivindicaciones de las sociedades civiles, cada vez más sensibles a los criterios que encierran las siglas ESG. A juicio de Glyn, los fondos sostenibles “son la única área de intensa revalorización para los activos bursátiles”, además de un “gran negocio” para las firmas de inversión, porque la demanda inversora y las comisiones de servicios, “son altamente rentables”.

Morningstar también pone sobre la mesa otro dato revelador. Casi la tercera parte de la cartera de fondos en Europa entre abril y junio fueron bajo criterios ESG. Una exigencia del 63% de los nuevos capitales inyectados en las carteras de inversión, desplazando la petición de clientes de activos de corte más tradicional. Especialmente, de compañías de gas y petróleo. También se ha incrementado el número de fondos de inversión de nuevo cuño en Europa con sello ecológico, social y de buena gobernanza empresarial. En sintonía con su política económica que persigue la neutralidad energética, emisiones netas cero de CO2, en 2050 en todo el territorio de la Unión y con metas intermedias exigentes para cumplir con este desafío.

La tendencia del mercado se focaliza con dos perspectivas claras, los avances del sector privado que cotiza en bolsas internacionales hacia la digitalización y los proyectos ESG, alertan expertos del S&P 500, que mostraba los mayores beneficios desde 2013, impulsado por las espectaculares rentabilidades tecnológicas, cuando llegó el Covid-19. Aunque se mantiene todavía a un fuerte ritmo de contratación, pese a las altas oscilaciones bursátiles, por la popularidad que despiertan las plataformas de inversión digitales y la bonanza de las carteras ESG, que han marcado la senda de crecimiento de su indicador en plena recesión económica global. Y a pesar de que el examen de calificación inversora a las empresas cuyos planes estratégicos incluyen proyectos que tienen connivencia con los criterios ESG son cada vez más exigentes. Janine Guillot, consejera delegada en la Sustainability Accounting Standards Board (SASB) la institución contable fundada en 2011 por Jean Rogers para desarrollar normas de contabilidad de sostenibilidad y que actúa como el gendarme de las evidencias, en los libros de cuentas de las firmas, de iniciativas concordantes con estos compromisos, resalta que su organización es “una herramienta para identificar mejor la conexión entre las obediencia del sector privado hacia los principios ESG con el rendimiento financiero de cada compañía”. Los estándares de propiedad de una firma y la canalización de su información adecuada al mercado “son un instrumento que permite a los inversores otear con mayor amplitud de miras la realidad sostenible de una compañía concreta”.

Desde 2013, se ha incrementado en un 72% el número de obligaciones, reglas y requerimientos no financieros vinculados a criterios ESG, lo que se ha traducido en más de 4.000 normas de obligado cumplimiento. Después de que las empresas que operan en EEUU elevaran sus costes regulatorios en más de 4 billones de dólares -una cifra similar al PIB alemán, el cuarto del mundo- por el endurecimiento de exigencias legales en los cinco primeros ejercicios tras la crisis de 2008. Esencialmente, en el sector financiero. En los años más recientes del ciclo de negocios, la factura anual por adaptación regulatoria alcanzó los 1,9 billones; por ejemplo, en 2018, dice el Instituto de Competencia Empresarial.

Mercado y compañías adquieren conciencia colectiva

El mercado y las cúpulas ejecutivas de diferentes empresas y distintos sectores de actividad han dado sobrados botones de muestra en los últimos meses, durante la travesía los tres primeros trimestres el año de la Gran Pandemia, de la sensibilización e influencia que les depara la nueva forma de inversiones verdes, sociales y de buena gestión empresarial. Larry Finck, CEO de Black Rock ya lo proclamó abierta y tácitamente a finales de 2019. A través de misivas a los presidentes de multinacionales de todos los sectores, a los que le trasladó la conciencia inversora verde a la hora de decidir las estrategias de inversión de su mega-gestora de fondos, que maneja más de 7,4 billones de dólares en activos en todo el planeta. También poderosos hegde funds como TCI Fund Management, del milmillonario británico Chris Hohn, el más rentable del pasado año, han adoptado tácticas similares a favor de empresas sostenibles e instando igualmente a máximos responsables de multinacionales, también con acuse de recibo mediante cartas personales, a actuar decididamente en sus negocios y firmas asociadas en aras de contener prácticas lesivas contra este triple objetivo y de diseñar hojas de ruta más ambiciosas, en esta dirección, en sus planificaciones futuras de expansión corporativa.

Pero también surgen decisiones empresariales determinadas por estos criterios. La supermajors petrolíferas, por ejemplo, que han esperado largas décadas la reciente decisión de la Casa Blanca de explorar y percutir el rico subsuelo petrolífero del llamado Refugio Salvaje de Alaska, no han acudido de inmediato a realizar sus prospecciones en este territorio. Pese a que el permiso de la Administración Trump y su orden ejecutiva, les llega en un momento de alta tensión por los agujeros de liquidez que les deja la recesión mundial y la caída del precio del crudo. Las nuevas estrategias inversoras ESG y la llamada global de los fondos a la neutralidad energética como el arma de mayor eficacia para combatir el cambio climático han truncado un balón de oxígeno de emergencia para sus deteriorados ingresos. Un análisis de Bank of America es elocuente en este sentido. Porque -dicen en una nota oficial para inversores- los resultados del segundo trimestre para las firmas petrolíferas “son los peores en una generación”. El instrumental tecnológico que atesoran está en condiciones de abrir el subsuelo de Alaska. Pero temen que cualquier alteración en sus trabajos pueda perforar el permafrost o capa que mantiene congelado su territorio y que ha ocasionado enormes cráteres en la tundra siberiana por la acción de sus rivales rusas. Amén de por efecto del calentamiento global y la combustión de carburantes fósiles como el crudo. La contestación social las llevaría a un escenario de pérdida reputacional casi irreparable en pleno tránsito hacia las energías limpias. La licencia para perforar Alaska “es una especie de cóctel de desincentivos para su propio negocio”. Una especie de manzana envenenada, sugiere el análisis de Bank of America, que podría tentarlas a extraer las reservas petrolíferas del refugio de Alaska ante “los pobres retornos de beneficios” a sus arcas y a sus accionistas ante el “creciente fervor entre los inversores hacia los activos con sello ecológico y proyectos corporativos de neutralidad energética”.

Varias compañías japonesas de distintos sectores y dimensión pusieron en marcha en 2019 la asociación Cloma, fundada con el desafío de reciclar el 100% de los residuos plásticos de las 361 firmas del club en 2050. Con reducciones intermedias de este material exigentes en sus cadenas de producción y acciones específicas de recogida de la basura de este material de origen fósil que se arrojan y almacenan en los mares y océanos del planeta. En la estructura de Cloma figuran desde grandes corporaciones como Seven & i Holdings, Shiseido o Itochu, hasta varias decenas de startups. Y todas asumen un compromiso de orden corporativo enfocado a la preservación medioambiental. Dentro de criterios ESG. Cloma es una piedra en el zapato de Japón, la tercera economía global y segundo país que más material plástico arroja a los océanos. También es uno de los dos socios del G-7 que se negó a suscribir, en 2018, los objetivos de reducción el uso de plásticos para 2040. Pese a que prácticamente cada producto de consumo en la Nación del Sol Naciente, desde el té al chocolate o piezas de fruta individuales, se protege con este tipo de envoltorio. Aspiran a ser un lobby ineludible en las futuras normas medioambientales niponas.

En el orden social y de gobernanza también irrumpe la conciencia inversora ESG. La diversidad de género en las cúpulas administrativas, especialmente de las grandes corporaciones, es otro de los factores que impulsará, a juicio de los investigadores de Stanford Graduate School of Business, sus capitalizaciones privadas en el futuro, a tenor del creciente predicamento que ha arraigado en torno a los criterios socialmente responsables. Un estudio reciente de la escuela de negocios de Stanford afirma que “causará recorridos al alza y sostenidos de los valores de las firmas con conciencia de género en el ciclo de negocios post-Covid” porque -aduce el informe- “los inversores penalizan ya a las compañías que carecen de suficientes mujeres en sus órganos ejecutivos”. Margaret Ann Neale, catedrática de gestión y una de sus autoras, es todavía más rotunda al respecto: “No se trata sólo de decir que la diversidad de género es una buena idea porque es un concepto ético. Los accionistas e inversores advierten de que, sin equiparación en este terreno, habrá consecuencias económicas” para las empresas. La igualdad en los más altos cargos de representación de las compañías crea un precedente para espolear el liderazgo de las mujeres en puestos ejecutivos. Pero, sobre todo, “tiene efectos tangibles sobre la evolución de las estructuras empresariales” que dirigen, afirma este grupo de investigadores de Stanford.

Retorno de inversiones substanciales

El atractivo y la resistencia inversora de las carteras con criterios ESG “ha sido palpable durante los meses de la Gran Pandemia, explica a Bloomberg Hanna Hiidenpalo, CEO del fondo finlandés Elo Mutual Pension Insurance, que maneja patrimonios por valor de 26.000 millones de dólares. “Durante la crisis, hemos descubierto que los modelos de negocios de compañías responsables tienen unos fundamentos más sólidos, lo que se refleja en mejores valoraciones”. La ejecutiva de Elo también aclara que las empresas con altos ratings ESG “han generado retornos más altos y por encima de las previsiones iniciales” y se han colocado como referentes prioritarios en todas las estrategias de localización de activos. Hasta augurar que serán predominantes en términos de “impacto positivo” para los inversores en 2025. Y que, en los ejercicios intermedios, las firmas con negocios sociales y medioambientales irán ganando peso en las carteras de capital. Porque, “tampoco es ha haya muchas oportunidades en los mercados con los tipos de interés tan bajos fuera del riesgo corporativo”.

Bank of America, la primera firma en emitir bonos de pandemia, considera que los análisis ESG en el mercado son “necesarios” en un ejercicio en el que el sector privado, los gobiernos y las instituciones multilaterales han elevado sus ratios de deuda en 108.400 millones de dólares para aliviar el impacto del Covid-19; 48.300 sólo en China. “Tenemos pocas dudas de que veremos un incremento inminente de ofertas ESG procedentes de bancos”, escriben Josh Olazábal y Jesse Rosenthal, en una nota a inversores, y “ya están entre nuestras recomendaciones de productos a nuestros clientes”. Olazábal es el responsable de sostenibilidad y Rosenthal del departamento financiero para EEUU.

Los inversores “han tomado nota de cuándo y cómo una compañía responde ante el Covid-19 con mecanismos para tratar de minimizar el daño que la pandemia crea a sus consumidores y a la sociedad en su conjunto”, corrobora Jessica Alsford, responsable de Sostenibilidad Global en Morgan Stanley. “Unas actuaciones que pueden desencadenar a largo plazo efectos positivos o negativos sobre la reputación de la empresa a los ojos de sus distintos accionistas”. Entre otras razones, porque algunos sondeos de opinión, como el de la firma Optimy, de proyección global hablan de que el 60% de los consumidores está dispuesto a pagar más por los productos a compañías con marcar y valores reputacionales social y ambientalmente demostrados, mientras el 71% de los millennials elegiría una empresa para trabajar y desarrollar su carrera profesional que revele fuertes compromisos sociales con su comunidad.

Además, estos criterios están siendo utilizados por los gestores de fondos para evitar riesgos en inversiones. El examen a empresas bien gestionadas, adaptables a los cambios y con planes para combatir el cambio climático, que prioricen en tecnología y proyectos de energía renovables es una condición cada vez más ineludible para decidir y redirigir carteras de capitales. Los fondos bajo estos parámetros de Allianz, BlackRock, Invesco o Morningstar ya han superado a los que ostentan perfiles de inversión más tradicionales este año. Un reciente estudio de BlackRock dice que más de las tres cuartas partes de los indicadores sostenibles se comportaron, en términos de rentabilidad, mejor que los índices tradicionales de los mercados entre 2015 y 2018 y que, en el primer trimestre de este año, cuando arreció la crisis del coronavirus por todo el planeta, esta ratio se elevó hasta el 94%.

Guía para entender los criterios ESG

El mercado facilita un decálogo para la adecuada comprensión de este fenómeno inversor. Un breve decálogo y un road-map de buenas prácticas empresariales para emprender este sendero de sostenibilidad de beneficios a largo plazo.

- - ¿Qué idea subyace detrás de las inversiones sociales? La tesis de que el capitalismo tiene la obligación de ir por delante de los accionistas en el retorno de beneficios. Inversores y empresas necesidad considerar los impactos que sus negocios producen sobre consumidores, empleados y comunidades locales. Requieren del consentimiento de sus sociedades para eludir la amenaza de sus efectos sobre las cuentas de resultados.

- - ¿Cómo se iniciaron? Vanguard Asset Management y Columbia Threadneedle Investments se aventuraron a crear fondos de inversión focalizados en preocupaciones sociales bajo la tesis de que el retorno de beneficios a largo plazo sería más elevado en compañías que prestasen una atención preferencial a los asuntos sociales de sus negocios, a mejoras de su gestión corporativa o a proyectos respetuosos con el medio ambiente.

- - Origen. Los primeros vestigios de este tipo de inversiones se remontan varias décadas atrás. Con fondos de afiliados a organizaciones religiosas en Suecia, en 1965 o al Pax World Fund, que se lanzó en 1971 en EEUU. Sus estrategias eludían compañías que dañaran algún tipo de aspecto concreto de las sociedades civiles donde operaban. Con posterioridad, nacieron las políticas de responsabilidad social corporativa y los primeros pasos de carteras de inversión que vigilaban el impacto inversor de los planes de expansión empresariales y su influencia en el mundo.

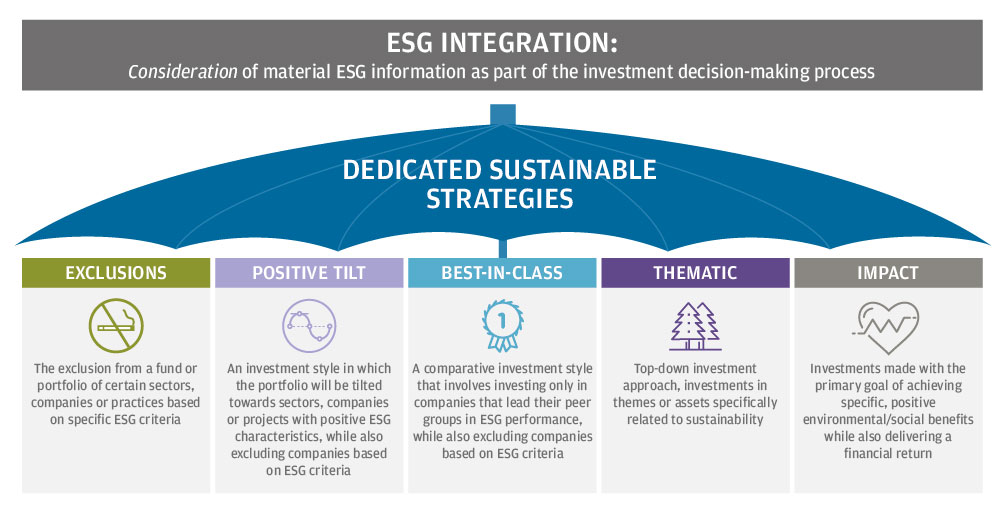

- - ¿Qué les hace diferentes al resto de inversiones? Son criterios que se han identificado bajo un mismo paraguas: Environment, Social & Governance. Coincidiendo en el tiempo con un viraje de gobiernos, legisladores y reguladores hacia un cambio de paradigma en el que el combate contra el cambio climático marca la prioridad económica. Este giro, que está transformando las políticas y las agendas reformistas, han consolidado los conceptos ESG en las empresas, que los han incluido al mismo nivel de vigilancia que su evolución financiera. Objetivo que demanda de ellas una información más transparente y fluida sobre, por ejemplo, reducción de emisiones de CO2 o igualdad de género.

- - ¿Qué impacto está teniendo la pandemia? De redirección y aceleración de esfuerzos. Una de las iniciativas que está gestando la crisis sanitaria es la preocupación por la rápida destrucción de empleo. Un grupo de más de 300 inversores que mueven 8,4 billones de dólares en activos ha urgido a empresas en las que poseen intereses accionariales a tomar medidas para proteger a sus trabajadores y sus comunidades del impacto del Covid-19, conservar sus salarios y evitar despidos. Kara Mangone, responsable de finanzas sostenibles de Goldman Sachs explicaba hace unas fechas que los inversores cero en materia social -utilizando el término de emisiones cero del apartado medioambiental- “debe estar dispuesto a exigir la cooperación de las compañías a corto plazo en la guerra contra el coronavirus y proveer servicios y suministros a sus clientes, a usuarios, a consumidores y a la totalidad de sus accionistas”. Porque, a largo plazo, les solicitará explicaciones sobre cómo ha abordado las consecuencias sociales de esta recesión global, aclara.

- - ¿Qué papel juegan los bonos sociales? Las ventas de bonos para ayudar a mitigar la epidemia han aparecido en los mercados. Al calor de los masivos aumentos de financiación de gobiernos y de cientos de miles de millones que las empresas de todo el mundo han tenido que contabilizar en sus balances. O de la colocación de decenas de millones de deuda que instituciones como el Banco Mundial o el Interamericano de Desarrollo para combatir el impacto del Covid-10. Sobre todo, para facilitar apoyo financiero a países pobres o de rentas bajas. Pero también se involucra el sector privado. Pfizer ha vendido bonos que dirigidos a crear un fondo de acceso a medicinas y vacunas. Método que han empleado otras empresas y entidades bancarias.

- - ¿Son los mismos que los bonos pandemia? No. Los sociales fueron creados hace unos años por el Banco Mundial para atender catástrofes naturales o fenómenos meteorológicos como los huracanes con los que cubrir indemnizaciones. Los de la pandemia surgen por la crisis del Covid. Los expertos explican que estos últimos no son técnicamente bonos sociales porque no siguen los principios de transparencia de la International Capital Markets Association.

- - El boom de los bonos sociales. Han sido el instrumento financiero que más ha crecido dentro de las llamadas finanzas sostenibles; durante la primera mitad de este ejercicio de recesión sin precedentes y de crisis sanitaria global, se contrataron más bonos sociales que en todo 2019. En un periodo en el que las ventas de bonos verdes se han resentido por la atención que las firmas privadas han tenido que prestar a la evolución de sus balances. El mercado divide en tres grupos los tipos de bonos sociales. Los catalogados así, en general, se refieren a todo el dinero que debe usarse para mejorar el estado social y los impactos que genera en poblaciones vulnerables, con índices de marginalidad, excluidas o con serias desventajas de rentas. Un segundo estrato serían los bonos de impacto social, o proyectos particulares con fines sociales que están vinculados a la consecución de objetivos concretos. Y los bonos de sostenibilidad o conjunto de riqueza que se destina a actividades de economía verde.

- - Los activos sociales. La predilección inversora por los criterios ESG va en aumento. A finales de 2018, la S de estos principios apenas manejaban medio billón de dólares en activos globales, según Global Impact Investing Network, una porción mínima de los más de 30 billones de fondos con sello estratégico ESG. Pero sociedades de inversión como KKR ya superó el pasado ejercicio el billón de dólares con su franquicia de capital social. Mientras desde Deutsche Bank advierten de que el segundo apellido de estos criterios “será el próximo gran foco del capital inversor”, una vez detone el ciclo de negocios post-Covid.

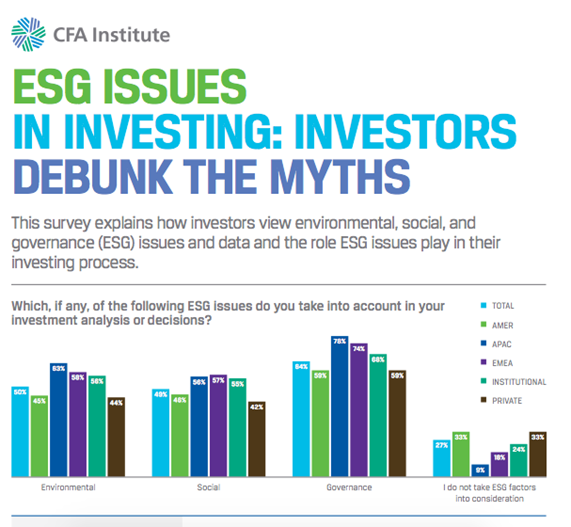

- - Progresos necesarios. Los cambios en el ámbito de las inversiones sociales también tocan de lleno al tercer componente ESG. Se precisa un mayor grado de transparencia, cualidad que entronca de lleno con el buen gobierno. Porque, según una encuesta de BNP Paribas, el 46% de los dueños o gestores de fondos sociales encuentran muchas más dificultades para analizar los proyectos de contenido social de las empresas que sus iniciativas medioambientales o de gestión y gobernanza corporativa.

Witold Henisz, de McKinsey, sugiere cinco atractivos de la elevada creación de valor a través de los principios ESG. Encaminados a transformar las líneas de negocio de las empresas hacia esta nueva exigencia inversora. En definitiva -explica- para reforzar todas y cada una de las siglas. Entendiendo la E como criterios como los gastos y fuentes de energía que utiliza cada empresa y sus consecuencias sobre las emisiones de CO2; es decir, su huella de carbono. La S, como la relación de una compañía con su reputación y los lazos que les une a las instituciones de la comunidad donde opera, en los países donde tiene presencia y en los que debe operar con parámetros de diversidad social y, sobre todo, su política laboral. Y G, el sistema de prácticas internas, controles y procedimientos para mantener el orden y bajo estrecha supervisión la gestión de la compañía, la eficiencia de la toma de decisiones, su acción dentro de la legalidad y sus conexiones y contactos con accionistas e inversores.

Catapulta de crecimiento empresarial. Una fuerte proposición ESG otorga a una compañía vías de acceso a nuevos mercados y de expansión. Las licitaciones internacionales son cada vez más partidarias de seleccionar, para proyectos público-privados, en áreas como las infraestructuras, a firmas que, por ejemplo, no contemplen prácticas contaminantes en la extracción o pago por suministros de materias primas con métodos productivos con elevadas emisiones de CO2. De igual manera pueden redirigir las preferencias de los consumidores. Ante la creciente inclinación de las sociedades hacia lo verde, aunque sea más caro. Sus ofertas sostenibles marcarán el gusto y las tendencias futuras. Y obtener mayores ingresos reales. Porque productos como Sunlight de Unilever, con menos agua que otras marcas, han crecido en ventas más de un 20%. Y petroleras como la finlandesa Neste, con más de 70 años de historia, genera ahora más de las dos terceras partes de sus beneficios a través de energías renovables y combustibles sostenibles.

Reducción de costes. Substancialmente. En gastos operativos de materias primas, cuya factura extractora ha sido tradicionalmente muy elevada. McKinsey habla de reducirlos hasta en un 60% con medidas de eficiencia energética y fórmulas de correlación entre uso de fuentes sostenibles y planes financieros de ahorro. En función de los sectores e industrias en los que opera la firma. Con ejemplos variados. Desde FedEx, gracias a su objetivo de completar una conversión eléctrica o híbrida de su flota de 35.000 vehículos, un proceso que ya ha afectado al 20% de sus coches y por el que ya se han ahorrado más de 175 millones de litros en combustible. Hasta 3M, que ha evitado gastos superiores a los 2.200 millones de dólares desde que introdujo su programa 3Ps o Pollution Prevention Pays, en 1975, para evitar emisiones contaminantes en sus cadenas de producción.

Menores exigencias regulatorias e intervenciones legales. Las firmas con criterios ESG obtienen una menor exposición a las acciones supervisoras y sancionadoras de los gobiernos y disponen de presiones regulatorias más laxas. Aunque el impacto difiere entre sectores. En la industria farmacéutica, el ahorro puede llegar a ser del 25% o el 30%. En la banca, donde las provisiones de requerimientos y capital es “demasiado elevado” y las normas de protección al consumidor “muy exigentes”, estaría en juego entre el 50% y el 60% de sus gastos asociados. En el automóvil, aeroespacial y defensa, así como en el tecnológico, donde prevalecen los subsidios de gobiernos también alcanzaría un ahorro del 60%.

Productividad. Las proposiciones ESG ayudan a retener el talento, a elevar la motivación de los empleados y, por consiguiente, a incrementar la productividad. La satisfacción de la plantilla de trabajo y el aumento de la calidad de los profesionales también redunda positivamente en la toma de decisiones accionariales. La alimentaria Mars ha desarrollado granjas con unos modelos tecnológicos que reducen la colisión de sus cadenas de valor con el medio ambiente y facilitan el acceso al capital a los propietarios de estos centros para obtener financiación en la renovación de sus instalaciones.

Optimización de activos. Los planteamientos ESG pueden intensificar las inversiones futuras a firmas con compromisos de continuar implantando y desarrollando proyectos sostenibles. Por ejemplo, en fuentes renovables o en reducción de gastos energéticos.