Comienza la reunión más esperada del FOMC, el Comité del Mercado Abierto de la Reserva Federal de Estados Unidos, que empieza su habitual reunión de dos días en la que se espera, tal y como ha ido marcando el paso su presidente Jay Powell, un recorte de los tipos de interés en la primera economía del mundo, el inicial tras los de 2019 y una vez que los tipos se encuentran en su nivel más alto de los últimos 23 años.

La última vez en Jackson Hole, el evento que da el pistoletazo de salida en las montañas de Wyoming al curso económico global en general y al de los bancos centrales en particular, cuando sensación que, en materia de tipos "ha llegado el momento".

El núcleo central del encuentro, en el que la Fed pondrá sobre la mesa las previsiones económicas y sus proyecciones, es la cantidad de esa bajada de tipos: si la Reserva Federal optará por bajar 25 o 50 puntos básicos el precio del dinero en EE.UU. UU. Y es una decisión más que importante, ese montante, para el mercado.

La mayoría del mercado se decanta por la segunda posibilidad, un recorte drástico de tipos de 50 puntos básicos en esta ocasión, ante la lectura de los datos, más allá de una inflación que, ahora sí parece controlada, pero que contrasta en especial con otros. , como los indicadores adelantados de actividad y, sobre todo, con el peso que supone un mercado laboral a la baja, especialmente desde el verano.

De hecho, agosto se ha constatado el mes más débil en el crecimiento del empleo privado desde enero de 2021 en Estados Unidos. Con un nivel de paro que baja al 4,2%, aunque sumaba creación de nuevos puestos de trabajo de 142.000, aunque por debajo de lo que esperaba el mercado. Esto ejemplifica su debilidad.

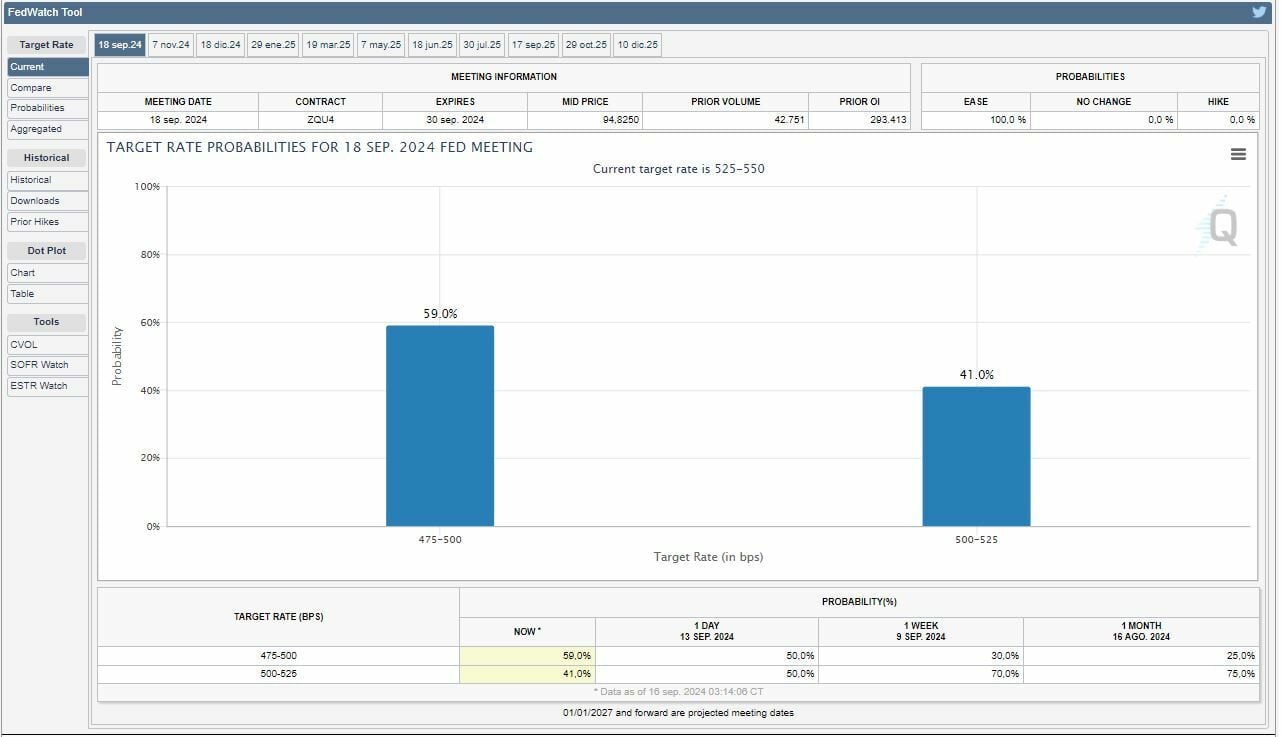

En concreto, un 59% pasa porque los tipos se quedan en una banda de entre 4,75 y 5% en el nivel de los tipos americanos, con recorte de 50pb, frente a un 41% que se decanta por un recorte de un cuarto de punto, hasta el nivel de tipos de 5-5,25% según la herramienta más seguida por el mercado, la que elabora CME Tool .

Ante la evolución de los datos, desde JPMorgan , su jefe de economía, Michael Feroli destaca que " existen buenas razones para que los tipos vuelvan a la neutralidad lo más pronto posible ", partidario de recortar medio punto y hacerlo por primera vez en cinco años y medio. Y considera que “si se espera hasta que la inflación vuelva al 2%, probablemente se haya esperado demasiado”.

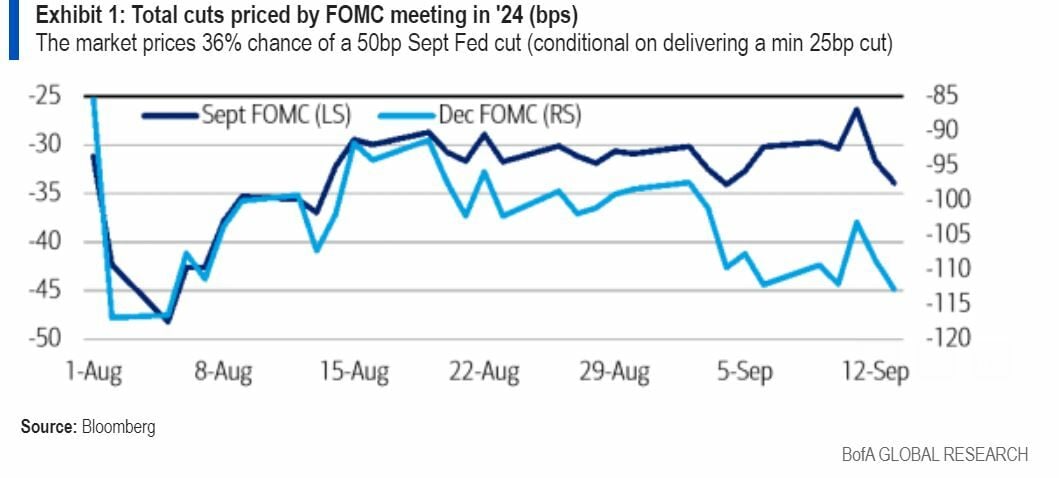

Pero no es la opinión unánime de los expertos del mercado. Desde Bank of America consideran que el recorte debe quedarse en la mitad. "Esperamos un recorte de 25 puntos básicos en la reunión del FOMC de septiembre. Los tipos valoran una buena probabilidad (36%) de un recorte de 50 puntos básicos. Los precios de la Reserva Federal son inusualmente inciertos. En definitiva, es probable que el FOMC de septiembre realice un recorte de neutral a moderado".

Además desde Lazard son de la misma opinión. su estratega de mercados, Ronald Temple considera que "los datos del mercado laboral y otras métricas de consumo sugieren ahora que la economía ha pasado de ser muy fuerte a “simplemente” fuerte. Si es así, la relajación gradual tiene más sentido que un enfoque agresivo".

Desde el Comité de Inversiones globales de Morgan Stanley destacan que "la Fed puede lograr el esperado "aterrizaje suave" de un crecimiento económico no demasiado rápido ni demasiado lento y una inflación moderada. Este escenario probablemente exige reducciones de tipos lentas y superficiales, en incrementos de un cuarto de punto hasta el 3,5% para fines de 2025".

Y señala que "este enfoque puede decepcionar a los inversores que esperan recortes más profundos y rápidos que lleven el tipo de interés oficial por debajo del 3%, lo que podría favorecer un aumento de las valoraciones de las acciones".

Desde Ibercaja, Cristina Gavín, jefa de Renta Fija y gestora de fondos de Ibercaja Gestión, afirma que "la clave está en la cuantía de esa bajada. Nosotros venimos apostando por un bajada de 25 pb desde hace semanas, los datos que hemos conocido, aunque anticipan una cierta ralentización en la economía norteamericana y una incipiente debilidad en el mercado de trabajo, no justificarían la agresividad de la bajada en esta reunión de septiembre".

Destaca además que "será importante prestar atención al mensaje que transmita Powell en lo que a su visión de la economía norteamericana se refiere, que nos puede dar pistas sobre lo que podemos esperar de cara al último trimestre del año. Sin olvidar que las elecciones de noviembre pueden también influir en la senda de bajadas de la Fed".

"Muchos factores están sobre la mesa, porque el futuro es esencial, no solo este primer recorte, sino lo que pueda hacer la Fed en las siguientes", señalan en Ibercaja.

Para Bank Of America, "el gráfico de puntos (el conocido como 'dot plot') probablemente mostrará 75 puntos básicos de recortes en 2024, muy por encima de los más de 110 valorados. Y esto desvanecerá cualquier reacción instintiva y agresiva del mercado".

Desde Lazard destacan que " los mercados prevén ahora 109 puntos básicos de rebajas para finales de año y 234 puntos básicos hasta la reunión de julio de 2025".