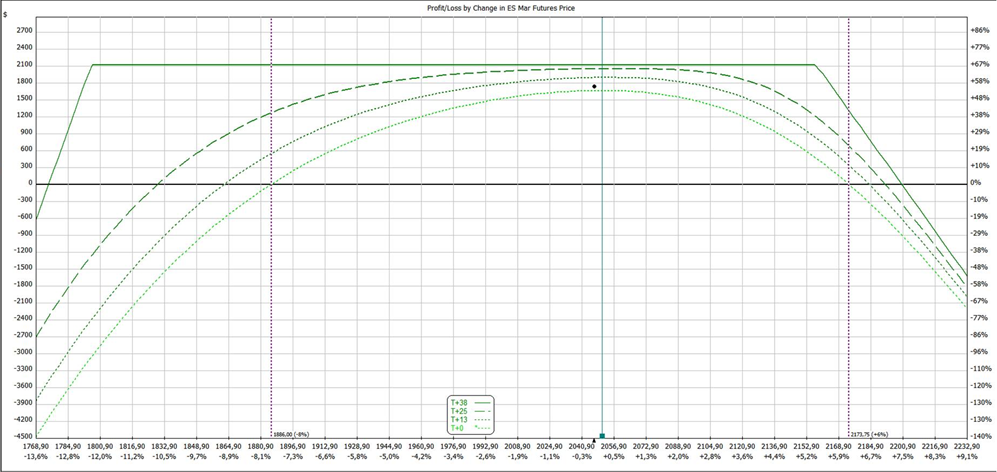

Abajo vemos el gráfico diario del futuro y podemos apreciar el gran tamaño de las barras diarias del subyacente (mucho movimiento intradía) en los últimos días. Pero también observamos la gran zona de beneficios (la zona verde) que tenemos dentro de la posición, capaz de aguantar un elevadísimo grado de movimiento del mercado.

.png)

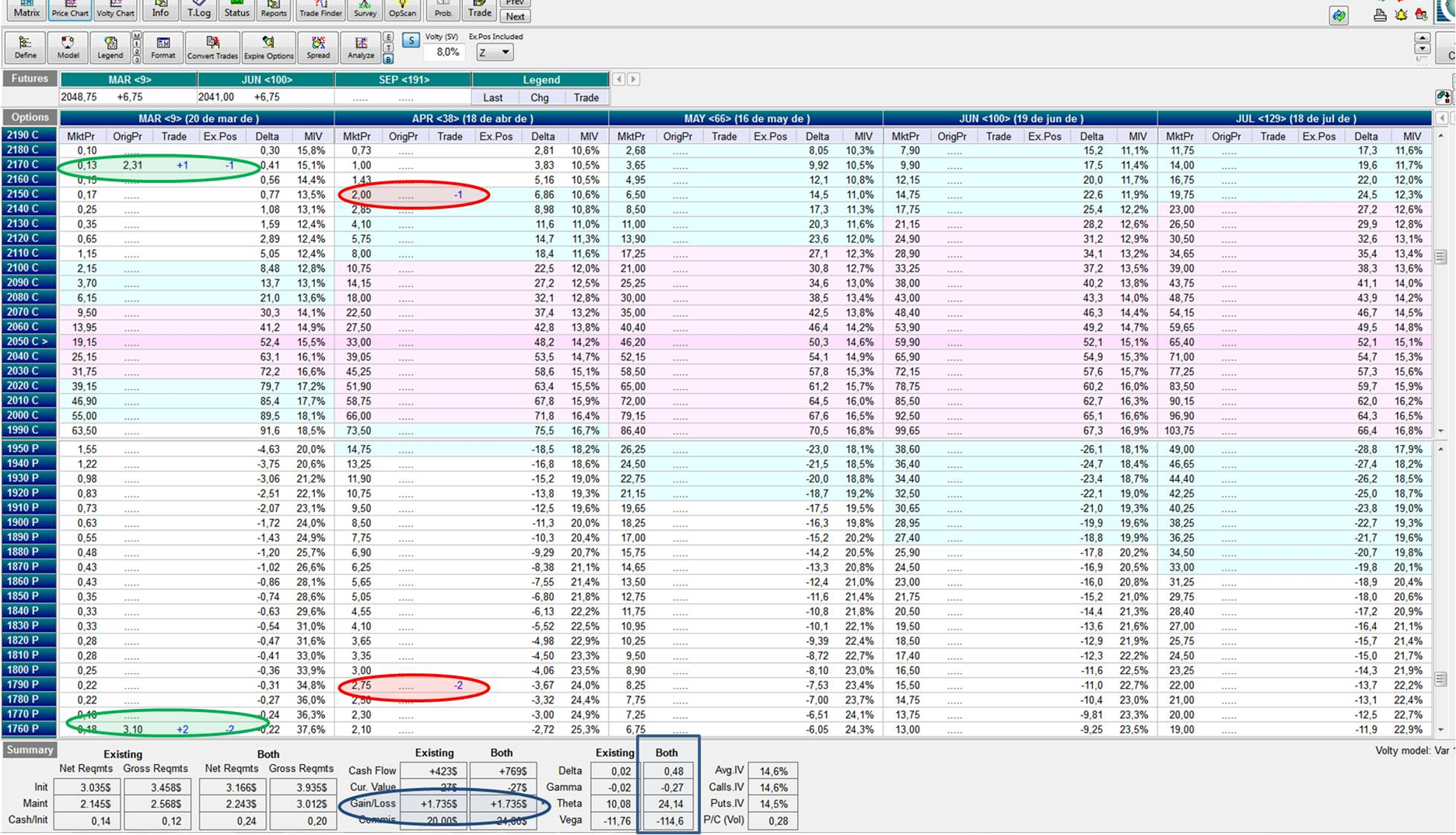

Ya queda muy poca prima (precio) en las opciones que tenemos vendidas de Marzo (vencen en 9 días y están muy lejos desde donde se encuentra el futuro ahora). Así que lo que vamos a hacer es de nuevo traspasar la posición al mes de Abril. A las opciones de Abril les quedan 38 días hasta su vencimiento y entonces son más caras. Más tiempo iguala a más incertidumbre iguala a más precio.

Así que lo que hacemos es lo siguiente.

- Recomprar prácticamente por nada las antiguas opciones que teníamos vendidas de Marzo (call y puts)

- Vender las nuevas opciones (call y puts) de Abril por precios más caros

- Mantenemos la posición muy centrada, delta neutral, por lo cual la dirección del mercado nos da bastante igual

- Incrementamos theta (los dólares que ingresamos al día por el paso del tiempo)

Y todo esto lo podemos ver abajo en la imagen de la posición.

Y a continuación vemos el nuevo análisis gráfico de la estrategia.

Y así vamos a seguir para los próximos días y veremos qué tal vamos. Si el mercado hace un movimiento suficiente severo haremos algún tipo de ajuste en la posición para reequilibrarla, pero hasta entonces realmente no tenemos nada más que hacer salvo esperar que vaya pasando el tiempo.

Hasta ahora son muy pocos los ajustes que hemos tenido que implementar, todo lo que hemos ido haciendo ha sido traspasar la posición de un mes a otro.