El Comité de Mercado Abierto de la Reserva Federal (FOMC) inicia este martes su reunión de dos días de política monetaria, con los anuncios programados para mañana miércoles a las 20:00 hora peninsular española. La institución que preside Jerome Powell actualizará además el cuadro macro y su cuadro de puntos.

Los analistas coinciden en descartar cualquier recorte esta semana, por lo que los tipos se mantendrán en un rango entre el 5,25% y el 5,50%. “A lo largo de los últimos meses, la Fed ha estado moderando su discurso en lo que a la senda de bajadas de tipos se refiere”, explica Cristina Gavín, jefa de Renta Fija y gestora de fondos de Ibercaja Gestión. “La fortaleza que sigue mostrando la economía norteamericana en materia de crecimiento y empleo, unido a unos datos de inflación muy por encima de lo que sería deseable, ha llevado a que las previsiones de bajadas en el tipo de intervención se retrasen en el tiempo”.

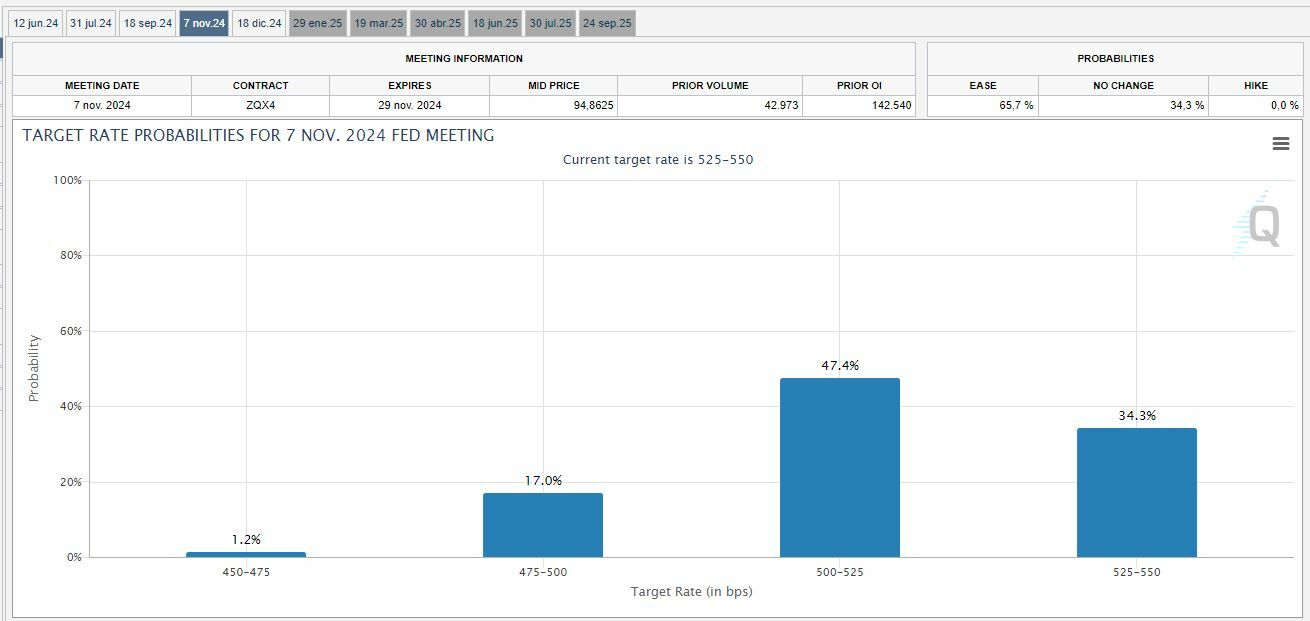

Según la herramienta CME FedWatch, no solo la probabilidad de un recorte en junio es de apenas el 0,6%, sino que en julio es inferior al 9%, mientras que para septiembre es solo del 45%. La opción mayoritaria apunta ya a la reunión de noviembre (7 de noviembre), solo dos días después de las elecciones presidenciales en las que se enfrentarán el demócrata Joe Biden y el republicano Donald Trump.

“A lo largo de las últimas semanas, ha habido voces que incluso han descartado las bajadas para este año, nosotros creemos que a lo largo de 2024 sí que asistiremos al cambio de sesgo en la política monetaria de la Fed, y que la primera bajada se produciría tras el verano”, cree Gavín. “A partir de ahí, y siempre que la evolución de los precios muestre una trayectoria descendente, apostaríamos por una nueva bajada en el tipo de intervención para finales de año, una vez que la incertidumbre electoral quedara atrás”.

El nuevo diagrama de puntos de la Fed

Junto con los anuncios de política monetaria, la Fed dará a conocer su nuevo cuadro macroeconómico y su diagrama de puntos actualizado, en el que lo miembros del comité dibujan sus expectativas de tipos a medio plazo. En marzo, señalaron que tres recortes de tipos para el año seguían siendo su punto de vista central, con tres recortes más en 2025.

“Dado que la inflación se ha mantenido estable y las últimas cifras de empleo superaron todas las expectativas, esperamos que retrasen sus proyecciones de recortes de tasas, de modo que terminen con dos recortes en 2024 y cuatro en 2025 en lugar de tres y tres”, explica el equipo de análisis de ING encabezado por James Knightley, economista jefe internacional.

En cuanto al cuadro macroeconómico, “no esperamos que cambien significativamente sus proyecciones para el deflactor PCE subyacente del cuarto trimestre (2,6%), tal vez hasta el 2,7% o, como mucho, el 2,8%, pero existe una alta probabilidad de que recorten la previsión del PIB del cuarto trimestre (2,1%) a una más cerca del pronóstico de consenso de (1,7%) y eleven su proyección de desempleo (actualmente 4%) al consenso de 4,1% o posiblemente 4,2% dado que ya estamos en 4,0% y los indicadores de demanda laboral se están debilitando”.

“La probabilidad de un menor crecimiento del PIB y un mayor desempleo es la razón por la que no esperamos que la Reserva Federal vaya más allá” en el diagrama de puntos, explica Knightley.

“Últimamente, los datos macroeconómicos han sido más débiles y han estado por debajo de las expectativas”, abunda Erik Weisman, economista jefe y gestor de carteras de MFS Investment Management. “Considerando el doble mandato de la Reserva Federal, ¿este debilitamiento de la tendencia macroeconómica intensificará la preocupación de la Fed de que los elevados tipos de interés estén teniendo un efecto cada vez más depresivo en la economía? ¿Podría esto acelerar el inicio de su ciclo de recortes?”, se pregunta el experto.

Weisman destaca también el interés de los “puntos a largo plazo”, que indican lo que la Fed considera su tipo de política neutral nominal. “El trimestre pasado, el punto medio a largo plazo aumentó por primera vez en mucho tiempo. La mayoría de los participantes del mercado creen que el tipo de interés nominal neutral a largo plazo de los fondos de la Reserva Federal debería ser considerablemente más alto. ¿Seguirá la Fed moviéndose en esa dirección?”, deja en el aire.

¿QUIERES SER UN CAZADOR DE TENDENCIAS EN BOLSA?

Estrategias de Inversión ha editado el libro Cazadores de Tendencias, un manual para los inversores, donde el lector aprenderá a utilizar los principales indicadores para invertir, tanto fundamentales, tecnicos y macroeconomicos, además de conocer nuestro método para cazar valores en tendencia alcista.

El libro de 183 páginas, se enviará por correo postal a los suscriptores, tanto nuevos como suscriptores actuales en el momento de la renovación.

Suscríbase y reciba nuestro manual Cazadores de Tendencias en bolsa y además de tener acceso ilimitado a todos nuestros análisis y herramientas premium para invertir, aprenderá nuestro metodo para seleccionar valores e índices con tendencia alcista en bolsa.