Y no es porque vayan a venir unas elecciones que pueden traer o no un cambio de gobierno. Todo eso influye y mucho. Pero a lo que me refiero es a que estamos a las puertas de nuevo de un cambio de paradigma económico que traerá un cambio bursátil, al cual debemos adaptarnos y saber leer lo que está ocurriendo y por dónde van los flujos del dinero.

Los mercados bursátiles globales han hecho un gran año en bolsa, los miedos a la recesión y a la crisis energética se acabaron el verano pasado y desde octubre de 2022 vemos cómo los mercados a nivel global han ido subiendo según indica este gráfico. Muchos inversores se han quedado fuera pensando que venía una recesión y las malas perspectivas del año pasado, pero los números han cantado lo contrario.

Sin ir más lejos, el IIBEX 35.

Las subidas en bolsa se han dado justo cuando más altas han sido las subidas de tipos de interés. El miedo paralizó a muchos inversores, pero no a los mercados que vieron cómo el driver que tumbó las bolsas el año pasado fue el precio de la energía que generó inflación, pero no la reacción de los bancos centrales.

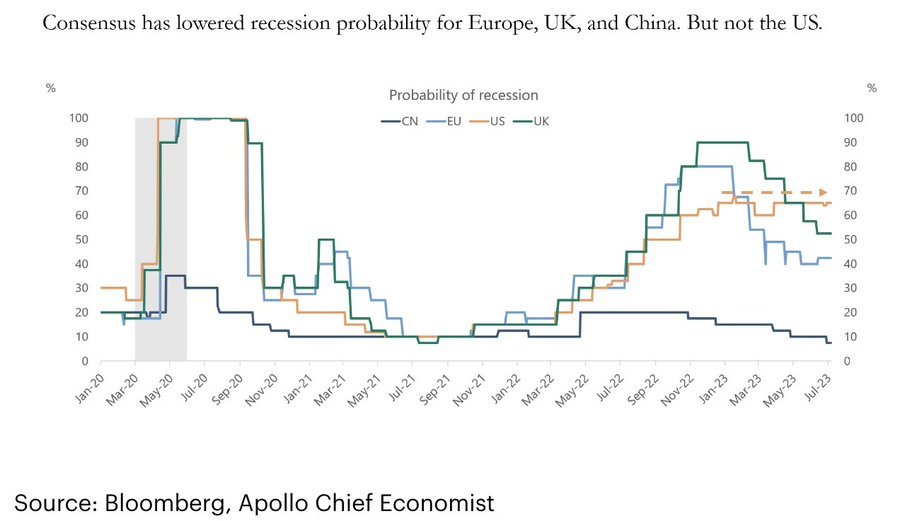

De hecho podemos ver cómo las posibilidades de recesión en Europa, UK, China y EEUU han ido bajando a pesar de las subidas de tipos, y es que las manos fuertes ven cómo la inflación se está controlando por lo que piensan que no apuestan por nuevas subidas fuertes de tipo y más un aterrizaje suave de las economías.

Vean cómo se han comportado los tipos de interés de las principales economía. La Fed fue el primero en "desenfundar" y el resto le han seguido. Europa es la más rezagada (color blanco), pero no parece que vaya a parar de momento, a pesar de que en EEUU ( color rojo) ya se empiezan a ver los estragos de estos tipos de interés.

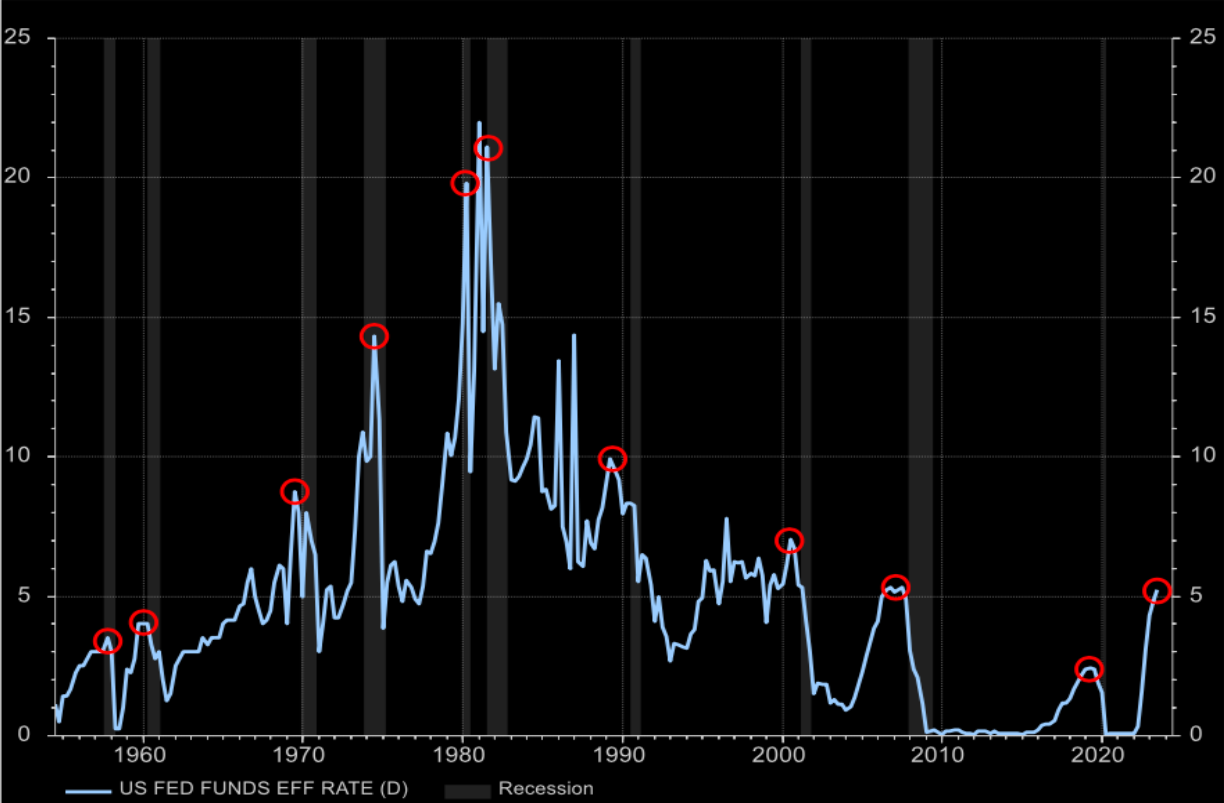

Los tipos de interés de la Fed están a punto de entrar en dónde comienzan a provocar históricamente la recesión. Este gráfico es uno de los más visto por los inversores profesionales, porque saben que cuando vienen las recesiones, deben rotar sus carteras hacia los sectores que puedan hacerlo bien, ya que otros muchos, les esperan entre 6 y 18 meses de sufrimiento hasta volver a remontar.

Las recesiones son más grandes y duraderas en función del nivel de tipos de interés, por eso los mercados están más tranquilos, porque históricamente las subidas pasadas fueron más fuertes que ésta.

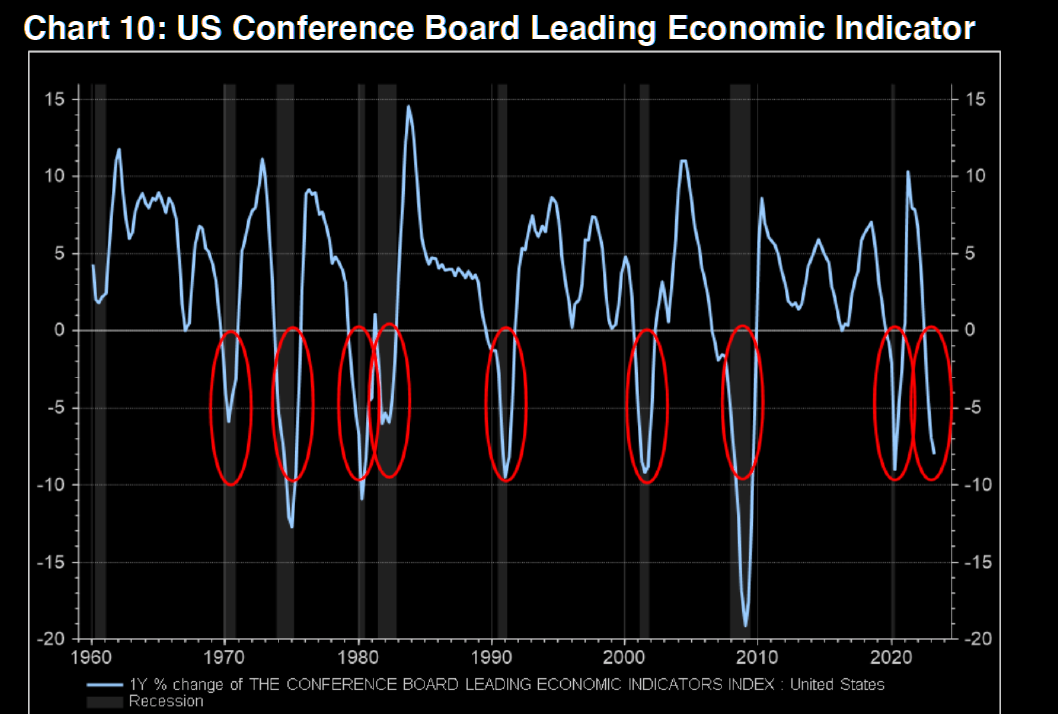

Pues sí, tenemos claro que estamos al borde de la recesión, y el indicador de la Conference Board ya indica recesión al canto. debemos pensar lo primero en que sectores no debemos estar y hacía dónde va el dinero.

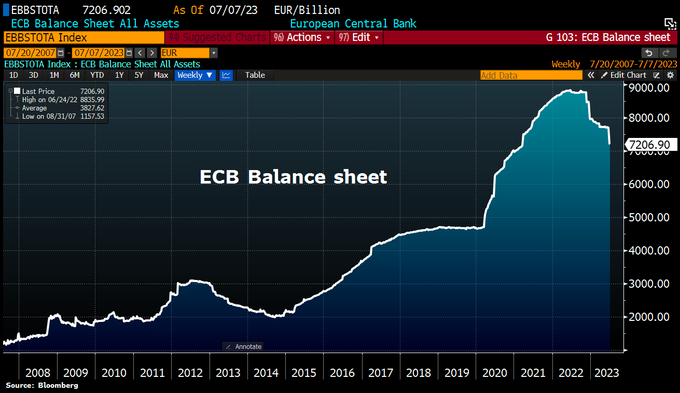

Atentos al BCE

Este Driver, sí hay que tenerlo en cuenta en nuestras inversiones. El BCE sigue soltando lastre de su balance, y aunque queda mucho recorrido por delante, los inversores deben de saber que las empresas y estados que están sobrendeudados, van a sufrir sin la barra libre de liquidez del Banco Central Europeo, ya que tendrán que acudir al mercado a financiarse a tipos más altos y eso hará que sus costes serán mucho mayores.

Por lo tanto, alejémonos de sectores y valores muy endeudados. En los próximos resultados iremos viendo la degradación de sus cuentas de resultados.

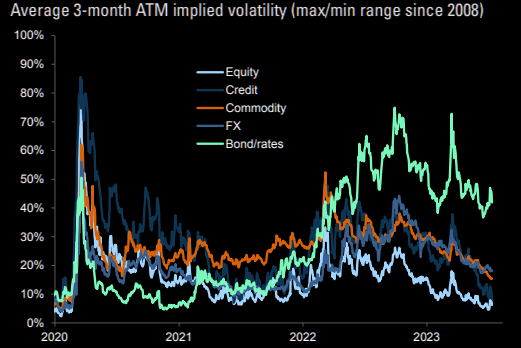

Quizás lo más reseñable es que la volatilidad nos está dando un respiro, es decir, los mercados ven que vienen curvas, o mejor sería decir cuestas ahora que está el Tour de France, pero no parece que piensen que sean cuestas demasiado empinadas para las bolsas. Tan solo los bonos parecen tener una volatilidad alta, propiciada por las subidas de tipos, pero el resto está en un periodo de "tregua" que nos da un respiro en la fuerza de los movimientos para los inversores a medio y largo plazo y que tiene "aburridos" a los que operan en el corto plazo.

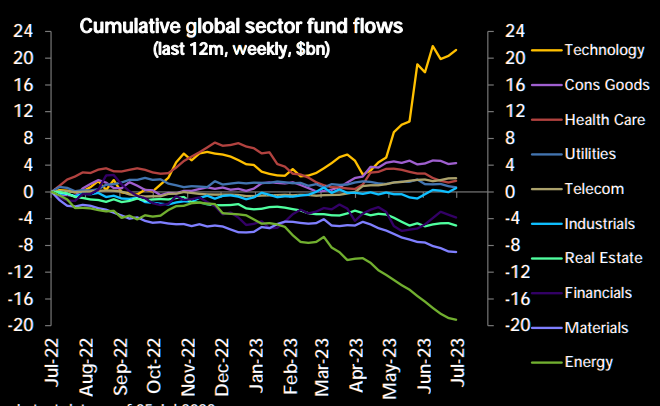

Si ya sabemos que viene una recesión "tranquila", que los bancos centrales están quitando liquidez de los mercados y que la volatilidad está de momento controlada, lo siguiente que debemos ver es hacía dónde va el dinero.

Aquí podemos ver hacía dónde van los flujos de fondos, los flujos de fondos siguen en Tecnología y salen de energía. No podemos hacer inversiones que vayan en contra del mercado. Si la primera parte del año las acciones europeas han tenido un gran año porque han acudido los flujos de fondos a Europa, este último mes, los flujos se han ido a las grandes tecnológicas, dejando sin volumen a muchas empresas del viejo continente.

Pensemos que el 70% de nuestros beneficios en el mercado vendrán de un buen posicionamiento en el mismo. Eso es lo que debemos estar mirando en el mercado. ¿Qué activos o compañías están en un buen momento? ¿A cuáles les va a beneficiar esas subidas de tipos o las ganas de irnos de vacaciones del resto del mundo? ¿Cuáles tienen un producto diferenciador o quién es el líder del mercado? Esas serían las preguntas a realizar y no solo los bancos centrales y sus políticas de tipos de interés.

Los alumnos del programa práctico de Estrategias de inversión y trading aprenden a tomar decisiones de inversión en función de los datos macro, fundamentales o ventajas competitivas y luego aprenden a entrar y salir en el mercado utilizando el análisis técnico , que nos dirá el "cuando".

No se trata de ir corriendo detrás del precio, eso es un error. A la hora de mirar al mercado también debemos mirar los distintos estilos de inversión y nuestro perfil de riesgo, ya que es necesario posicionarnos en los activos y temáticas que nos permitan llegar a nuestros objetivos financieros, ya que cómo dicen algunos gestores de fondos value, "en los mercados turbulentos, los inversores podemos descubrir grandes anomalías del mercado que nos ofrezcan rentabilidades anuales de doble dígito" solo se necesita paciencia y buscar esos "mirlos blancos" que están en el mercado y no estar tan pendientes del ruido del mismo.