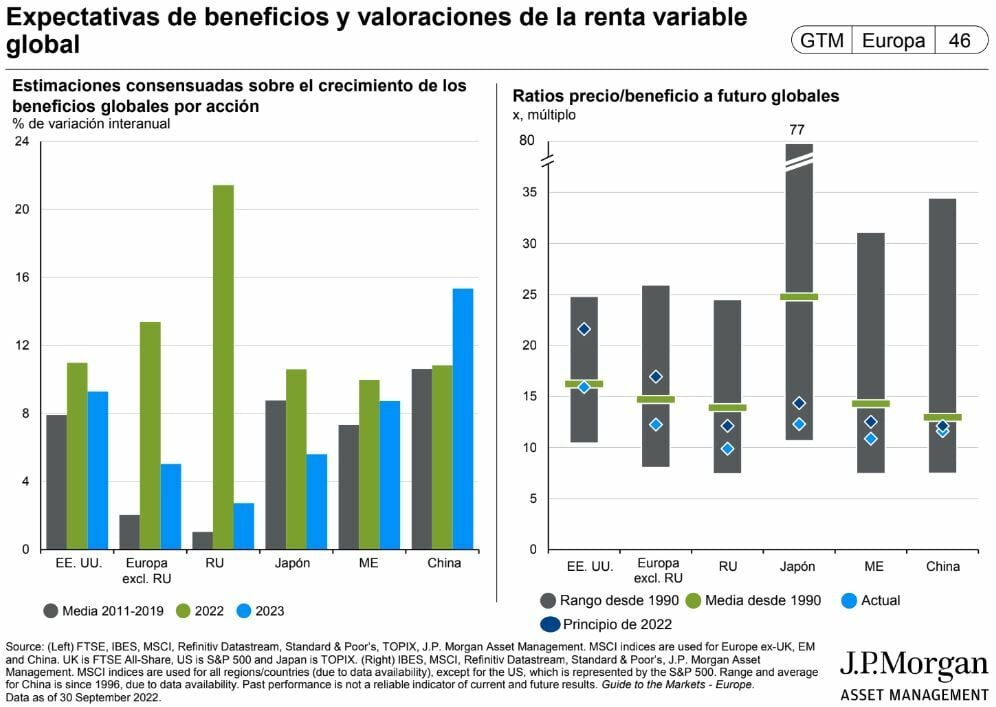

“Vemos que el consenso de los analistas es bastante positivo con la temporada de resultados empresariales, sin embargo ya estamos viendo como se erosionan los márgenes y en EEUU empiezan a caer. Creemos que las valoraciones no son del todo atractivas para entrar en renta variable a pesar de la corrección que han experimentado”, señala la directora de estrategia de JP Morgan Asset Management para España y Portugal, Lucía Gutiérrez-Mellado, en un encuentro con los medios de comunicación.

La gestora estadounidense, sin embargo, ve más valor en renta fija corporativa para aquellos perfiles que quieran retornos algo más altos pese al riesgo y ha empezado a invertir en bonos emitidos por el Tesoro estadounidense gracias al aumento de las rentabilidades. “No creemos que sea el momento de aumentar duraciones en renta fija porque el mercado aún no ha recogido en las rentabilidades todas las subidas de tipos esperadas, además no recoge aún el menor crecimiento futuro y vemos también mucha correlación entre bolsa y bonos”, apunta Gutiérrez-Mellado.

JP Morgan AM prefiere la alta calidad crediticia frente a los bonos de alto rendimiento o ‘high yield’, en inglés. Gutiérrez-Mellado destaca que el 'high yield' tiene una correlación bastante alta con la renta variable, ha aguantado "bastante bien" en comparación con las caídas que han ido registrando las bolsas, y ha destacado que para esta recesión no se esperan tantos impagos, ya que las empresas llegan en una situación financiera más sólida.

"Europa va a entrar en recesión sí o sí”

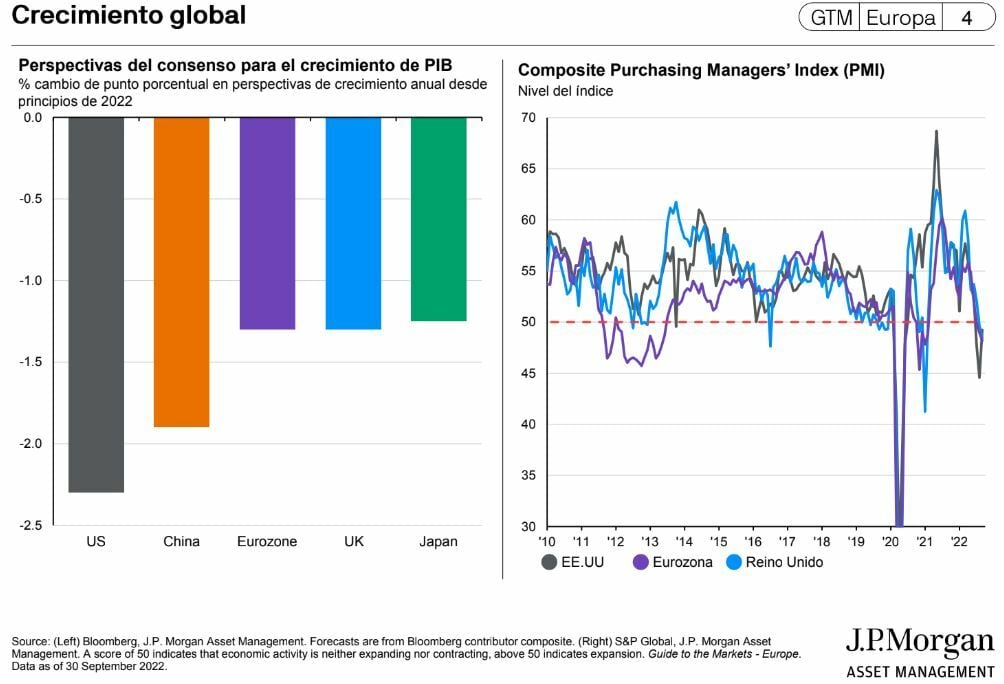

Respecto al entorno macroeconómico, JP Morgan Asset Management cree que es "muy probable" que haya una recesión tanto en la Unión Europa como en Reino Unido. "Europa va a entrar en recesión sí o sí. Ha aguantado bastante bien, pero los indicadores macroeconómicos se han venido deteriorando desde el verano", ha señalado.

Estados Unidos, por su parte, se salvaría de entrar en dígitos negativos, aunque las subidas de tipos que ha llevado a cabo la Reserva Federal estadounidense (Fed) ya se están dejando notar en el crecimiento. "Vemos que 2022 llega mejor que en 2008, el nivel de hipotecas 'subprime' concedidas son bajas y la mayoría de hipotecas en EEUU en este momento son a tipo fijo", subraya.

A nivel global, esperan un crecimiento positivo, pero muy bajo, en un contexto en el que China podría ser el motor a pesar de la política de Covid cero gracias a la baja inflación y a los estímulos que puede llevar a cabo a nivel monetario y también de apoyo al sector inmobiliario. "A largo plazo Asia y especialmente China brinda oportunidades para los inversores, pero ahora mantenemos la cautela con China de manera táctica", comenta.

En cuanto a las actuaciones de los bancos centrales, JP Morgan AM anticipa que la Fed subirá los tipos entre 100 y 125 puntos, y el Banco Central Europeo (BCE) continuará también la senda alcista en 2022, aunque no están seguros de qué decisiones va a tomar de cara al año que viene.

La firma sigue apostando en el mercado de divisas por el dólar, que si bien ya ha subido mucho, cree que "le puede quedar un poco de recorrido".

Interés por renta fija

Los inversores han vuelto a mostrar interés por los fondos de renta fija para refugiarse ante este entorno "complicado", mientras que en renta variable prefieren fondos globales, especialmente el de dividendos globales.

Por otra parte, el fondo que mejor comportamiento ha experimentado en lo que va de año es el de materias primas, que era una apuesta de la firma desde principios de año en el escenario de crecimiento económico que se descontaba en enero.