La estructura del mercado y los índices de referencia que seguimos habitualmente hay que corregirlos porque sino terminamos comparando peras con manzanas solo porque la piel de ambas no es rugosa. En este articulo introduzco algo que no es novedoso, pero hacia donde deberíamos enfocar más habitualmente nuestra mirada si queremos entender el mar en el que navegamos.

Estamos viviendo una subida sin paragón previo en las bolsas internacionales. Sobre todo, sin paragón por la discrepancia tan radical entre la economía real y la “economía financiera”. Esto está generando una brecha que ya tiene dimensiones de gran socavón, tal y como hace unas fechas mostraba la portada de The Economist. Bueno, o al menos estos es lo que nos dicen. En este artículo veremos que esto es verdad, pero como la mayoría de las verdades, sólo parcialmente real.

Los inversores ven que los índices suben como si no hubiera un mañana y no entienden porque sus carteras no tienen un comportamiento similar, sin pararse a pensar que la problemática quizá no resida en sus carteras, sino en los índices de referencia con los que se comparan.

Veamos qué es lo que ha pasado en lo que va de año. El S&P 500 no solo ha recuperado todo lo perdido, sino que día tras día bate su récord histórico, llevando una ganancia neta en el año de un 6%, y todos sabemos que esto es debido a una sola cosa, a la sobrecompra de las tecnológicas.

Pero, aunque todos los sabemos, todos nos quedamos en eso, sin llegar ni mínimamente al siguiente nivel de análisis que no es otra cosa que valorar el peso que estos valores tecnológicos tienen en el índice, es decir, en la ponderación que tienen las mismas en el índice.

Construir una cartera, ya bien sea la de un fondo diversificado o de un particular, consiste fundamentalmente en tres cosas: elegir los valores en los que invertir, lo que habitualmente se denomina stock picking; determinar el rango de peso de cada valor y finalmente determinar los criterios de entrada o salida en el valor. Lo último, es decir, los criterios de entrada y salida suelen venir determinados por criterios de valoración, generalmente técnicos o fundamentales propios de cada gestor o inversor; lo segundo, es decir, el peso de cada valor en la cartera suele estar en un rango muy estrecho, cuyos límites generalmente están próximos al resultado de dividir la cantidad total a invertir entre el número de valores en los que hacerlo; y lo primero es sin duda lo más complicado, y en lo que suele residir el éxito de la gestión sobre todo en mercados con tendencia.

Y ¿por qué hacemos esto? Por un simple y sencillo criterio de diversificación. Ahora bien, nos comparamos con índices donde esos pesos no sólo no son iguales, sino que a medida que un valor es premiado con una revalorización su peso en el índice aumenta, es decir, su ponderación sube. Por lo que hipotéticamente nos podríamos encontrar con un mercado alcista, si miramos el índice, pero donde la mayoría de los valores son bajistas. Difícil, pero no imposible, solo son matemáticas.

Entonces ¿por qué nos comparamos con índices ponderados, si nosotros no ponderamos de igual manera los pesos de los valores en nuestras carteras? Haciendo esto estamos desvirtuando la comparación y por tanto el 'benchmark'. Y esto ahora perjudica a muchas carteras, pero otras veces ocurre lo contrario, y tan injusto e incierto es unas veces como otras.

Entonces, ¿con qué nos deberíamos comparar? Pues con índices no ponderados. Índices que midan exclusivamente la cotización sin tener en cuenta su capitalización.

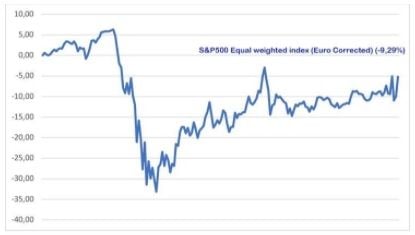

Pues bien, en el gráfico adjunto vemos un comparativo de los S&P 500 (ponderado y sin ponderar). Y curiosamente lo que nos dice el gráfico es que el mercado en su conjunto no ha subido como parece que lo ha hecho, sino más bien ha caído en lo que llevamos de año un 4,12%.

En realidad, cuando analizamos una a una las cotizaciones vemos que de los 500 valores que componen el S&P 500 solo están en positivo en lo que va de año 213 valores, es decir, un 42,6% del total, mientras que el resto, es decir, más de un 57% de los valores están en negativo en lo que va de año.

Salvo que mantengamos una posición tecnológica absoluta, situación únicamente propia de un fondo temático y desde luego muy alejada de una estrategia típica de diversificación de un fondo multisectorial o una cartera típica de un inversor, nuestra esperanza de beneficio en el año no es desde luego halagüeña.

¿Verdad? Las cosas se ven diferentes así. Y además, ¿alguno de los lectores cree que de verdad no se esta creando una burbuja de tamaño descomunal en este tipo de valores? Con lo cual, no solo nos comparamos erróneamente, sino que además nos comparamos contra algo en lo que muy poca gente cree que refleje su valor real y por lo tanto con una asunción exagerada de riesgo.

Pero entremos en otra dicotomía curiosa. El inversor europeo tiene como moneda de referencia el Euro. Muy pocos inversores, de hecho solo las grandísimas fortunas pueden tener posiciones en dólares duraderas, es decir, por periodos entre 7 y 10 años sin importarles la valoración con respecto al euro. Así pues, para cualquier inversor medio europeo la valoración de la divisa es crítica por lo que deberemos ajustar el valor del índice ya bien sea a la cotización de la moneda o en su defecto, al coste de cobertura de la misma, descubriéndose que la situación en lo que va de año solo ha hecho más que empeorar de manera continua desde el comienzo de año.

Podemos ver en el siguiente gráfico que el índice no ponderado y con la diferencia de moneda ha aportado un resultado negativo en el año de más de un 9%. Y ya adelanto que lo mismo, obviamente sin corrección de moneda, ocurre si hacemos el ejercicio con el Euro Stock 50, donde el índice no ponderado ha caído en lo que llevamos de año un 13%.

De esta manera no pretendo ni quiero justificar gestión ni estrategia de inversión alguna. De esta manera quiero poner el ojo del inversor en una manera mucho exacta de como ver una situación que como decía al principio del artículo, no siempre es igual que como se pinta.