El Banco Central Europeo (BCE) acomete este jueves su segundo recorte de tipos del año, tras el realizado en junio. Y todo parece indicar que no será el último del año. Un escenario de tipos más bajos tradicionalmente supone un mayor incentivo para las bolsas, pero es especialmente favorable para las compañías que presentan mayores niveles de deuda.

Si se analizan los resultados del primer semestre de 2024, en la foto de las compañías más endeudadas del IBEX 35 (calculado como la Deuda Financiera Neta) aparece la primera Iberdrola, con una cifra de 45.153 millones de euros (2.647 millones menos que en 2023); la sigue Telefónica, en la que la deuda asciende a 29.240 millones; y Cellnex, con un montante de 17.521 millones.

Sin embargo, esta cifra puede ser engañosa, ya que gigantes del IBEX 35 con negocios potentes y elevadas capitalizaciones del mercado es normal que presenten cifras de deuda más elevadas en su balance, al igual que mayores cifras de activo, de patrimonio neto y de EBITDA.

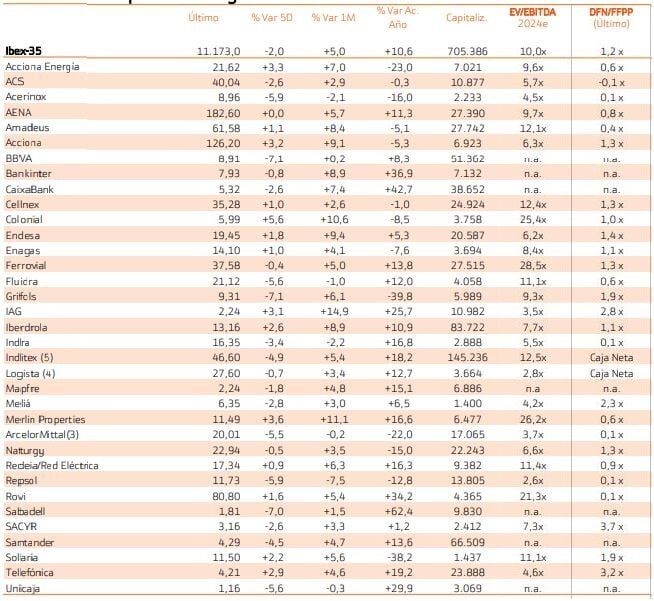

Un reciente informe elaborado por el equipo de análisis de Bankinter permite afinar más la búsqueda, poniendo el foco en la ratio de deuda / fondos propios (D/FFPP), que mide el nivel de deuda que tiene una empresa en función de sus fondos propios. Cuanto más pequeña sea esta ratio, menos endeudada está esta empresa. Por el contrario, una cifra más elevada indica una mayor importancia de la deuda en la financiación de una empresa.

En otras palabras, las subidas de los tipos de interés pueden suponer un lastre para las compañías con una ratio más alta, mientras que una senda de recortes, como la que inicia ahora el BCE, supone un bálsamo.

El análisis de Bankinter muestra que, de media, el IBEX 35 presenta una ratio D/FFPP del 1,2x. Pero en algunos de los valores esta cifra se dispara muy por encima de este nivel.

En ese sentido, en los primeros lugares de la lista vuelve a aparecer Telefónica, con una ratio de 3,2x. La teleco parece haber perdido buena parte del impulso que vivió en bolsa tras la irrupción en su capital de la saudí STC y las respuestas del Gobierno y de Caixabank, reforzándose también en su capital.

La cotización de Telefónica alcanzó unos máximos anuales intradiarios a principios de junio en 4,48 euros, pero desde entonces se ha desinflado. Y lo cierto es que, de momento, los analistas no son demasiado optimistas sobre el valor. Según los datos recopilados por Reuters, de media la recomendación de la teleco se sitúa en ‘mantener’, mientras que el precio objetivo asciende a 4,15 euros, un 0,7% por debajo de la cotización actual.

La ratio más elevada de D/FFPP en el IBEX 35 la presenta Sacyr, con un 3,7x, de acuerdo con el informe del equipo de análisis de Bankinter.

La constructora vivió una primera mitad de año muy buena en Bolsa, llegando a alcanzar unos máximos anuales en 3,766 uros el 16 de mayo. Aunque desde entonces ha perdido impulso, los analistas mantienen su confianza en una reactivación a medio y largo plazo. El consenso de analistas que recoge Reuters da al valor una recomendación media de ‘comprar’, con un precio objetivo de 4,04 euros que supone un potencial alcista de un 30% frente a los niveles actuales.

IAG, con una ratio de endeudamiento de 2,8x, es otra de las compañías que más sobresalen de la media del IBEX 35. El holding de aerolíneas se encuentra en un momento dulce en el mercado, cotizando actualmente en máximos anuales y con perspectivas para seguir subiendo en el medio y largo plazo.

Según el consenso del mercado que recoge Reuters, los analistas mantienen mayoritariamente una recomendación de ‘comprar’ para las acciones de IAG cotizadas en la Bolsa española. El precio objetivo asciende a 2,72 euros de media, lo que se traduce en un potencial alcista del 18,8% frente a la cotización actual.