La estrategia a largo plazo en bolsa pasa por construir una cartera robusta, diversificada y con empresas con proyección que puedan sobreponerse a los momentos de caídas, la búsqueda del ‘dorado’ que no todas las veces se consigue. Pero la estrategia debe pasar por el interés compuesto para que el ahorrador incremente sus ahorros con el tiempo con un esfuerzo limitado. El interés compuesto representa una sencilla fórmula matemática en la que la acumulación de intereses que se han generado en un período de tiempo se reinvierten en el capital inicial.

Pese a que en los momentos de tendencia alcista en los mercados la mayor parte de las compañías suelen revalorizarse e incluso baten a los índices de referencia, otra de las estrategias de inversión pasa por la selección de valores, la gestión activa de la que muchos gestores presumen.

En la última década, por ejemplo, Netflix se revaloriza un 5.560%. Es decir, quien hubiese comprado acciones por valor mil dólares en 2007 ahora tendría 51.966 dólares, si es que ha mantenido el capital inicial y no ha tenido la tentación de ‘hacer caja’. Netflix es la compañía que más se revaloriza en los últimos diez años frente a otros competidores como Amazon, Apple, Alphabet o Microsoft que también consiguen rendimientos de triple dígito.

La compañía que ha revolucionado el consumo de series y cine a nivel mundial salió a bolsa el 23 de mayo de 2002 y en estos quince años se revaloriza un 15.600% con una capitalización de 82.270 millones de dólares. Sus inicios, sin embargo, fueron muy diferentes al funcionamiento actual como plataforma audiovisual en streaming y se dedicaba al envío de películas por correo postal a sus suscriptores a cambio de una cuota mensual, un gran videoclub que ya empezaba a amenazar al negocio de Blockbuster.

Esta línea de negocio no la exportó en su expansión internacional por Europa y América Latina y en Estados Unidos la cerró hace seis años. A cierre del tercer trimestre, la compañía que preside Reed Hastings tiene 110 millones de suscriptores en todo el mundo con una tendencia en auge desde los 98,74 millones que tenía en el primer trimestre del año.

Aunque el camino por la compañía audiovisual no ha sido un camino de ‘rosas’ y ha tenido que hacer frente a algunos retos. Creció de la mano del iPhone 4, en 2011 decidió cobrar por separado su servicio tradicional y el streaming y recibió el castigo del mercado y de algunos clientes, aunque se recuperó con la producción de la serie sobre política ‘House of Cards’. Tras la serie protagonizada por Kevin Spacey, llegaron otros éxitos como ‘Orange is the new Black’, ‘Narcos’ o ‘Stranger Things’.

En España ha duplicado en seis meses los suscriptores hasta superar el millón y dobla a su principal competidor HBO, que tiene 400.000 suscriptores, según el panel semestral de hogares de la Comisión Nacional de los Mercados y la Competencia (CNMC).

Tras Netflix la segunda empresa que mayor revalorización consigue en los últimos diez años es Amazon, otra historia de éxito que ha revolucionado el comercio y la forma de comprar. La compañía fundada por Jeff Bezos se revaloriza un 1.236% en los últimos diez años, así por ejemplo quién hubiera invertido 1.000 dólares en 2004 ahora tendría 12.398 dólares.

El milagro de los ‘panes y los peces’ existe y son este tipo de compañías. En la actualidad este tipo de empresas tienen valoraciones muy altas, lo que produce vértigo en muchos gestores que prefieren comprar otro tipo de compañías con mayor potencial de revalorización y en una fase más incipiente de su ciclo de negocio o que han estado más castigadas en los últimos años.

Apple, por ejemplo, se revaloriza un 550% en la última década, Starbucks un 445%, Nike un 300% y Alphabet un 215%. A esta lista de empresas elegidas también se suma Walt Disney, después de anunciar la compra de los activos de 21St Century Fox por 56.600 millones de euros, McDonald’s, la farmacéutica especializada en genéricos Mylan y Microsoft.

La compañía fundada por Bill Gates se ha reinventado y ha centrado todos sus esfuerzos en la nube, el cloud computing. Al cierre de su año fiscal, en julio, logró unos beneficios de 15.246 millones de euros, lo que supone un aumento del 37,7% respecto al mismo período del año anterior. En estos últimos diez años se revaloriza un 144%.

Estas diez compañías es esperable que sigan subiendo con fuerza, revolucionando sus sectores y dando muchas alegrías a sus inversores, aunque en los mercados no haya escrito. Según estiman los analistas de Bankinter los máximos de la bolsa estadounidense están justificados en 2017. El Nasdaq se revalorizó en 2017 un 29,6%, un 25% se apunta el Dow Jones y el S&P 500 un 20%.

“Wall Street cuenta con tres pilares básicos: un entorno macroeconómico no sólo francamente bueno sino también homogéneamente expansivo desde una perspectiva geográfica, unos resultados empresariales en mejora continua y una presión (positiva) de la liquidez sobre los precios de los activos como nunca antes. Creemos que ninguno de estos tres factores cambiará durante 2018 y probablemente tampoco en 2019. La reforma fiscal americana dará más recorrido a Wall Street y tal vez desde antes de lo esperado, arrastrando positivamente al resto de bolsas”, explica Ramón Forcada, director del departamento de análisis de mercados de Bankinter.

En el largo plazo existen oportunidades en otro tipo de compañías y cada analista y gestor seguramente tenga su propia cartera ‘ideal’ en función de su filosofía de inversión y las características que guían su selección de activos. Estrategias de Inversión pulsa la opinión de algunos gestores con la vista puesta en el largo plazo. Pablo Martínez Bernal, responsable de relación con inversores en España de la gestora francesa Amiral Gestion, sitúa en su cartera ‘modelo’ a Vivendi, Easyjet y Berkshire Hathaway (consejero delegado Warren Buffet), además de otros valores como la operadora de telecomunicaciones francesa Iliad, la inmobiliaria Keck Seng, TripAdvisor y Picanol.

Vivendi quiere ser el Netflix de la música. “La estrategia de Vivendi se ha focalizado en convertirse en un grupo global de medios y contenidos en todos sus formatos, sean éstos la música, la producción televisiva o los videojuegos. Esta estrategia se contextualiza en un entorno creciente del valor de los derechos de propiedad intelectual movidos por la digitalización. Vemos a Vivendi como la principal opción para participar en la reestructuración de la industria musical. Tras dos décadas de declive, esta industria ha vuelto al crecimiento movido por los negocios de streaming”, indica Martínez Bernal.

Por su parte, Easyjet se trata de la segunda aerolínea de bajo coste en Europa con una cuota de mercado de cerca del 10%. Su tasa de capacidad está creciendo alrededor de un 7% anual. Tras el Brexit, la valoración era tremendamente baja, teniendo en cuenta que más del 85% de su capitalización bursátil estaba cubierta por la flota de aviones con la que cuenta en propiedad cuanto a EasyJet, parece que las cosas se desarrollan según lo previsto, con la quiebra de competidores más débiles (Alitalia, Air Berlin y más recientemente Monarch) lo que debería llevar a una racionalización de la capacidad aérea europea.

Berkshire Hathaway, es el holding dirigido por Warren Buffett, con el mejor expediente de asignación de capital de la historia y cuyos negocios subyacentes. Entre las participaciones cotizadas cabe destacar Wells Fargo, American Express, Coca-Cola, Moody´s, o Kraft Foods. De las filiales controladas por completo por Berkshire podemos destacar empresas como Duracell, GEICO, Burlington Northern Santa Fe, ISCAR, Netjets o Precision Castparts. Además, cuenta con una división de seguros y reaseguros que es una de las mayores del mundo en términos de volumen.

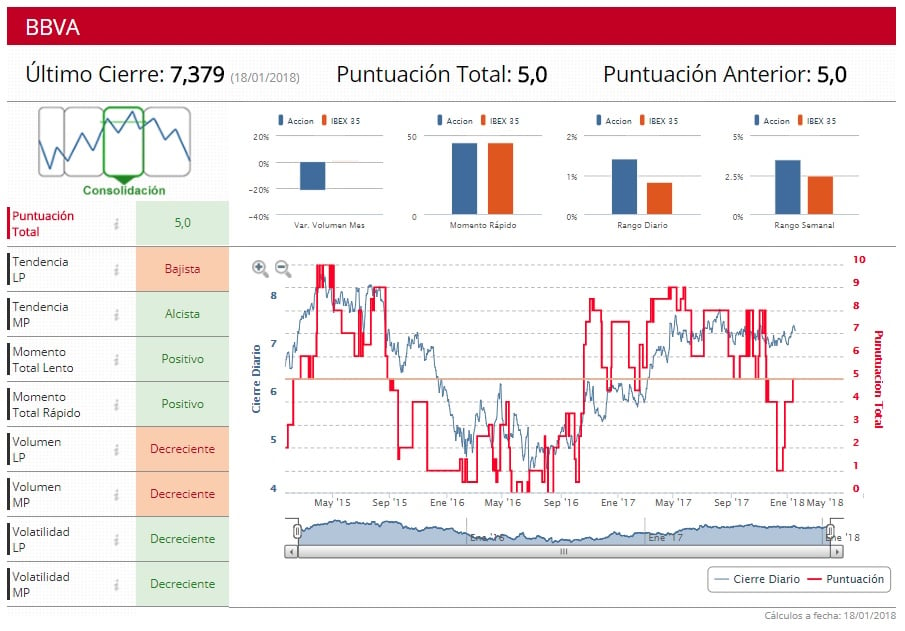

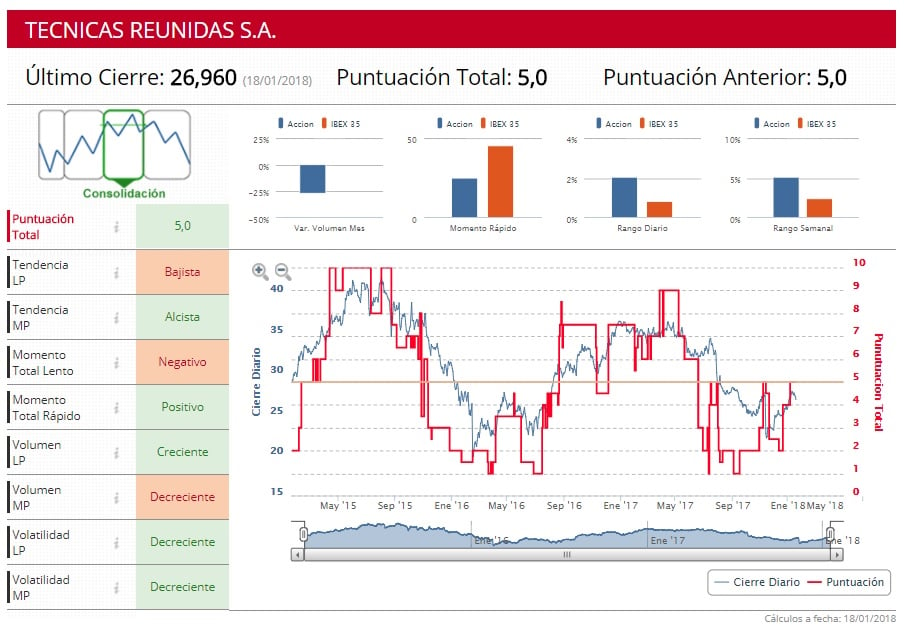

Por su parte, el analista de Self Bank, Felipe López-Gálvez, incluye entre sus valores preferidos a largo plazo un toque español con BBVA, una compañía muy castigada este año en el Ibex 35 como Técnicas Reunidas que se deja un 34% y a eDreams, la agencia de viajes online, que cotiza en el mercado continuo, que se apunta una revalorización del 58%. López-Gálvez también incluye a Microsoft, que coincide con las acciones que más han subido en los últimos diez años y a Alibaba, el ‘Amazon chino’ que bate en el año a la propia compañía de Bezos, un 58% consigue Amazon en el Nasdaq y un 95% la china en el NYSE de Wall Street.

“Dentro de los cambios que se están produciendo en el sector financiero, BBVA se ha posicionado muy bien dentro del negocio de banca digital. Cuenta además con una diversificación geográfica muy compensada, una buena política de remuneración al accionista y en la rampa de despegue para cuando la política monetaria en Europa se vaya normalizando”, explica López-Gálvez.

%%%Configura tus alertas sobre BBVA|BBVA%%%

El analista de SelfBank resta valor a las caídas que ha sufrido Técnicas Reunidas este año y confía en la subida del petróleo. “Es un valor atractivo en términos de análisis fundamental, algo en lo que han debido fijar varios fondos de ‘value’ después de sus últimas caídas en bolsa. Es un valor que a corto plazo seguirá sufriendo, tiene más de 7% en posiciones cortas, pero que puede suponer una gran oportunidad en el largo plazo. Saldrá reforzada si el barril sigue estabilizandose y las petroleras retoman sus planes de inversión (CAPEX)”.

%%%Configura tus alertas sobre TÉCNICAS REUNIDAS|TRE%%%

Respecto a Alibaba, el gigante chino de comercio electrónico continúa con su estrategia de diversificar su negocio haciendo su incursión en sectores considerados tradicionales. En esta línea, el grupo anunció recientemente la compra de más de un 36% de Sun Art, el mayor grupo de hipermercados del Asia, por el que pagará alrededor de 2.900 millones de dólares.

Refuerza de esta manera el sector de alimentación minorista, ya que todavía la mayoría de las ventas se siguen realizando en este canal. Esto le permitirá aumentar el negocio de su sistema de pago por móvil Alipay, que alberga más de la mitad de los pagos en línea de China.

“Alibaba tiene el gran aliciente de que posee gran cantidad de datos de clientes potenciales, por lo que podrá mejorar los servicios personalizados mediante economía digital. A modo comparativo, la base de usuarios de Alibaba es mayor que la de su competidor más directo Amazon y su margen de beneficio es más alto. Además, tiene una posición muy fuerte para crecer en Asia y en la China rural. En lo que llevamos de año ha subido más de un 95% y pensamos que debido a su modelo de negocio y a su penetración en otros sectores puede seguir mostrando un buen comportamiento”, señala López-Gálvez.

Microsoft, por su parte, se apunta una subida en el año del 38%, aunque se queda un poco atrasada respecto a las alzas de tecnológicas como Amazon (58%), Facebook (56%), Netflix (51%) y Apple (50,7%) y se sitúa en línea con la revalorización de Alphabet. “Tras la desastrosa compra de Nokia, la compañía está tomando buenas decisiones estratégicas. Está apostando fuerte en un negocio al alza como el de cloud computing, en el que es líder solo por detrás de Amazon. El mercado también está primando la adquisición de LinkedIn. Mientras tanto, negocios tradicionales como el software o la división de videojuegos Xbox siguen garantizando la generación de caja”, apunta Felipe López-Gálvez de Self Bank.

José Lizán, gestor de fondos de Quadriga Asset Managers incluye entre su particular cartera de valores diversificada por sectores algunas del mercado continuo como Vocento, Sacyr, Prosegur, Iberpapel, Unicaja, Solaria, Catalana Occidente y Faes Farma, y dos del Ibex 35 como ArcelorMittal o Viscofan, todos con ellos con un potencial de subida del 15% según la gestora.

Para el consenso del mercado, entre esta selección de acciones, las que más potencial de revalorización tienen son Vocento, con un 43,8%, Sacyr, con un 34,7% y Faes Farma con un 11,15%.

%%%Configura tus alertas sobre VOCENTO|VOC%%%

Puede seguir leyendo el reportaje en la revista de Estrategias de Inversión del mes de enero.