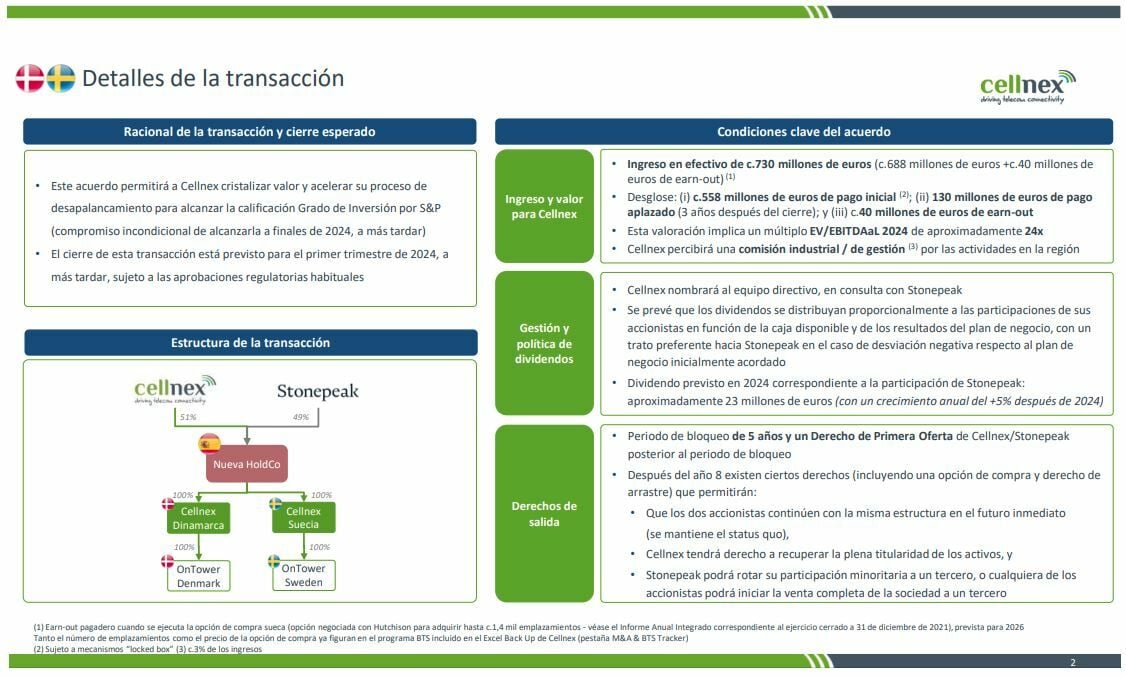

Cellnex ha alcanzado un acuerdo con Stonepeak para la venta de una participación del 49% en sus filiales Cellnex Sweden AB y Cellnex Denmark ApS por una contraprestación de alrededor de 730 millones de euros, según ha comunicado hoy la compañía a la Comisión Nacional del Mercado de Valores (CNMV).

El cierre de la operación está previsto que tenga lugar en el primer trimestre de 2024, como tarde, ha explicado Cellnex en su documento al regulador.

Cellnex “reitera su compromiso incondicional a alcanzar el grado de inversión con S&P a finales de 2024 como tarde, así como a mantener el grado de inversión con Fitch”. En ese sentido, la compañía destaca que “este acuerdo, junto con otras opciones estratégicas para nuestra cartera de activos que puedan ser analizadas, ayudarán a Cellnex a cristalizar valor y acelerar el referido plan de desapalancamiento”.

“La venta de una participación minoritaria en nuestro negocio nórdico, a una adecuada valoración, supone otro paso importante hacia nuestro objetivo de alcanzar el grado de inversión”, ha asegurado Marco Patuano, consejero delegado de Cellnex. “El acuerdo con Stonepeak demuestra la capacidad de Cellnex para atraer el interés de socios financieros de primera línea que entienden y valoran la calidad inherente de los activos, así como las oportunidades que se prevén en estos mercados”.

Las acciones de Cellnex registran avances al cierre de la sesión del 1,70% hasta los 32,97 euros por acción, con un cierre plano del Ibex en la sesión del viernes hasta los 9.418 puntos El valor sube un 6,66% en lo que va de año, con la capitalización bursátil en unos 22.400 millones de euros.