El entorno macro en este segundo trimestre de 2024 ha seguido favoreciendo a la banca. Si a cierre del año pasado se esperaba un peor contexto para este sector, con rebajas de tipos de interés más aceleradas y contracción en el ciclo económico, por el momento las bajadas de tipos son muy modestas, de tan solo 25pb en Europa. Esto, unido a la resiliencia del consumo, del crédito y de la solvencia de las principales economías en las que operan las entidades financieras españolas, da soporte a unos resultados de enero a junio que se esperan robustos.

Optimismo, por tanto, en las cuentas de los bancos del IBEX 35, que arrancan mañana con Bankinter, y que reflejarán alzas en partidas claves como son los beneficios y margen de intereses.

Santander, mayores ganancias. Unicaja, mejor desempeño

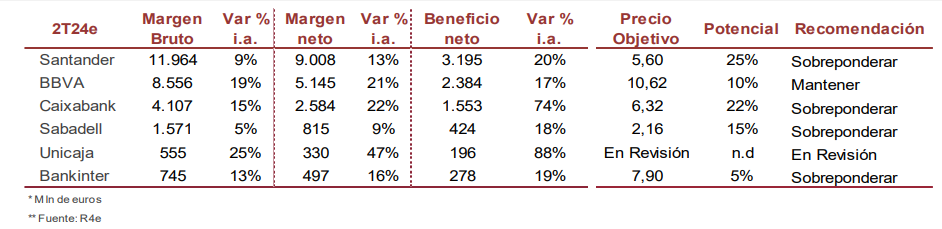

Haciendo un cómputo global y mirando los datos del semestre al completo, tal y como apunta Rafael Ojeda, analista global macro de Fortage Funds, "los bancos del Ibex 35 ganarán 14.630 millones de euros los seis primeros meses del año, lo que supone un avance importante frente al ejercicio anterior (1.200 millones más). Todo esto a pesar del impuestazo extraordinario a la banca, que durante 2024 y con cargo a 2023 suma algo más de 1.000 millones".

Si analizamos cada banco a nivel individual, la entidad del selectivo que mayor beneficio logrará será Banco Santander: 3.195 millones en el segundo trimestre y 6.000 millones en el semestre. Sin embargo, el banco más pequeño del Ibex, Unicaja, será el que logre aumentar más las ganancias, un 88% hasta los 196 millones en el 2T2024 y un 100% hasta los 300 millones de euros en el 1S2024. "Este resultado tan extraordinario también se debe a que el año pasado Unicaja fue la entidad financiera más afectada por el impuestazo", apunta Ojeda.

La segunda entidad con mejor desempeño entre abril y junio será Caixabank (74%), seguida de Banco Santander (20%), Bankinter (19%), Banco Sabadell (18%) y BBVA (17%).

¿Hemos llegado al pico en el margen de intereses?

Por tanto, "las previsiones apuntan a que 2024 volverá a ser un año récord para la banca española, algo que se debe no sólo al crecimiento de la economía y a unos ratios de morosidad que no son demasiado elevados, sino también al margen de intermediación de la banca, que se está incrementado a un ritmo de un 14% anual", explica Rafael Ojeda.

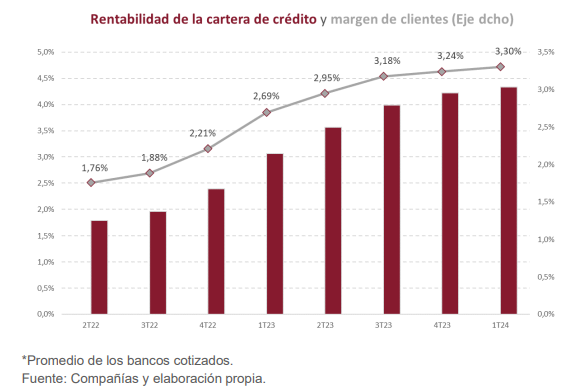

En este sentido, Nuria Álvarez, analista de Renta 4 Banco, señala que "si bien hace un año podríamos haber esperado una caída del margen de intereses para 2024, la realidad es que las previsiones apuntan a todo lo contrario. Esto se debe, entre otros aspectos, tanto al ritmo de bajadas de tipos esperado (mucho menor), que no se ha traducido en una caída significativa del Euribor a 12 meses, como a la evolución del crédito con una actividad comercial que en 1T24 sorprendió positivamente".

No obstante, si se comparan los dos trimestres de este 2024, desde Renta 4 hacen alusión a "un margen de intereses en 2T24 plano o ligeramente a la baja vs 1T24, con una evolución del crédito compensando el impacto de un proceso de repreciación cuyo efecto positivo ya habría llegado prácticamente a su fin. Esto lo podemos ver en la evolución de la rentabilidad de la cartera de crédito, cuya mejora trimestral se ha ido minorando con su consecuente efecto en el margen de clientes, que también se ha visto afectado por el aumento del coste del pasivo".

Provisiones, solvencia, guías... ¿dónde estará la sorpresa de cada banco en estos resultados?

A nivel individual, y según el consenso de mercado, en crecimiento de margen bruto, BBVA adelantará a Banco Santander. La entidad presidida por Ana Patricia Botín "generará un margen bruto en el entorno de los 15.500 millones de euros, que supondrá un avance del 9,8% en tasa interanual, mientras que en el caso de BBVA el margen bruto alcanzará unos 8.700 millones de euros, lo que supone un aumento en tasa interanual del 21%", detalla elanalista de iBroker, Antonio Castelo. Más allá de lo que pueda acontecer en cuanto a la OPA del banco de Carlos Torres sobre Sabadell, en los casos de Santander y BBVA "también será interesante ver la evolución de su negocio de mercado de capitales y banca de inversión, ya que pueden aportar sorpresas positivas visto lo visto hasta ahora en los bancos norteamericanos".

Por su parte, para la analista fundamental de Ei, María Mira, en Banco Santander "quizá lo más relevante podría ser el impulso esperado en Brasil, en donde la moderación de tipos de interés impacta en positivo en Santander, con mayor volumen de créditos"; mientras "BBVA podría destacar por una dotación a provisiones del +39% para cubrir posibles insolvencias de crédito", un aumento significativo en provisiones que "en Caixabank también esperamos".

Además, Antonio Castelo cuenta que Caixabank, para la que se prevé un margen bruto de 4.080 millones de euros (+14,2% en tasa anual), "no parece que aportará guías muy diferentes a las ya facilitadas, teniendo en cuenta que para noviembre se espera un nuevo Plan Estratégico; le dará suelo el próximo plan de recompra de acciones anunciado hace unos días".

En el caso de Sabadell la atención se va a seguir centrando en el desarrollo de la OPA lanzada por BBVA, con su cotización cercana a la zona de máximos relativos alcanzada a comienzos de junio. El consenso prevé un aumento del margen bruto de apenas el 5,2%, alcanzando los 1.576 millones de euros. Con todo, "desde abril, la entidad opada se ha estado esforzando en mejorar márgenes y beneficios para mostrar su mejor imagen en esta presentación de cuentas" destaca la analista de Ei María Mira.

En cuanto a Bankinter, según el consenso, el margen bruto podría aumentar en el entorno de un 10/11%". No obstante, "Bankinter es siempre sobrio en sus guías y se suele dejar alguna sorpresa… Habrá que estar pendientes también de cualquier dato que den respecto de la integración con Evo Banco", dice Castelo. Mientras, para la analista de Ei lo más destacable de Bankinter "es que tendrá que haber incrementado las provisiones en más de un 40%".

Por último, en Unicaja se espera un crecimiento del 19,6% del margen bruto hasta los 550 millones de euros, en lo que supondrán los mejores crecimientos en porcentaje del sector. Además, "Unicaja seguirá a la cabeza en solvencia, con CET1 que podría rondar el 14,5%, desde el 14,6% del primer trimestre", añade Mira.

Previsiones a corto plazo para una banca con tipos a la baja

De cara al corto plazo, el asunto más importante a tener serán los tipos de interés de referencia, ya que en los últimos días vuelve a tomar cuerpo la posibilidad de que los bancos centrales aborden dos bajadas antes de que termine el año, una cuestión clave para la banca y para la percepción que sobre el sector tengan los agentes de mercado.

Con todo, "nosotros pensamos que los bancos españoles son muy eficientes y lo van a seguir siendo en un escenario de tipos de interés a la baja. En el caso de los dos bancos globales (BBVA y Sabadell) siguen teniendo buena parte de su negocio fuera de la Eurozona y de los Estados Unidos y se van a poder proteger mejor en países como México o Brasil y además van a poder recoger en sus cuentas de resultados un buen nivel de actividad en los mercados de capitales y en la banca de inversiones (mucha actividad corporativa realizada y prevista para los próximos meses). En cuanto a la banca doméstica podría verse más afectada por una bajada de tipos en su margen bruto, pero esa bajada puede verse compensada de sobra por un aumento del volumen de negocio", explica el analista de iBroker.

No obstante, "también es verdad que muchos inversores institucionales y analistas piensan que después de las subidas de los últimos meses, los bancos cotizan ya a unos múltiplos muy exigentes y no tienen nada claro que se mantenga un ritmo de recuperación económica suficiente como para que aumente el volumen de negocio que compense el efecto en el margen bruto de una bajada de tipos, por lo que habrá que ver cuál de esas dos opiniones se impone porque, independientemente de los números que presenten los bancos en el segundo trimestre, que seguramente seguirán siendo positivos, la percepción que consiga mayor fuerza en el mercado será la que marcará el devenir de sus cotizaciones", concluye Castelo.

¿Quieres descubrir acciones con tendencia alcista ?

Descubra las acciones más fuertes en este momento en bolsa, seleccionadas por criterios cuantitativos nos permiten conocer la forteleza de más de 10.000 acciones e índices. Así es más facil centrar nuestras inversiones en los sectores fuertes en cada momento.

Además dispondrá de nuestro boletín de análisis bursatil, disfrutarás de nuestras herramientas para invertir, análisis independientes y nuestros cursos de formación gratuitos. Registrate gratuitamente aquí.