Las bolsas de Wall Street han caído un 10% en menos de un mes y a pesar de la reciente recuperación de las mismas los analistas estiman que la liquidación de acciones todavía tiene más recorrido, según Josh Schafer en Yahoo Finance.

"Creemos que la liquidación de las acciones estadounidenses tiene más recorrido", escribió el domingo en una nota a sus clientes Bankhim Chadha, estratega jefe de Deutsche Bank, quien predice que el S&P 500 alcanzará un repunte del 24% desde sus niveles actuales.

Mike Wilson, director de inversiones de Morgan Stanley, declaró a sus clientes, también el domingo, que es posible un repunte negociable en los mercados. Sin embargo, Wilson no prevé un repunte sostenible hasta alcanzar nuevos máximos históricos "hasta que se reviertan los numerosos obstáculos al crecimiento" o la FED reanude los recortes de tipos de interés.

¿Cuáles fueron los principales problemas del mercado ante la caída de las acciones? La creciente incertidumbre en torno a las políticas del presidente Trump y su posible impacto en el debilitamiento de las perspectivas de crecimiento económico, y los decepcionantes temores sobre el auge de la inteligencia artificial. La semana pasada, hubo poca evidencia de que esos temores fueran exagerados.

En otras palabras, salvo que algunas acciones estaban "más baratas" que hace un mes, cuando el S&P 500 alcanzó su máximo más reciente, no hubo muchos argumentos convincentes para convencer a los inversores —que no compraron acciones la semana pasada— de invertir ahora.

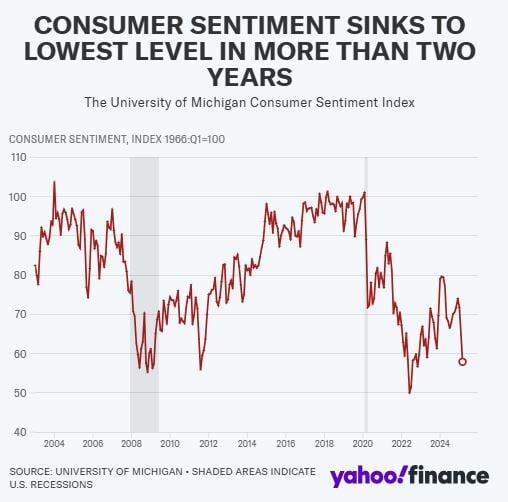

Muchos datos de encuestas han expresado preocupación sobre cómo los aranceles podrían afectar el gasto de los consumidores y las empresas. Pero no hubo suficientes datos concretos, como una disminución significativa de las cifras del gasto de los consumidores, informes laborales débiles o una serie de recortes en las previsiones de beneficios, para completar la historia.

"Las vibraciones nos han ayudado a comprender por qué el mercado bursátil se ha visto tan afectado y por qué aumenta la preocupación sobre la dirección de la economía", escribió Lori Calvasina, directora de estrategia de renta variable estadounidense de RBC Capital Markets. "Pero las vibraciones no nos indican con claridad si, incluso con el S&P 500 bajando un 10% desde sus máximos históricos, existe una oportunidad de compra a contracorriente".

Para ser claros, incluso con los estrategas recortando sus objetivos de fin de año para el S&P 500, muchos aún prevén un repunte del índice de referencia en algún momento de este año. Por ahora, simplemente no han visto el catalizador que impulsará la subida.

A nivel de cada empresa, la pregunta que se cierne sobre los aranceles sigue siendo cuánto afectarán realmente a las ganancias corporativas. Hasta ahora, se han vislumbrado pequeñas pistas. Por ejemplo, Delta Air Linesadvierte que sus ganancias aumentarán menos de lo previsto inicialmente debido a la desaceleración de la demanda interna en medio de la "incertidumbre macroeconómica". Pero un análisis completo de cómo se sienten las empresas sobre el entorno actual está a casi un mes de distancia, con los informes de ganancias del primer trimestre que comenzarán a publicarse oficialmente el 11 de abril.

La reunión de la Reserva Federal del miércoles también podría ser un catalizador para el mercado, ya que los inversores buscan más pistas sobre si el banco central recortará las tasas de interés este año.

En un nivel más técnico, los estrategas añaden que muchas señales de que el repunte del mercado bursátil se prolongó al entrar en 2025 han vuelto a niveles normales, no a niveles que indiquen que es hora de comprar en las caídas.

Chadha señala que la asignación de inversores a acciones ha disminuido considerablemente durante el último mes, pero no ha alcanzado el nivel mínimo observado durante la reciente guerra comercial del presidente Trump. Si la asignación de inversores a acciones cae tanto esta vez, Chadha estima que el S&P 500 caería aproximadamente un 7% más, hasta los 5.250 puntos.

Pero con la fecha límite del 2 de abril para la próxima ola de aranceles de Trump, Chadha espera que se disipe la incertidumbre política que ha estado lastrando los mercados.

Chadha escribió que si el malestar sobre los planes arancelarios del presidente impulsa un "plan creíble para resolver la incertidumbre arancelaria, permitirá que el ciclo económico continúe". De ser así, Chadha cree que el S&P 500 podría alcanzar los 7.000 puntos este año. Por otro lado, si no se reducen los aranceles y se intensifican los temores recientes sobre la desaceleración de la economía estadounidense, los estrategas argumentan que el mercado bursátil tiene aún más margen de recuperación. Por ejemplo, la ratio precio-beneficio a 12 meses del S&P 500, una métrica de valoración que los inversores utilizan para analizar cuán "caro" es el índice en un momento dado, solo ha caído a su promedio de cinco años durante la ola de ventas.

Tras alcanzar una ratio precio-beneficio rara vez visto en los últimos 30 años al entrar en 2025, la ratio precio-beneficio del S&P 500 se sitúa en 19.9, aproximadamente en línea con el promedio de cinco años de 19.8, pero por debajo del promedio de 10 años de 18.3, según datos de FactSet.

"Las valoraciones de las acciones aún no reflejan una preocupación genuina por la política económica ni por el posible debilitamiento de los fundamentos", escribió Nicholas Colas, cofundador de DataTrek, en una nota a sus clientes. "Nos encantaría informarles que el lunes pasado fue el mínimo, pero los datos indican lo contrario. Aun así, mantenemos una visión positiva de las acciones estadounidenses de gran capitalización y esperamos un mínimo realmente favorable para la inversión en las próximas semanas".