El aumento de las tipos de interés de la Reserva Federal, el temor a una recesión en EE.UU., el repunte de la inflación y la caída en el mercado de bonosno parece atemorizar a las acciones de Wall Street volviéndose cada vez más caras. Pero esto trae a la memoria de los inversores la ultima que pasó y como el S&P 500 se desplomo un 50%, según Anil Varma en Yahoo Finance.

Según la investigación de Business Insider, las valoraciones de las acciones parecen cada vez más exageradas, lo que aumenta el riesgo de una corrección.

Uno de esos indicadores en particular está parpadeando en rojo: la valoración relativa de las acciones frente al mercado de deuda.

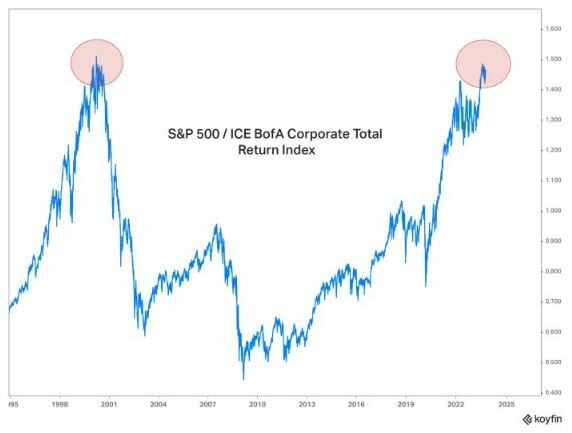

En agosto de este año, el S&P 500 subió a niveles vistos por última vez durante el pico del auge de las puntocom, en relación con un índice que sigue el mercado de bonos corporativos de EE. UU., según datos de la plataforma de análisis global Koyfin. El indicador todavía se mantiene cerca de esos máximos, a pesar del reciente retroceso de las acciones.

La última vez que la métrica alcanzó este nivel fue en la primavera de 2000, y a eso le siguió una crisis de las acciones que duró varios años y que vio al S&P 500 desplomarse un 50% entre marzo de 2000 y octubre de 2002.

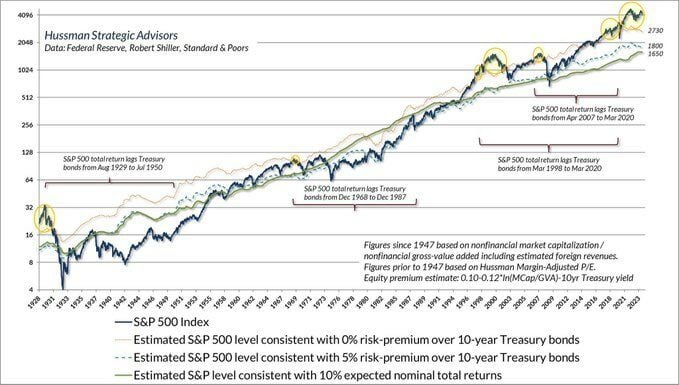

Otro indicador que muestra la riqueza de las acciones en relación con la deuda es la llamada prima de riesgo de las acciones, o el rendimiento adicional de las acciones sobre la deuda pública, que se considera una forma de inversión más segura. La métrica ha caído este año a mínimos no vistos en décadas, lo que indica elevadas valoraciones de las acciones.

"La prima de riesgo de las acciones está cerca de su peor nivel histórico desde 1927. En los 6 casos en que esto ha ocurrido, los mercados experimentaron una importante corrección y recesión/depresión: 1929, 1969, 99/00, 07, 18/19, presente", dijo la firma de investigación MacroEdge en una publicación reciente en X.

Varios otros expertos, incluido el estratega jefe de Pictet Asset Management, Luca Paolini, se han hecho eco de un sentimiento similar en los últimos meses.

"La llamada prima de riesgo de las acciones (rendimiento de las ganancias menos rendimiento de los bonos) cayó recientemente a un nuevo mínimo del ciclo y se mantiene muy por debajo de los promedios históricos. En otras palabras, el mercado de valores se ha vuelto más caro en relación con el mercado de bonos a pesar del reciente retroceso", citó en X recientemente al analista de Roth MKM, Michael Darda en StreetInsider.

“Las acciones son demasiado caras y una recesión probablemente afectará a la economía estadounidense en los próximos tres trimestres”, dijo el mes pasado el inversionista multimillonario Jeffrey Gundlach.

"Creo que el mercado está bastante sobrevalorado", dijo el director ejecutivo de DoubleLine Capital en una transmisión web de la empresa. "Es difícil amar las acciones cuando la prima de riesgo es, con diferencia, la más baja en 17 años".