Jamie Dimon, CEO de JPMorgan Chase, celebrara los resultados del primer trimestre 2024 mostrándose entusiasmado con el dinero que habían ganado. A pesar de ello, los inversores de Wall Street están expectantes al impacto de Basilea III o B3E, del cual se espera novedades de cara a la próxima semana por parte de los funcionarios de la entidad en su día del inversor según Rob Lenihan en The Street.

Un informe de la firma de contabilidad EY publicado en septiembre decía: "B3E representa un cambio radical para la industria bancaria estadounidense, alterando significativamente el régimen de capital regulatorio para los bancos estadounidenses".

"La propuesta modificaría la forma en que los bancos más grandes de Estados Unidos piensan sobre el capital regulatorio y extendería requisitos más granulares y rigurosos a los bancos regionales y medianos de Estados Unidos", dice el informe.

El Aviso B3E de EE. UU. para la propuesta de reglamentación “propone actualizaciones de las reglas de capital regulatorio que traerían cambios dramáticos al actual marco de capital basado en riesgo de EE. UU.”, según el informe de EY.

Las reglas presentan nuevos riesgos y oportunidades para los bancos, incluido JP Morgan.

Dimon: "Estamos ganando mucho dinero"

La fecha de cumplimiento es el 1 de julio de 2025 y los bancos estadounidenses tendrán que interpretar la nueva norma, abordar nuevas necesidades de datos y tecnología y ajustar los modelos de negocio.

Chris Versace de TheStreet Pro escribió el 10 de mayo que “si bien aún se están formulando cambios exactos, los informes indican que los funcionarios podrían publicar tan pronto como la próxima semana datos de los bancos que detallan cómo los cambios podrían afectar aspectos de sus negocios”.

El final de Basilea III fue uno de los muchos temas discutidos durante la conferencia telefónica sobre resultados del primer trimestre de JPM de JP Morgan Chase el mes pasado.

JP Morgan Chase registró ganancias en el primer trimestre de 4.44 dólares por acción, impulsadas por la adquisición de First Republic durante la crisis bancaria regional del año pasado.

El director financiero Jeremy Barnum dijo a los analistas que First Republic contribuyó con 1.700 millones de dólares en ingresos, 806 millones de dólares en gastos y 668 millones de dólares en ingresos netos en el trimestre.

Los analistas encuestados por LSEG estimaban que el banco ganaría 4.11 dólares por acción.

Los ingresos totalizaron 42.550 millones de dólares debido a tasas más altas y mayores saldos de préstamos, superando el pedido de Wall Street de 41.850 millones de dólares.

Barnum dijo que el banco terminó el trimestre con un índice de capital común de nivel 1, o CET1, del 15%, relativamente estable en comparación con el trimestre anterior, lo que refleja los ingresos netos, que fueron compensados predominantemente por una mayor distribución de capital y activos ponderados por riesgo.

CET1 es el componente principal del capital de nivel 1 y representa la forma de capital más sólida, que puede liquidarse rápidamente para absorber pérdidas inesperadas.

En enero, la institución financiera registró ganancias en el cuarto trimestre de 3.04 dólares por acción sobre unos ingresos de 38.600 millones de dólares. Los analistas habían pronosticado ganancias de 3.35 dólares por acción sobre unos ingresos de 39.700 millones de dólares.

JP Morgan dijo que esperaba ingresos netos por intereses para 2024 de alrededor de 90 mil millones de dólares, esencialmente sin cambios con respecto a su pronóstico anterior.

"Así que estamos ganando mucho dinero", dijo a los analistas Dimon. "Nuestra copa de capital está desbordada y es por eso que aumentamos el dividendo. Y si me preguntas, lo que nos gustaría hacer es pagar algo así como 1/3 de las ganancias normalizadas".

Dimon afirmó que el ratio CET1 del 15% "básicamente nos preparará para el final total de Basilea hoy aproximadamente".

"Los detalles no importan mucho", añadió Dimon. "Recuerden, podemos hacer muchas cosas para cambiar eso en el corto o largo plazo. Pero, y parece que el final de Basilea III puede no ser el peor de los casos, será algo menos que eso".

Analista dice que JP Morgan tiene "un amplio exceso de capital"

El día del inversor de JP Morgan Chase está previsto para el 20 de mayo y algunos analistas ajustaron los precios de sus acciones antes del evento anual.

El analista de Jefferies, Ken Usdin, elevó el precio objetivo de la empresa para JPMorgan a 227 dólares desde 215 dólares y mantuvo una calificación de compra para las acciones.

En una nota previa, el analista dijo a los inversores que la empresa espera centrarse en las ganancias de cuota de mercado, el gasto de inversión y la eficiencia en el día del inversor de JPMorgan.

Usdin señaló que los objetivos de CET1 y de retorno sobre el capital común tangible promedio (ROTCE) probablemente no se actualizarán hasta que se finalicen las reglas finales de Basilea III.

Usdin dijo que cree que JPMorgan tiene "un amplio exceso de capital y puede mantener los mejores rendimientos de su clase independientemente del resultado".

El analista de Deutsche Bank Matt O'Connor mantuvo su calificación de compra para JPMorgan y su precio objetivo de 215 dólares.

O'Connor dijo a los inversores que las acciones de JPMorgan han subido un 17% en lo que va del año, en comparación con el índice S&P 500 y el KBW Nasdaq Bank, que han subido un 10%.

"El rendimiento superior probablemente se deba a que JPM se benefició de un entorno de tipos más altos durante más tiempo, dado el posicionamiento sensible de los activos de JPM en su balance, así como una preferencia general de los inversores por las acciones de los megabancos (en lugar de los bancos regionales)", añadió O'Connor.

O´Connor agegó que mantiene su calificación de compra para el banco "ya que las acciones deberían seguir beneficiándose de la orientación alcista de los ingresos netos por intereses, un buen apalancamiento para un repunte de los ingresos de los mercados de capital y una aceleración de las recompras de acciones".

"Y, si las condiciones macroeconómicas y de mercado empeoran, JPM debería adoptar una actitud defensiva, dado su fuerte poder de generación de ganancias, su capital sólido y sus sólidas y elevadas reservas para pérdidas crediticias", afirmó O´Connor.

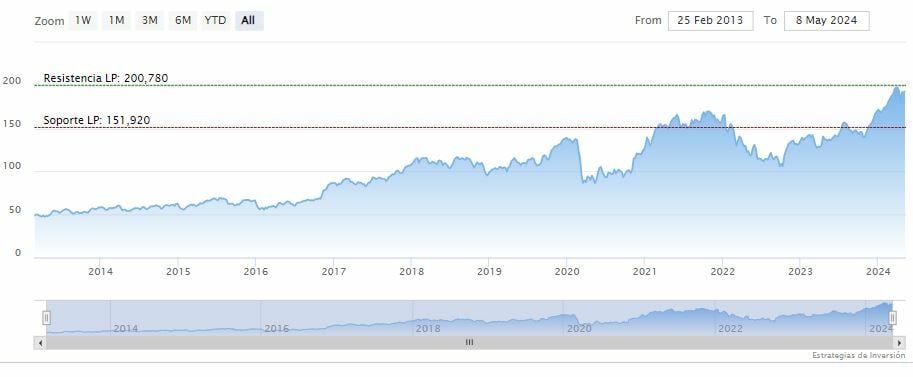

JPMorgan Chase cerraba la sesión del lunes al alza en los 195.65 dólares. La media móvil de 70 periodos se encuentra debajo de las últimas velas, RSI al alza en los 60 puntos y las líneas del MACD sobre el nivel de cero.

La resistencia a mediano y largo plazo se encuentra en los 200.78 dólares. Mientras, los indicadores de Ei se muestran mixtos.