Los bancos centrales, en su lucha contra la inflación y otros problemas económicos, han tomado medidas abruptas y polémicas. Poniendo en el escenario que son necesarias a pesar de los posibles efectos adversos que podrían conllevar para los inversores y la sociedad en general, que van perdiendo credibilidad sobre ellos según Michelle Jamrisko y Ruth Carson en Yahoo Finance.

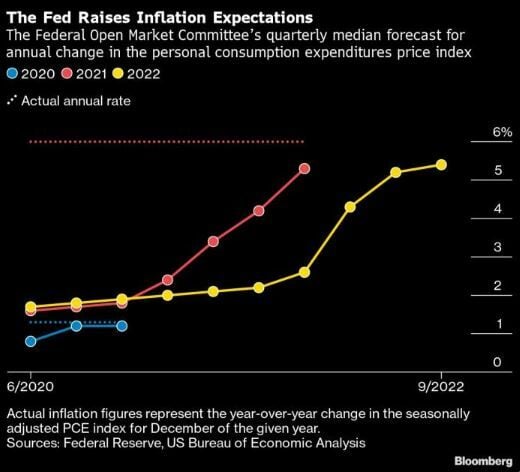

Los funcionarios han ofrecido mea culpas. El presidente de la Reserva Federal de EE. UU., Jerome Powell, reconoció en junio que "en retrospectiva, claramente" subestimamos la inflación. Christine Lagarde, su contraparte en el Banco Central Europeo, hizo concesiones similares, y el gobernador del Banco de la Reserva de Australia, Philip Lowe, dijo en mayo que las previsiones de su equipo habían sido "vergonzosas". En octubre, el gobernador del Banco de la Reserva de Sudáfrica, Lesetja Kganyago, advirtió en un foro de política monetaria que los banqueros centrales tardan mucho en generar credibilidad, pero que se puede perder abruptamente.

“La independencia de los bancos centrales es más difícil de justificar después de tal falla de análisis, pronósticos, acción y comunicación", tuiteó en octubre el principal asesor económico de Allianz SE, Mohamed El-Erian. El trágico resultado, dijo, es "el ciclo de tasas de interés más acelerado que hemos visto en mucho tiempo, y no tenía por qué ser así".

El primer paso para los recién humillados responsables de la política monetaria es volver a controlar los precios sin crear estragos económicos. A continuación, deben transformar la forma en que operan los bancos centrales. Para algunos expertos, eso significa tres cosas: reducir su misión, simplificar sus mensajes y preservar la flexibilidad.

“Hacer más tratando de hacer menos” es como el ex gobernador del Banco de la Reserva de la India, Raghuram Rajan, describe su consejo a los banqueros centrales.

Volver a lo básico

El gran error de la FED con la inflación ha llevado a Powell a comenzar a invocar las lecciones de Paul Volcker, quien domó la inflación en la década de 1980.

Desde que Volcker renunció en 1987, el mandato de la FED se ha ampliado. Alan Greenspan, presidente hasta 2006, aprovechó un auge de la productividad para reducir aún más la inflación, pero también intervino para respaldar los mercados cada vez que había amenazas para la economía. Cuando los préstamos imprudentes finalmente hicieron estallar los mercados inmobiliario y crediticio en 2008, el entonces presidente Ben Bernanke desplegó el balance de la Reserva Federal de una manera que no se había visto desde la Gran Depresión.

Al salir de la recesión inducida por COVID, parecía que los banqueros centrales lo habían logrado nuevamente, liderados por Powell. Su respuesta coordinada en marzo de 2020 puso un piso a los precios de los activos y mantuvo bajos los rendimientos de los bonos, ayudando a los gobiernos a financiar el gasto masivo necesario para apoyar a millones de personas desempleadas. Con la inflación aún controlada, los banqueros centrales asumieron la responsabilidad de abordar problemas como el cambio climático y la desigualdad, incluida el establecimiento de una nueva meta de empleo "amplio e inclusivo". Mientras tanto, las acciones, los bonos y las criptomonedas estaban subiendo. Luego, los precios al consumidor también lo hicieron, y los banqueros centrales no lo vieron venir.

“El nuevo marco de política de la FED impidió un enfoque más agresivo de la inflación”, dijo Carl Walsh, economista de la Universidad de California en Santa Cruz que trabajó anteriormente en el Banco de la Reserva Federal de San Francisco. Cita las propias palabras del Comité Federal de Mercado Abierto, que admitió que objetivos como el empleo inclusivo pueden cambiar con el tiempo y ser difíciles de cuantificar.

"Tomar decisiones políticas 'informadas' por la escasez de empleo a partir de un objetivo 'que no se puede medir directamente' tiene el potencial de impartir un sesgo asimétrico e inflacionario en la política", señaló Walsh.

Rajan dice que los banqueros centrales simplemente perdieron de vista su función principal, que es mantener la estabilidad de precios. "Si les dijeras: 'Ese es tu trabajo, concéntrate en eso y deja de lado todas estas cosas', harían un mejor trabajo".

Mantenerlo simple

De ello se deduce que cuanto más simple sea la misión, más simple debería ser el mensaje.

La política monetaria funciona a través de la manipulación de los puntos a lo largo de la curva de rendimiento por parte de los banqueros centrales, esencialmente el precio del dinero durante diferentes períodos de tiempo. Los banqueros centrales dan señales sobre si se espera que las tasas de interés suban, bajen o tengan una tendencia lateral, y los operadores de los mercados financieros compran y venden grandes cantidades de bonos en consecuencia. Esos movimientos se filtran a través de la sociedad en general, influyendo en los saldos de las cuentas de pensiones, la confianza de las empresas y los consumidores y las opiniones sobre los movimientos futuros de los precios. Eso es lo que determina si las políticas del banco central funcionan o no.

“La política monetaria es 90% comunicación y 10% acción”, dijo el gobernador del Banco de Tailandia, Sethaput Suthiwartnarueput.

“A principios de 2022, cuando la FED, el BCE y el Banco de Inglaterra cambiaron sus perspectivas sobre la economía y la inflación, hubo un "fracaso bastante masivo" para comunicar cómo la política abordaría esos cambios”, dijo Athanasios Orphanides, quien se desempeñó en el gobierno del BCE. consejo desde 2008 hasta mediados de 2012. “Ajustar la política monetaria no es difícil. Esto es una obviedad en la banca central”.

Los cables cruzados se pudieron ver en cambios bruscos en los mercados mundiales de bonos y divisas durante todo el año. En agosto, el índice MOVE de volatilidad implícita de los bonos, conocido como indicador de miedo de los bonos del Tesoro de EE. UU., saltó a un nivel superado solo tres veces desde 1988. Los inversores comenzaron a exigir una prima para mantener los bonos con calificación AAA de Australia después de que el banco central revocó su compromiso de mantener las tasas de interés se mantuvieron en suspenso hasta 2024 y, en cambio, comenzaron su ciclo de ajuste más rápido en una generación.

Algunos bancos centrales mostraron señales de alerta temprana. En octubre de 2021, el Banco de la Reserva de Nueva Zelanda comenzó a aumentar las tasas de interés y el Banco de Canadá adoptó una postura más agresiva hacia la inflación, deteniendo su programa de compra de bonos. Más recientemente, el Banco de Canadá anunció que comenzaría a publicar un resumen similar a un acta de las deliberaciones de los funcionarios después de cada decisión política para mejorar la transparencia.

Por el contrario, el Banco de Inglaterra, que ya está recibiendo críticas por permitir que la inflación se salga de control, también ha sido criticado por cómo manejó una corrida contra la moneda británica y los bonos del gobierno después de que el gobierno de la primera ministra Liz Truss propusiera una reforma fiscal para acabar con el déficit. Primero, se acusó al banco central de demorarse antes de ayudar a manejar las consecuencias cuando la libra cayó a un mínimo histórico frente al dólar, y luego los inversores se sorprendieron cuando el BOE prometió un final abrupto a las compras de emergencia de gilt. Al final, fue Truss quien cargó con la culpa y renunció después de solo 44 días.

Stephen Miller, exjefe de renta fija de BlackRock Inc. en Australia que ahora trabaja en GSFM Pty, dijo que ha estado examinando hojas de cálculo de indicadores económicos, como las medidas del índice de precios al consumidor del Banco de la Reserva Federal de Cleveland, de una manera que nunca antes había hecho durante más de tres décadas. La razón: no confía en las previsiones y la orientación de los bancos centrales.

“Para mí, las campanas de alarma sobre la inflación comenzaron a sonar mucho antes de que cambiara el lenguaje del banco central”, indicó Miller. “Una de las ventajas de tener 61 años es que sus años de formación fueron un período en el que la inflación era la norma, las crisis del petróleo eran la norma. Durante el último año, sentí que estaba recordando ese período”.

La boleta de calificaciones de Miller es dura: "El Banco de Canadá, la FED y el RBNZ le darían una C+, el RBA una C- y el resto, incluido el BOE, una F".

Para Jérôme Haegeli, el mantra “menos es más” debería extenderse al llamado Fedspeak. El ex economista del Banco Nacional Suizo dijo que demasiados funcionarios que hacen declaraciones públicas causan confusión. Recomienda que la FED tome una lección de las comunicaciones suizas "muy magras".

Después de la reunión anual de verano de los banqueros centrales en el retiro montañoso de Jackson Hole, Wyoming, los funcionarios de la FED se desplegaron en el circuito público. En un período de 24 horas, tres altos funcionarios hablaron sobre las perspectivas económicas en tres eventos diferentes y con tres tonos diferentes. Esther George enfatizó la estabilidad sobre la velocidad, Christopher Waller señaló su apoyo a un aumento de 75 puntos básicos en la próxima reunión y Charles Evans dijo que estaba abierto a 50 o 75. Es una historia similar en el BCE, donde al menos 19 de sus los funcionarios primarios estuvieron dando discursos solo en la última semana de septiembre.

Si bien los bancos centrales en la mayoría de las economías modernas disfrutan de independencia en el día a día, sus mandatos los establecen gobiernos elegidos democráticamente. En Australia y Nueva Zelanda, por ejemplo, las autoridades están revisando los parámetros de sus directivas para los responsables de la política monetaria.

Para transmitir su mensaje al público, el BCE ha introducido dibujos animados y videos animados, algunos de los cuales acompañan las decisiones sobre tasas y los documentos de revisión de estrategias. Y Bank Indonesia, que ya tiene muchos seguidores en Facebook e Instagram, ahora también tiene su propia cuenta de TikTok.

Tratar de comunicarse con ambas audiencias, los mercados y el público en general, a veces puede generar confusión.

Mantener la flexibilidad

Una tercera receta común para los bancos centrales: abandonar la orientación prospectiva. Esa práctica, adoptada por primera vez a principios de la década de 2000, tiene como objetivo informar al público sobre la dirección probable de la política monetaria. El problema: es demasiado difícil predecir el futuro. Y puede encerrar a los formuladores de políticas en una mentalidad particular.

En un discurso del 12 de octubre, la gobernadora de la FED, Michelle Bowman, culpó a la guía prospectiva del FOMC por no haber abordado la inflación antes: “La guía prospectiva explícita del comité tanto para la tasa de fondos federales como para la compra de activos contribuyó a una situación en la que la postura de la política monetaria se mantuvo demasiado acomodaticia durante demasiado tiempo, incluso cuando la inflación estaba aumentando y mostrando signos de volverse más amplia”.

Y las promesas incumplidas pueden causar un daño real a la confianza de los inversores. Miller, de GSFM, cita como ejemplo la orientación fallida del gobernador Lowe del RBA.

“¿Phil Lowe dice que no hay aumentos de tarifas hasta 2024? Ese tipo de mensajes están muertos”, dijo Miller. “Los mercados ya no pueden confiar en la palabra de los banqueros centrales, dado que han pretendido que todo lo ven”.

James Athey, director de inversiones de gestión de tasas en Abrdn Plc, con sede en Edimburgo, advierte que la orientación a futuro no terminará hasta que los banqueros centrales dejen de hablar con tanta frecuencia. “La gran cantidad de discursos de los formuladores de políticas del banco central en una semana determinada, y el aparente deseo de estos oradores de exponer sus propias expectativas subjetivas para la economía y la política monetaria, significa que incluso cuando la comunicación oficial evita dar una orientación específica, todavía hay mucho a lo que los mercados se aferran”.

“Comunicar los objetivos de las políticas se vuelve más difícil a medida que aumenta la inflación”, dijo el gobernador del Banco de la Reserva de la India, Shaktikanta Das, en un discurso en Mumbai en septiembre. “Puede ser bastante difícil proporcionar una guía coherente y constante en un ciclo de ajuste. La comunicación del banco central en el contexto actual se ha vuelto aún más desafiante que las acciones políticas reales”.

Por supuesto, los bancos centrales seguirán desempeñando un papel crucial en sus economías, incluso si reducen la retórica y descartan objetivos más difíciles de medir, como la promoción del crecimiento inclusivo. Continuarán sirviendo como guardianes de la estabilidad financiera, proporcionando efectivo cuando los mercados se detengan. Y encontrarán formas de estimular el crecimiento económico cuando sea necesario nuevamente.

Pero si prestan atención a las lecciones de 2022, los mercados y el público pueden esperar una comunicación de política más rara, más clara y menos ambiciosa: una nueva era de humildad del banco central derivada de su incapacidad para prevenir el shock inflacionario.