Se avecina la próxima temporada de ganancias con un inicio de 2022 en EE.UU. en medio de la inflación y una política monetaria más estricta por la FED, dejando a los mercados de valores a prueba ante los inversores según Karen Langley en The Wall Street Journal.

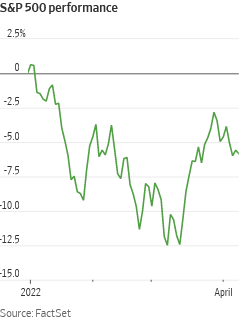

El S&P 500 ha caído un 5.8% a principios de 2022 mientras los inversores se preparan para que la Reserva Federal reduzca su apoyo a la economía en un intento por controlar el aumento de los precios. El NASDAQ 100 de tecnología pesada ha retrocedido aún más y ahora ha bajado un 12% en el año.

A medida que las corporaciones de EE. UU. presenten sus resultados trimestrales, los inversionistas buscarán señales de cómo las empresas están enfrentando costos más altos para todo, desde energía hasta mano de obra. Esas señales, junto con pistas sobre cómo los gerentes esperan que sus negocios se desempeñen en los próximos trimestres, podrían ayudar a las acciones a recuperar parte de su impulso o agregar más estrés.

“Este trimestre vamos a averiguar quién puede traspasar los costos y quién no”, dijo Joe Quinlan, jefe de estrategia de mercado del CIO de Merrill y Bank of America Private Bank. “Este será un trimestre revelador en términos de quién está en riesgo de estas presiones inflacionarias”.

Esta semana, los inversores analizarán los informes de ganancias de grandes compañías financieras, incluidas JPMorgan Chase, Blackrock y Goldman Sachs Gr, así como CarMax, Delta Air Lines y Unitedhealth Gro.

También analizarán los nuevos datos de inflación después de que un informe del mes pasado mostrara el aumento más rápido en el índice de precios al consumidor en 40 años. Las actas publicadas la semana pasada de la reunión de marzo de la Reserva Federal, cuando el banco central aprobó su primer aumento de la tasa de interés en más de tres años, sugirieron que muchos funcionarios podrían apoyar un aumento mayor de medio punto porcentual en futuras reuniones, especialmente si la inflación sigue siendo alta.

Informes de ganancias recientes han mostrado la presión que enfrentan las empresas debido a los costos elevados.

Nike -B-, que reportó mayores ventas con respecto al año anterior pero menores ganancias, dijo que los mayores costos de flete y logística afectaron sus ganancias. Darden Restauran, la empresa matriz de Olive Garden, recortó su orientación financiera y elevó su pronóstico de inflación. Un ejecutivo de Darden dijo que la compañía subió los precios el trimestre pasado y está considerando subirlos más.

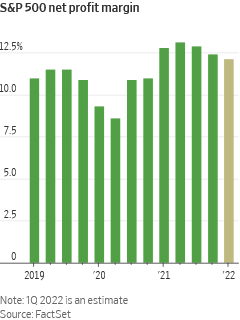

El aumento de los costes está llevando a muchos inversores a centrarse en los márgenes de beneficio que las empresas pueden obtener de sus operaciones.

Se proyecta que el margen de beneficio neto para el S&P 500 sea del 12.1% para el primer trimestre, por encima del promedio de cinco años del 11.2%, pero por debajo del récord del 13.1% en el segundo trimestre de 2021, según FactSet.

“Si los márgenes de ganancia se reducen sustancialmente, podría ver que es algo a lo que los participantes del mercado están prestando más atención”, dijo Rafia Hasan, directora de inversiones de Wipfli Financial Advisors. "Si hay una sorpresa negativa allí, eso podría ser algo que represente un riesgo para el mercado".

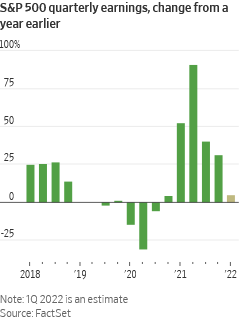

Todavía se espera que las empresas informen un crecimiento en las ganancias, pero no en los niveles observados el año pasado, cuando los resultados se comparaban con las ganancias reducidas de la pandemia temprana. Los analistas estiman que las ganancias de las empresas del S&P 500 aumentaron un 4.5% en el primer trimestre año tras año, según muestran los datos de FactSet. En el cuarto trimestre de 2021, aumentaron un 31%.

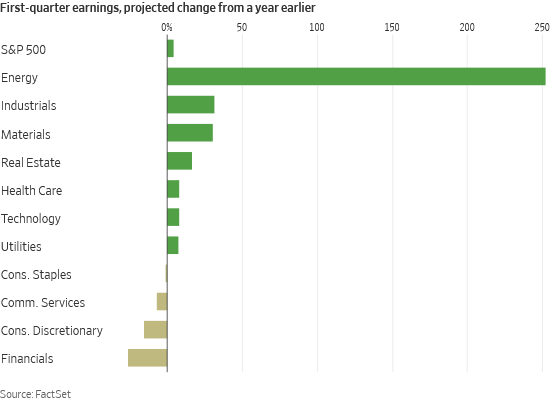

El crecimiento proyectado no se distribuye uniformemente entre las industrias. Se espera que las empresas del sector energético tripliquen con creces sus ganancias, mientras que se prevé que los grupos industriales y de materiales registren aumentos de más del 30%.

Los analistas proyectan menores ganancias, por el contrario, de los segmentos financiero, de consumo discrecional y de servicios de comunicación.

A medida que la economía enfrentó obstáculos en los primeros meses de 2022, desde el aumento de la variante Omicron de Covid-19 hasta la guerra en Ucrania y las sanciones contra Rusia, los analistas recortaron sus pronósticos de crecimiento de las ganancias del primer trimestre.

Pero han elevado las estimaciones de crecimiento para el resto del año. Se espera que las ganancias crezcan un 9.8 % en 2022, frente al aumento del 7.1 % proyectado el 31 de diciembre.

Eso tiene a algunos administradores de dinero preocupados de que el mercado no esté teniendo en cuenta completamente los vientos en contra de una política monetaria más estricta y una inflación alta.

“Las expectativas de ganancias para todo el año no deberían aumentar en estas condiciones”, dijo Kent Insley, director de inversiones de Tiedemann Advisors. “Todavía hay más optimismo en el mercado del que se merece”.

Muchos inversores esperan que el mercado tenga un camino lleno de baches a medida que avanza el año, con la FED aumentando las tasas, los informes de inflación atrayendo mucha atención y las elecciones de mitad de período acercándose en noviembre.

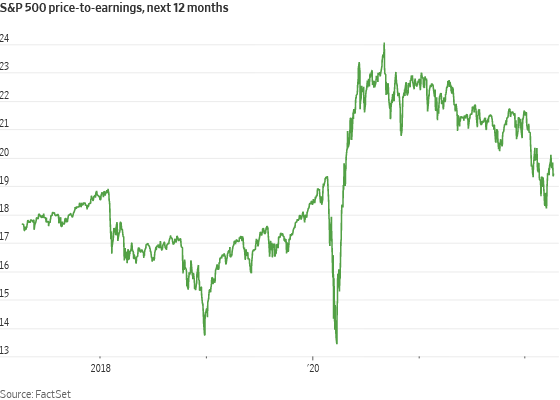

Si bien el retroceso del mercado ha ayudado a que las acciones se vean más baratas que hace unos meses, todavía se valoran por encima de las normas a largo plazo. El S&P 500 cotizaba a fines de la semana pasada a 19.4 veces sus ganancias proyectadas para los próximos 12 meses, por debajo del 21.5 de fines del año pasado, pero por encima del promedio de cinco años de 18,9.

Si las empresas producen mayores ganancias, los inversionistas dicen que eso podría ayudar al mercado a encontrar su camino más alto.

"En la medida en que veamos que se produce un crecimiento de las ganancias, eso sería positivo y algo para que los inversionistas de acciones de EE. UU. lo usen como una estrella polar, ya que lidiamos con mucha volatilidad", dijo Nick Gaskell, gerente de cartera de Eaton. Asesores Vance WaterOak.