“Demasiado grande para caer” es una frase que se ha usado muchas veces sobre los bancos, pero también puede ser aplicable a otros sectores. Inteles uno de esos casos tras unos resultados del segundo trimestre 2024 desastrosos con caídas en las ventas y aumentos de costos que han llevado a la firma a tomar drásticas decisiones para conservar efectivo y evitar mayores problemas económicos según Dan Gallagher en The Wall Street Journal.

Entre ellas se incluyen el despido del 15% de la fuerza laboral, la reducción de los gastos de capital utilizados para construir y equipar las instalaciones de producción y la suspensión del dividendo que Intel ha pagado desde 1992.

El último reinicio ha hecho que los inversores se desconecten en masa. Intel perdió un poco más de una cuarta parte de su valor de mercado el día después de su informe de ganancias del 1 de agosto, y la acción ha perdido otro 8% desde entonces, peor que la paliza que sufrieron la mayoría de las demás acciones de chips en la ola de ventas global de la semana pasada. Las acciones de Intel han perdido alrededor del 68% desde que el director ejecutivo Pat Gelsinger articuló por primera vez su plan de recuperación después de reincorporarse a la empresa a principios de 2021. El S&P 500 ha subido un 39% durante ese tiempo.

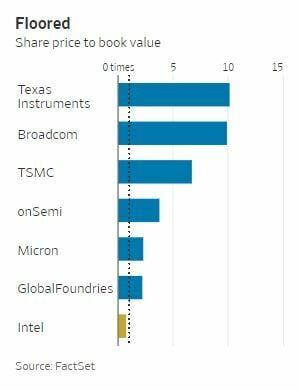

Intel también cotiza por debajo de su valor contable por primera vez desde al menos 1981, que es el año más lejano al que llegan los datos de FactSet. Esto significa que los inversores ahora valoran a uno de los mayores fabricantes de chips del mundo por menos del valor de sus instalaciones y otros activos en su balance.

Pero esas instalaciones también son la clave para la permanencia de Intel. Las perturbaciones de la pandemia y otras formas de inestabilidad global en los últimos años han despertado a los líderes políticos de ambos partidos sobre la importancia de apuntalar la producción nacional de un componente tan clave de la vida moderna. Y las plantas de fabricación de chips no se pueden poner en marcha de la noche a la mañana, ni a bajo precio. Las fábricas modernas requieren años para construirse y equiparse y ahora cuestan alrededor de 20.000 millones de dólares.

Por eso el gobierno de Estados Unidos está interviniendo. La Ley de Chips aprobada en 2022 describió 39.000 millones de dólares en subvenciones directas a los fabricantes de chips para ayudar a sufragar el coste de la construcción de nuevas instalaciones. Intel ha sido el mayor beneficiario, con 8.500 millones de dólares de ese fondo que está ayudando a financiar la construcción de nuevas fábricas en Arizona y Ohio. La firma ya es el pez más grande del estanque estadounidense. Las fábricas actuales de la empresa representan alrededor del 41% de la capacidad de producción de obleas de 300 mm del país (el tipo de producción de chips más comúnmente utilizado en segmentos clave del mercado), según la firma de investigación de mercado TechInsights.

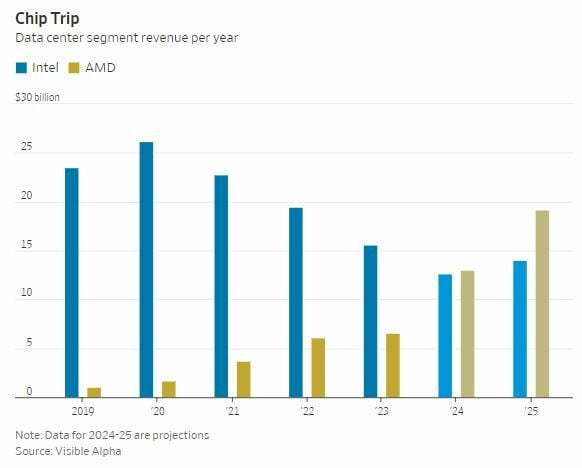

Pero una gran parte del problema actual de Intel es que los chips que fabrica para sí misma no se venden tan bien como antes. El negocio de centros de datos de la empresa, que alguna vez estuvo en auge, en particular, se ha visto muy afectado, ya que ha perdido participación en los chips de CPU para servidores a manos de Advanced Micro D. También ha visto un cambio brusco en los presupuestos de los centros de datos hacia los aceleradores de GPU de NVIDIA, que son clave para impulsar los servicios de inteligencia artificial generativa. Se proyecta que los ingresos del centro de datos de Intel alcancen los 12.600 millones de dólares este año, menos de la mitad de su pico de hace apenas cuatro años, según estimaciones de consenso de Visible Alpha.

El rápido cambio hacia el gasto en IA (y en Nvidia en particular) no era algo contemplado cuando Intel presentó un ambicioso y costoso plan para igualar sus procesos de fabricación a los de su rival taiwanés Taiwan Semi Sp ADRhace tres años. “El problema, en nuestra opinión, es que el centro de datos centrado en servidores para el que Intel construyó sus fábricas ya no existe, reemplazado por el gasto en IA que Intel no aprovechó”, escribió Chris Caso de Wolfe Research en una nota reciente a los clientes.

Eso también ha contribuido a que las fábricas de Intel estén infrautilizadas, un problema costoso para los fabricantes de chips que tienen altos costos fijos. Los cargos por infrautilización contribuyeron a que el margen bruto ajustado llegara a un impactante 38.7% en el segundo trimestre, 5 puntos porcentuales menos de lo que esperaba Wall Street.

Wall Street está dividido sobre el rumbo que debe tomar Intel a partir de ahora. Algunos analistas creen que la empresa debe centrarse en recuperar el liderazgo en productos, incluso si eso se produce a expensas del negocio de fundición que la empresa está construyendo para servir a otros diseñadores de chips. Otros creen que la empresa debe centrarse en conseguir más clientes importantes para el sector de fundición, ya que las posibilidades de Intel de volverse competitiva en mercados clave como las GPU para centros de datos parecen escasas.

Sin embargo, ninguno de esos caminos será rápido. Y la pérdida del dividendo deja a los inversores de Intel con poco a lo que aferrarse. Ahora es uno de los únicos tres componentes del Dow que no paga uno. Pero el importante papel de Intel en lo que ahora se considera una industria vital para la seguridad nacional también proporciona una especie de piso. En su informe, Caso señaló que "dada la sensibilidad hacia la producción nacional de semiconductores en Estados Unidos, dudamos que el gobierno de Estados Unidos permita que los problemas de Intel se vuelvan terminales".

El Tío Sam podría ser el mayor toro en el corral de Intel durante mucho tiempo.

Intel cotiza al alza en la tarde del martes en los 20.01 dólares. Las medias móviles de 70 y 200 periodos se encuentran encima del gap bajista, RSI al alza en los 24 puntos y las líneas del MACD debajo del nivel de cero.

El soporte a mediano y largo plazo se encuentra en los 18.84 dólares. Mientras, los indicadores de Ei se muestran en su mayoría bajistas.

¿Quieres descubrir acciones con tendencia alcista ?

Descubra las acciones más fuertes en este momento en bolsa, seleccionadas por criterios cuantitativos nos permiten conocer la forteleza de más de 10.000 acciones e índices. Así es más facil centrar nuestras inversiones en los sectores fuertes en cada momento.

Además dispondrá de nuestro boletín de análisis bursatil, disfrutarás de nuestras herramientas para invertir, análisis independientes y nuestros cursos de formación gratuitos. Registrate gratuitamente aquí.