El sector energético es un buen lugar para encontrar buenas oportunidades de inversión y si encima un valor cumple con los requisitos de alto rendimiento como Chevron se transforma en un buen momento para invertir. La mencionada tiene rendimiento generoso, un balance sólido y cotiza aproximadamente un 20% por debajo de su marca de agua más reciente según Reuben Gregg Brewer en Yahoo Finance.

Chevron es en realidad tres negocios en uno. Produce petróleo y gas natural en el segmento upstream de la industria energética. Transporta estos productos básicos y los productos en los que se convierten en el segmento midstream. Además, procesa petróleo y gas natural en el downstream, que abarca tanto las operaciones de productos químicos como las de refinación. Cada uno de estos segmentos de negocio opera de manera ligeramente diferente a los demás, lo que ayuda a suavizar los resultados financieros de la empresa a lo largo del tiempo.

Esta diversificación es lo que convierte a Chevron en una empresa energética integrada. Pero hay más que considerar aquí. Además de estar repartida por toda la industria, la empresa también tiene un alcance global. Esto le permite invertir dinero donde tendrá el mayor impacto en sus resultados financieros. Por ejemplo, si el gas natural licuado que se dirige a Japón está ganando una prima, puede cambiar su negocio para llevar más gas natural a ese mercado. Últimamente ha estado encontrando valor en la expansión de su presencia de perforación en tierra en Estados Unidos.

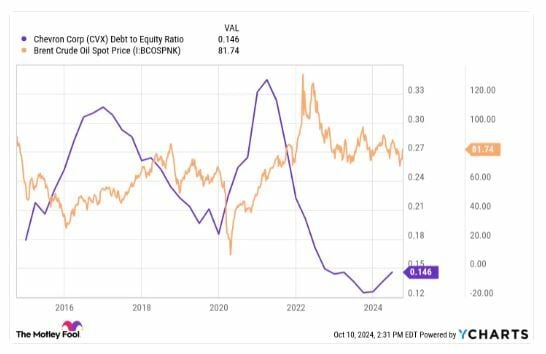

Hay otro aspecto clave a considerar sobre Chevron: Su balance. La relación deuda-capital de Chevron es apenas 0.15 veces, más baja que la de cualquiera de sus pares más cercanos. Esto le da el margen para asumir deuda cuando los precios de la energía son débiles (y sus resultados financieros están bajo presión) para que pueda seguir invirtiendo en su negocio y respaldar su dividendo. Sumando todo esto, tiene la resiliencia comercial y financiera para enfrentar los golpes inevitables que conlleva operar en un sector energético altamente volátil.

La prueba está en el pudin de dividendos de Chevron

Sin embargo, para los inversores en renta fija, la verdadera prueba de la conveniencia a largo plazo de Chevron proviene de su dividendo. La empresa ha aumentado su dividendo anualmente durante 37 años consecutivos. Ese período incluye la profunda caída del petróleo durante los primeros días de la pandemia del coronavirus y la Gran Recesión, por nombrar solo dos períodos económicos difíciles recientes. Es este nivel de consistencia lo que debería dar a los inversores en dividendos la tranquilidad de comprar Chevron y mantenerla a largo plazo, tal vez incluso para siempre.

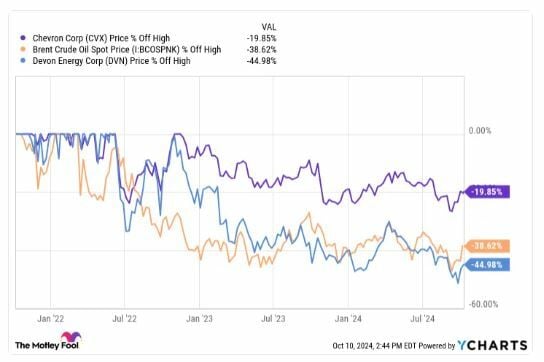

Lo interesante de Chevron en este momento es que sus acciones han bajado alrededor de un 20% desde sus niveles máximos a fines de 2022. Esa caída sigue en gran medida la caída de los precios del petróleo durante el período, pero, como lo sugeriría la base comercial diversificada y financieramente sólida de la empresa, la caída de los precios no ha sido tan dramática como la caída del precio del petróleo. Compárese eso con Devon Energy, una empresa de perforación pura que opera solo en el segmento upstream de la industria. Sus acciones han caído un poco más que el crudo Brent, un índice de referencia clave del petróleo a nivel mundial.

Además de la caída de precio y la impresionante resiliencia de los dividendos, Chevron también es atractiva por los ingresos que puede generar al poseerla. En este momento, el rendimiento de dividendos de la acción es de aproximadamente 4.4%, que es múltiplo del rendimiento de 1.2% que obtendría del índice S&P 500 y muy por encima del rendimiento de 3.4% de la acción de energía promedio, utilizando Energy Select Sector SPDR ETF como un indicador de la industria.

Si está buscando agregar exposición a la energía a su cartera, Chevron es una de las formas más atractivas de hacerlo en este momento. Y es el tipo de empresa que puede mantener cómodamente en su cartera año tras año, sabiendo que puede manejar las oscilaciones a menudo amplias de la industria y seguir pagándole bien todo el tiempo.

Chevron es su amigo para todo clima

Para ser justos, el mejor momento para comprar Chevron es durante una profunda recesión de la industria energética. El rendimiento de dividendos puede aumentar hasta el 10% cuando los inversores están asustados. Si tiene la fortaleza para hacer una compra contraria como esa, espere. Pero el hecho es que comprar cuando parece que el mundo se está acabando es muy, muy difícil. Probablemente sea una mejor idea comprar Chevron mientras parezca razonablemente atractiva y prepararse para las inevitables caídas energéticas que se avecinan. Una vez que la tenga y vea lo fiable que es como acción de dividendos, le resultará más fácil entrar y aumentar su posición cuando la acción sea aún más barata.

Chevroncotiza al alza en la tarde del martes en los 149.59 dólares. La media móvil de 70 periodos se encuentra sobre la vela del martes, RSI a la baja en los 54 puntos y las líneas del MACD encima del nivel de cero.

La resistencia a mediano plazo se encuentra en los 162.53 dólares. Mientras, los indicadores de Ei se muestran mixtos.