Un análisis de Goldman Sachs Gr ha señalado que comprar acciones del S&P 500 tras una caída del 5% suele ser rentable. Al menos así ha sido en las últimas cuatro décadas, según Sagarika Jaisinghani en Yahoo Finance.

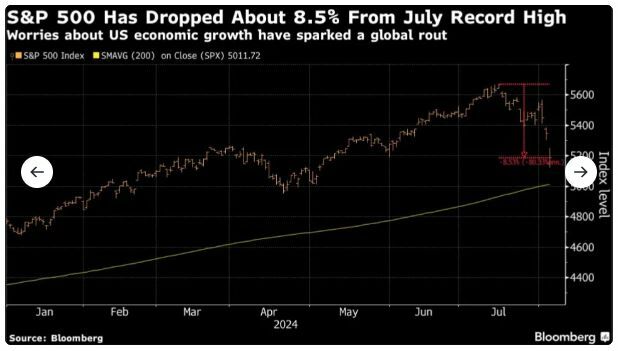

Desde 1980, el índice S&P 500 ha generado una rentabilidad media del 6% en los tres meses posteriores a una caída del 5% desde un máximo reciente, según el equipo de estrategia de Goldman dirigido por David Kostin. El índice de referencia ha caído un 8.5% desde su pico de mediados de julio.

"Las correcciones del 10% también han sido oportunidades de compra atractivas la mayoría de las veces, aunque el historial no es tan sólido como después de una caída menor”, escribió Kostin en una nota. Las rentabilidades después de una caída del 5% han sido positivas en el 84% de los episodios, según muestra la investigación.

El martes, los mercados mundiales recuperaron una sensación de calma, con algunos de los índices más afectados recuperándose de una caída impulsada por la preocupación por una recesión en Estados Unidos y las valoraciones extremas en el sector tecnológico. Los estrategas cuantitativos de JPMorgan Chase dijeron que los inversores institucionales habían comprado durante la caída del lunes, con unos 14.000 millones de dólares comprados durante el horario de mercado y 6.700 millones de dólares vendidos al cierre.

El equipo de Kostin no llega a dar una recomendación a partir de los resultados, pero advierte que las perspectivas para el índice de referencia tras una caída del 10% han sido "notablemente diferentes" cuando se ha producido en un entorno de crecimiento económico resistente que cuando ha ocurrido como parte de una corrección antes de una recesión.

Señalan que las acciones estadounidenses todavía no están incorporando a los precios una contracción económica, a pesar de que las acciones cíclicas sensibles al crecimiento han seguido a las acciones defensivas en la caída de este mes. En una nota aparte, los estrategas de Goldman, entre ellos Peter Oppenheimer, dijeron que esperan más caídas en las acciones globales, aunque no predicen un mercado bajista, descrito como una caída del 20% desde un máximo reciente.

Mientras tanto, el equipo de estrategia de Citigroup advirtió esta semana que “los escenarios de recesión no están de ninguna manera incluidos en los precios”.

“La llamada lista de verificación de mercado bajista del banco, que mide métricas como las valoraciones de las acciones, la curva de rendimiento, el sentimiento de los inversores y la rentabilidad, recomienda comprar en la debilidad”, escribió la estratega de Citi Beata Manthey en una nota. “Pero nos sentiríamos más cómodos haciéndolo una vez que veamos evidencia de un desmantelamiento más completo del posicionamiento”, añadió Beata.