Boeing Co ha acordado recomprar a la aerolínea Spirit Aero Hldg-A por un valor de 4.700 millones de dólares y Airbus Br se hará cargo de las actividades deficitarias a cambio de una compensación millonaria, según Tim Hepher en Yahoo Finance.

La independencia de casi dos décadas de la empresa independiente de aeroestructuras más grande del mundo terminó en una división entre sus principales clientes después de que la crisis del Boeing 737 MAX provocada por la explosión de un tapón en una puerta en el aire en enero llevó a un punto crítico las dudas sobre la resistencia de fabricación de fuselaje.

Boeing, que escindió Spirit en 2005, dijo que compraría su antigua filial por unos 37.25 dólares por acción, según informó Reuters el domingo, lo que le daría un valor empresarial de 8.300 millones de dólares, incluida la deuda.

"Unir a Spirit y Boeing permitirá una mayor integración de las capacidades de fabricación e ingeniería de ambas compañías, incluidos los sistemas de seguridad y calidad", dijo el director ejecutivo de Spirit, Pat Shanahan, en un comunicado.

La compañía con sede en Wichita, Kansas, dijo que el valor del acuerdo ofrecía una prima del 30% desde el día antes de que Boeing y Spirit anunciaran conversaciones sobre fusión el 1 de marzo.

Boeing ha considerado durante mucho tiempo recomprar su antigua filial, que según los analistas ha tenido dificultades para prosperar de forma independiente a pesar de diversificarse para trabajar para la europea Airbus y otras empresas.

Pero la decisión de seguir adelante se produce mientras Boeing intenta resolver una crisis corporativa e industrial en expansión que ha afectado a uno de los proveedores clave de la industria.

Boeing está tratando de superar meses de dificultades provocadas por la explosión del 5 de enero de un tapón de puerta en un avión 737 MAX 9 de Alaska Airlines prácticamente nuevo que expuso problemas de calidad industrial.

Esos problemas han llevado a una desaceleración sustancial en la producción de Boeing, lo que ha repercutido en toda la industria de la aviación comercial mundial. Tras el incidente del tapón de la puerta de enero, la Administración Federal de Aviación impuso un límite a la producción de los aviones MAX más vendidos de Boeing.

El fabricante de aviones estadounidense ha anunciado la salida prevista de su director general, Dave Calhoun, a raíz de la crisis, y ejecutivos y analistas de la industria señalan a Shanahan de Spirit, ex ejecutivo de Boeing, como uno de los posibles sustitutos.

No quedó claro de inmediato cuánto tiempo podría estar vinculado a Spirit, ya que el acuerdo con Boeing no se cerrará hasta mediados de 2025.

El domingo, Reuters informó que el Departamento de Justicia de Estados Unidos acusará penalmente a Boeing de fraude por dos accidentes mortales y pedirá al fabricante de aviones que se declare culpable o se enfrente a un juicio.

La icónica compañía estadounidense ha estado perdiendo participación de mercado frente a Airbus durante años y todavía está lidiando con las secuelas de dos accidentes que mataron a casi 350 personas y obligaron a dejar en tierra el 737 MAX.

Acuerdo con Airbus

Spirit, el fabricante del tapón de puerta, se había escindido de Boeing en una de una serie de medidas que, según los críticos, eran emblemáticas de un enfoque en la reducción de costos por encima de la calidad.

Airbus, también cliente de Spirit, confirmó que se haría cargo de las actividades principales en cuatro de las plantas del proveedor en Estados Unidos, Irlanda del Norte, Francia y Marruecos, como informó Reuters la semana pasada.

También se hará cargo de trabajos menores que se llevan a cabo actualmente en Wichita. El acuerdo separado con Airbus fue provocado por conversaciones entre Boeing y Spirit y estuvo vagamente coordinado entre las tres compañías, dijeron las fuentes. Está sujeto a la debida diligencia.

Debido a que las actividades relacionadas con Airbus pierden dinero, fuentes de la industria habían dicho que el fabricante de aviones europeo estaba presionando para obtener hasta mil millones de dólares en compensación a cambio de hacerse cargo de las plantas, que fabrican piezas estratégicas para los aviones A350 y A220.

Airbus dijo que recibiría 559 millones de dólares en compensación de Spirit, dependiendo de las líneas finales del acuerdo, mientras que pagaría al proveedor un dólar simbólico por los activos.

Esto se hace eco de su decisión de comprar el programa de aviones pequeños CSeries de diseño canadiense por solo 1 dólar a Bombardier en 2018. Más tarde rebautizó el avión como A220.

Hasta la última reestructuración, Airbus no había propuesto tomar el control de la fabricación de alas del A220, de alta tecnología pero deficitaria, llevada a cabo en una planta histórica en Belfast, que Spirit compró a Bombardier en 2019.

El acuerdo del lunes levanta dudas sobre el futuro del principal empleador industrial de Irlanda del Norte por segunda vez en cinco años, aunque fuentes han dicho que Airbus podría necesitar invertir entre 1.000 y 2.000 millones de dólares en un rediseño para que la producción de las alas sea asequible.

Spirit dijo que también planea vender negocios y operaciones en Prestwick, Escocia y Subang, Malasia, que apoyan los programas de Airbus y aquellos en Belfast que no apoyan los programas de Airbus.

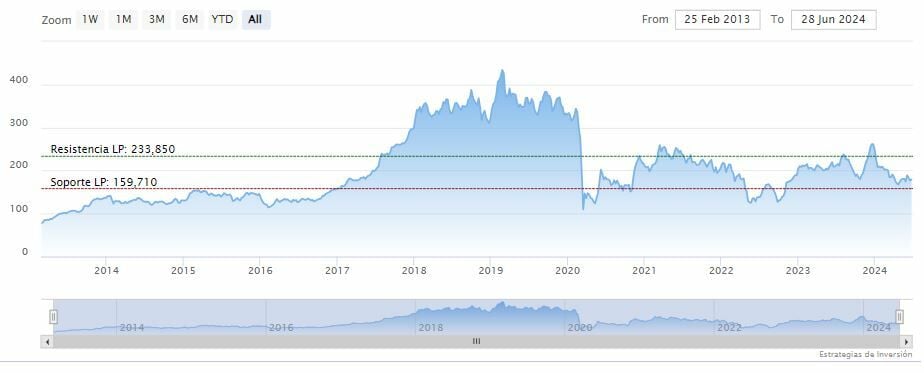

Boeing Co cerraba la sesión del viernes a la baja en los 182.01 dólares. La media móvil de 70 periodos se encuentra debajo de las dos últimas velas, RSI a la baja en los 52 puntos y las líneas del MACD apenas debajo del nivel de cero.

La resistencia a mediano plazo se encuentra en los 192.58 dólares. Mientras, los indicadores de Ei se muestran mixtos.

Siga las cotizaciones y análisis de sus valores favoritos , y conocerá las recomendaciones y precios objetivos, de los analistas para invertir.

En estrategias de Inversión llevamos más de 19 años haciendo que los inversores logren rentabilizar sus inversiones de forma recurrente.