Su teoría es que cuando Janet Yellenanuncie la subida las empresas que más lo van a sentir son aquellas con un mayor porcentaje de deuda a tipo variable en su balance.

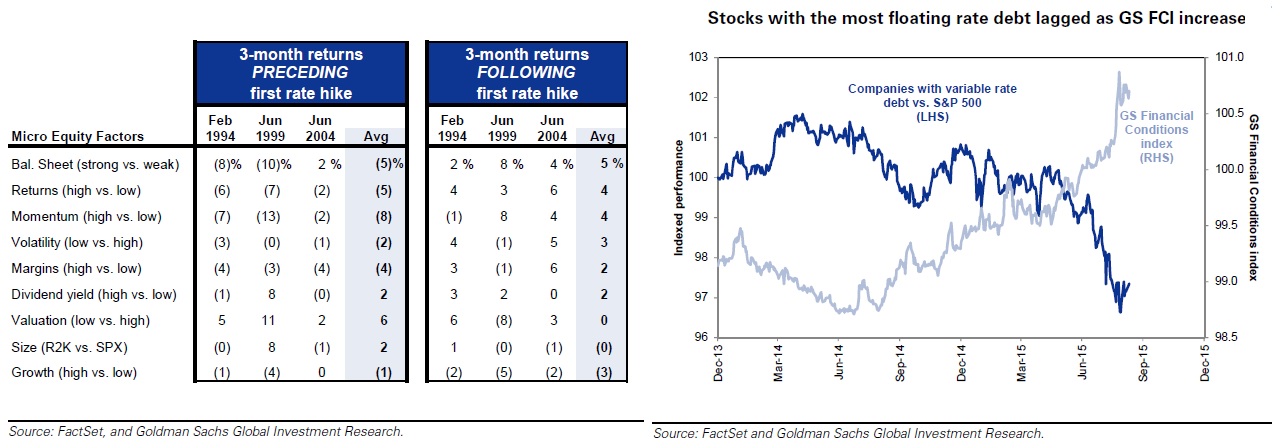

“La historia muestra que las acciones de calidad tienden a subir en los primeros tres meses tras una subida de tipos”, dicen en Goldman. Según sus análisis, las empresas con un balance fuerte han subido alrededor de 5 puntos porcentuales más que las que tienen más deuda cuando la Reserva Federal subió los tipos en 1994, en 1999 y en 2004.

De acuerdo con el equipo de expertos que dirige David Kostin, las empresas con una mayor rentabilidad por capital y las menos volátiles también lo han hecho mejor que las más endeudadas.

En su análisis por sectores han encontrado muchas variaciones en los distintos ciclos de subida, sin embargo aseguran que las industrias más defensivas lo han hecho peor en un plazo más largo de tiempo.

Sus datos muestran que el sector que más ha superado al S&P 500 ha sido el de la energía, seguido de las compañías de telecomunicaciones, las empresas de tecnología de la información y las utilities.

Sin embargo, si el plazo se alarga a seis meses se observa que los sectores defensivos que suben menos que el S&P 500 son los de consumo básico (staples), utilities y salud.

A pesar de todo ellos consideran que el análisis que hay que hacer comienza por las compañías que tienen un mayor porcentaje de bonos a tipo variable en su balance. Este tipo de títulos totaliza un 8% del total de la deuda del índice. Por sectores las empresas de consumo discrecional y materiales son las que tienen menos títulos de esta variedad.

Por el contrario, las que tienen una mayor cantidad de este tipo de bonos son las que están más expuestas a la subida de tipos y, de acuerdo con los datos de Goldman Sachs, ya lo han hecho peor en lo que va del año.

En Goldman Sachs han comprobado que el plazo medio de la deuda de las compañías del selectivo es de 9,8 años. De hecho, un 30% de los bonos vencerán a finales de 2018 y el 73% entre ahora y 2025.

Los analistas de la firma han preparado dos listas con todas las empresas que se encuadran entre las que tienen menos deuda a tipo variable y las que más.

En la lista de menos expuestas a la subida de tipos se encuentran 50 grandes compañías entre las que se encuentran nombres como Dollar Tree, Kinder Morgan y Mackenson.

.jpg)

Entre las que se podrían ver más expuestas hay nombres como Apple o eBay.

.jpg)

Sector financiero

Además del informe de Goldman Sachs, la mayor parte de los analistas coinciden en que uno de los sectores que saldrá más beneficiado de un alza en el precio del dinero es el financiero. La politica ZIRP (tipos de interés cercanos a cero) ha herido la rentabilidad de un negocio que se lucra de prestar dinero y aplicar unos intereses. Ese es, en esencia el negocio bancario.

Al igual que ocurre en otras zonas como la Unión Europea, los ROE (Rentabilidad sobre activos propios) ha sufrido fuertes deterioros ya que el tipo que aplican a sus hipotecas y préstamos está fuertemente ligado a los tipos del banco central. Es decir, en Estados Unidos la política de normalización monetaria va a suponer una fuerte bocanada de aire fresco para sus inversores. Sobre todo ahora que vemos cómo comienzan a nacer las presiones sobre los salarios y que el muestra algunos indicios de recuperación.

Los expertos de The Street señalaban hace solo unos días que serán los bancos medianos los que más alivio van a sentir ya que muchos de los grandes han ido compensando la falta de rentabilidad con otros negocios menos tradicionales, o menos bancarios en el sentido tradicional de la palabra, como las actividades de trading, por ejemplo.

En la firma explicaban que estas ocho firmas verán recompensas en su cotización una vez que Janet Yellen inicie el ciclo de subidas: Bank of New York Mellon, Northern Trust Corp, Charles Schwabm, Capital One financial corp, Goldman Sachs, JP Morgan, Wells Fargo y US BanCorp.

.jpg)

QUIZÁ LE INTERESE LEER:

JP Morgan: "Cinco estrategias de inversión para 2016"

Cuatro bancos para comprar de cara a una subida de tipos

Estos son los bancos que necesitan que la FED suba tipos

¿Cómo reaccionarán los activos de su cartera ante una subida de tipos?