Las divergencias monetarias van a ser importantes. Pero no solo eso, en las últimas reuniones Janet Yellen ha dicho que la autoridad monetaria comenzará a reducir el tamaño de su balance, es decir, que con el tiempo habrá menos liquidez en el mercado.

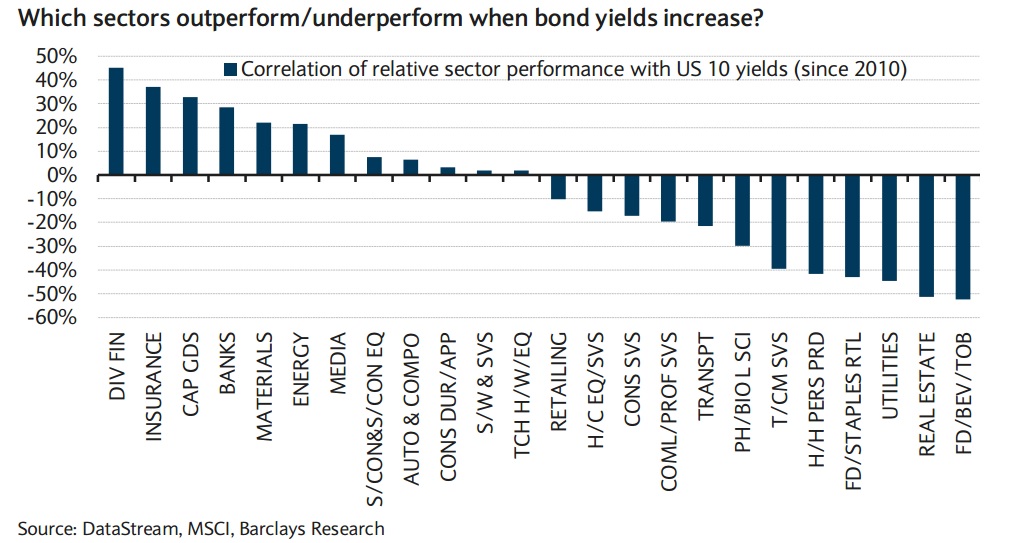

Estos cambios, desde luego, van a resultar en cambios que los inversores tendrán que aprovechar. Los analistas de Barclays acaban de publicar una nota en la que explican que en estas circunstancias “la conclusión más fuerte es que las bolsa se guiarán más por valor que por valores de calidad o crecimiento”. En términos de sectores, consideran en la entidad que los mercados se centrarán más en financieras, algunas cíclicas como los materiales, las industriales y la energía.

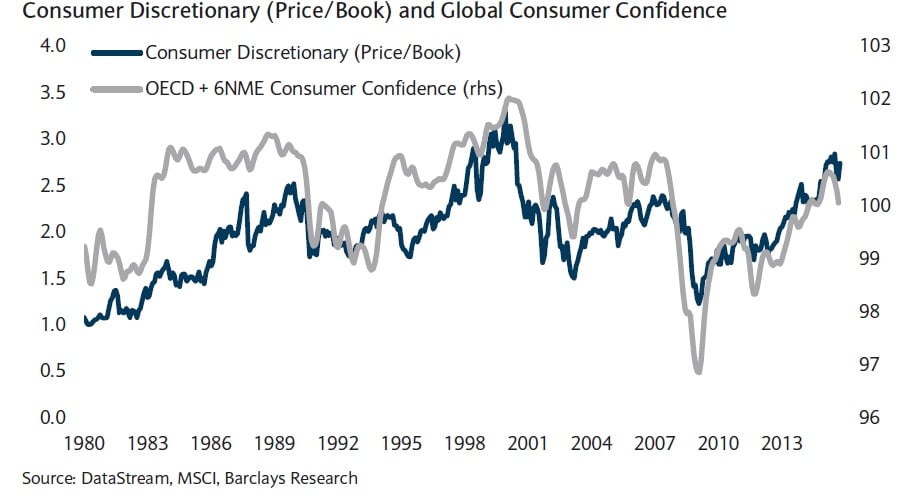

Por el contrario, los bienes básicos, la salud, las utilities y las telecomunicaciones podrían hacerlo peor a nivel global. Además, suele ser habitual que las compañías ligadas al consumo discrecional lo hagan peor en los periodos de subida de tipos.

Explican en la firma que “las elevadas valoraciones y los actuales niveles de confianza podrían hacer que el sector lo hiciera peor en los próximos meses, con lo que hemos reducido nuestra recomendación hasta infraponderar desde sobreponderar”.

Por otro lado, los analistas han elevado su recomendación sobre las empresas globales de energía hasta sobreponderar.

Por regiones, en la entidad creen que lo harán mejor los mercados no estadounidenses. “Existe una tendencia que muestra que los mercados internacionales suelen hacerlo mejor que Estados Unidos cuando los inversores buscan estrategias value, y viceversa”, explican en Barclays.

Además, apuntan que esto es además coincidente con la evolución de las bolsas en ciclos de normalización monetaria anterior. Esto se traduce en que en la mayor parte de las ocasiones el MSCI World sin Estados Unidos lo ha hecho mejor que Wall Street en periodos de 6 a 12 meses.

.jpg)

En su informe, los expertos de Barclays se centran también en la valoración y el momento de beneficios que viven los mercados. En su opinión, son las ganancias de las compañías las que van a marcar el desarrollo de las bolsas. “Como hemos dicho algunas veces, la valoración de las empresas están cerca de las medias históricas y ofrecen muy poca visibilidad sobre la dirección de los mercados en el futuro”

Esa es la razón por la que los beneficios van a ser tan importantes. “Si nos basamos en las predicciones del equipo económico de Barclays, el PIB mundial se expandirá alrededor de un 3,4% el año que viene. Nosotros estimamos que los beneficios a nivel global van a crecer alrededor de un 8%”.

De acuerdo con Barclays las compañías que tienen unas mejores perspectivas de mejorar sus resultados el año que viene son las Europeas (sin tener en cuenta el Reino Unido). En el continente se espera una aceleración moderada del crecimiento y junto a la caída del euro, se dan las condiciones necesarias para que las entidades europeas ganen más.

Es más, los analistas de la firma creen que si a esto se le añade la valoración, la bolsa europea podría subir un 10% que la americana –medida en dólares- en los próximos seis meses.

QUIZÁ LE INTERESE LEER:

Acciones valor para comprar ahora