Hace unos años un famoso blogger de cocina español, Mikel Iturriaga, “El comidista” acuñaba el término de comidas

“viejunas” para referirse a aquellos platos muy famosos durante unos años y que ya habían pasado a la historia de las comidas pasadas de moda.

El comidista se refería a algunas creaciones como las gambas con gabardina, huevos rellenos o postres como la Comtessa que durante años eran las estrellas de las mesas más sofisticadas y que hoy han dejado de serlo, pese a que sigan siendo creaciones sabrosas. Una cosa no quita la otra.

En nuestra opinión también hay acciones viejunas. Empresas cotizadas que durante años destilaban aroma de creatividad y exotismo. De esas cuyos CEOs se paseaban por platós y redacciones de periódicos y gestoras de fondos con un halo de grandeza y genialidad y que todos los inversores se disputaban por meterlas en sus carteras fuese como fuese.

Con el tiempo surgieron competidoras, las grandes novedades fueron copiadas o superadas y aunque se mantuvieron como mastodontes en sus respectivos nichos de mercados, fueron superados por otras ideas más geniales o más fulgurantes. Esas, probablemente, pasarán a ser las acciones viejunas del futuro. Habrá que verlo.

Hace sólo unos días nos hacíamos eco de una encuesta en la que se mostraba cuáles eran las acciones estadunidenses que habían recibido más posiciones cortas. La lideraba una de esas compañías demodés, Intel.

Según ese ranking, el fabricante de microprocesadores era la cotizada con un mayor número de posiciones cortas.

En concreto, los inversores tienen 5.100 millones de dólares esperando a que la empresa caiga en bolsa. (Ver: Atención, acciones con más posiciones cortas en Wall Street)

La falta de entusiasmo sobre el valor puede observarse claramente en un gráfico histórico. Observamos que tras la caída sufrida por sus títulos tras la crisis del puntocom sus acciones se mantienen, más o menos constantemente, en un rango que va desde los 20 a los 30 euros en todo ese tiempo.

Fuente: Yahho!

Y eso que Intel es el líder en venta de semiconductores para el mercado de los ordenadores personales (PC’s). De hecho, según los datos de Facset, se trata de la mayor fuente de ingresos de la compañía.

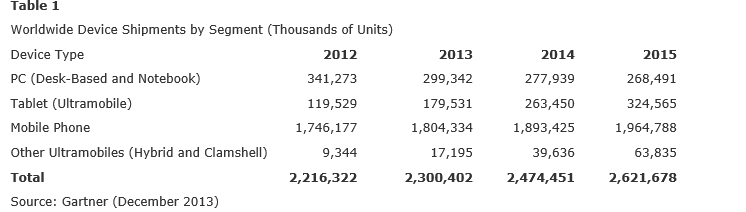

Esto es, precisamente, el principal punto flaco de la compañía en un entorno que en los últimos dos o tres años ha cambiado prácticamente de forma radical. La irrupción de los dispositivos móviles inteligentes –tablets y teléfonos móviles- ha hundido el mercado de los PC’s.

Tanto, que según algunas consultoras, en los próximos años habrá más dispositivos móviles que ordenadores personales en el mundo.

Precisamente el año pasado fue el ejercicio en el que más cayeron las ventas de ordenadores. La consultora IDC afirma que el descenso de 2013 fue de un 10% ya que sólo se vendieron 315 millones de unidades. Y aunque la sangría podría ir perdiendo intensidad, para el presente ejercicio podríamos ver un descenso de casi un 4%, según las mismas fuentes.

Intel, por otro lado, está encontrando muchas dificultades para acceder al mercado de las tablets y los teléfonos móviles, aunque tiene acuerdos con la mayoría de fabricantes de dispositivos móviles. Simplemente, según algunos expertos, va a un poco a la zaga de sus principales competidoras.

En el segmento de los smartphones la cuestión es, incluso, más preocupante. Un analista describía la situación durante el pasado WMC de Barcelona. Apunta que mientas que Intel presentaba sus nuevos procesadores Merrifield y Moorfield para teléfonos sin que ningún fabricante los presentara en sus dispositivos, competidores como Qualcomm no tenían ningún problema en hacerlo.

La propia Intel asegura que 2014 será el ejercicio en el que Intel será capaz de demostrar cómo se introduce de una forma satisfactoria en este segmento móvil. Sin embargo para los analistas se trata de un discurso que llevan escuchando ya dos años. Precisamente el tiempo que sus beneficios caen de forma sistemática.

Y en 2014 seguirán descendiendo, según podemos ver en este gráfico de Facset en el que se recogen las previsiones para el ejercicio. La cuestión, además, señalan algunos analistas es que Intel tendría que vender muchos procesadores a fabricantes de móviles y tablets y , además, robar cuota de mercado a sus competidores para mantener el ritmo de ingresos, ya que los procesadores para este tipo de dispositivos son muchos más baratos.

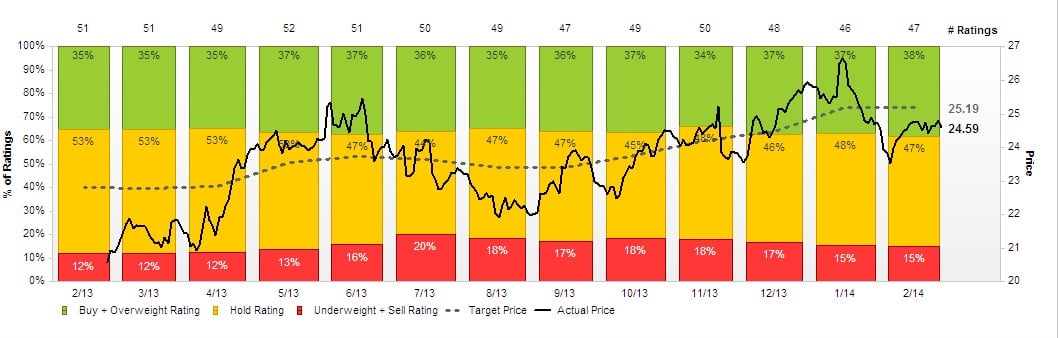

En la actualidad, con un PER de unas 13 veces –inferior al del S&P 500- sólo un 38% de los analistas aconsejan comprar sus títulos, un 47% mantener y un 15% vender, según los datos de Facset.