“Representa un hito en la reestructuración del sector bancario en España”, versaba el comunicado remitido a la Comisión Nacional del Mercado de Valores por el Banco Popular a última hora de la tarde del miércoles.

“El resultado de la operación se hace patente en sus números: el precio del derecho ha terminado un 30% por encima del precio teórico de salida de 0,468 euros, la acción se ha mantenido muy estable y ha acabado subiendo un 12% respecto del precio inicial”.

Tres grandes grupos han cubierto los más de seis millones de acciones que el Banco Popular ha sacado al mercado. En primera instancia, los particulares se hicieron con 1.260 millones de euros, con lo que elevan su peso dentro de la entidad hasta el 50,4%, ligeramente por encima del 49% que representaban antes. Por otro lado, los accionistas de referencia mostraro su respaldo al Popular al aumentar la suscripción de títulos en 100 millones de euros, frente a los 420 millones comprometidos inicialmente. El último grupo de inversores se refiere a fondos y bancos de inversión que se han hecho con 720 millones de euros.

La entidad de Ángel Ron se libra así del yugo que persigue a las entidades 'intervenidas' por el Estado, sujetas ahora a los planes de reestructuración de Bruselas que pasan por reducir un 60% sus balances, despidos que en el caso de Bankia alcanzarán al 28% de la plantilla (unos 6.000 empleados) y a quedarse en casa y dejar de 'jugar a las casitas' en vista de que no saben gestionar los activos derivados del ladrillo, tal y como afirmaba el vicepresidente de la Comisión Europea, Joaquín Almunia.

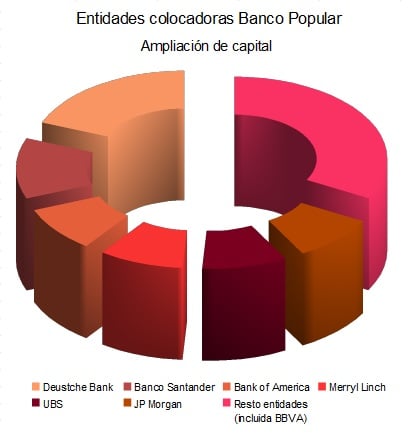

Y es que los riesgos eran más que palpables y de ahí que entidades como Goldman Sachs, Citi, Crédit Suisse y Nomura decidieran retirarse de la colocación antes de verse embarrados hasta las orejas. ¿El motivo? Todo apunta a que se debió, por un lado, a las dificultades propias del mercado español y en concreto del sistema financiero y, en términos técnicos, al precio de salida de los nuevos títulos. Fuentes financieras apuntaban entonces a que consideraban poco elevado el valor de los títulos del Popular aunque es sabido que a mayor precio, mayor también posibilidad de quedarse con ellos como parte de la autocartera. Los que sí se quedaron dentro del barco han sido fundamentalmente Deutsche Bank, bajo el compromiso de colocar el 19% de la ampliación, esto es, 400 millones de euros; seguido del Banco Santander, con un 12%, mientras que Bank of America, Merril Lynch, UBS y JP Morgan asumieron un 9% del capital cada uno, unos 230 millones de euros. Otras entidades tales como Barclays, Morgan Stanley, HSBC, BNP Paribas y Société Générale han asegurado 100 millones de euros por cabeza, mientras que BBVA, el menos aventurero de todos a sabiendas de lo que le podía venir encima, tan sólo ha arriesgado 40 millones.

Comentaban por la red social Twitter este mismo miércoles unos analistas consagrados dentro del mercado nacional que el Banco Santander 'podría haber culminado el mejor trade de su vida y a coste cero', en referencia a la autocartera que podría haber asumido de no haber sido una colocación tan exitosa.

Lo cierto es que el patrón se ha repetido respecto a la ampliación del mes de febrero del Banco Sabadell con una comisión del 2,5% para asegurar la colocación a pagar por el Popular y un variable de entre el 0% y el 1%.

Precio de partida y ¿ahora qué?

Si algo ha marcado la colocación de los títulos de Banco Popular ha sido la volatilidad puesto que cuando todo apuntaba a que se desmoronaría el precio y el hueco entre las acciones y los derechos era inmenso, la jornada del miércoles cumplió el pronóstico de los analistas. Es sabido que los últimos días de una ampliación de capital constituyen el terreno propicio para atraer a los inversores institucionales y así ha sido. El Banco Popular movió el miércoles 219,2 millones de derechos, el mayor volumen de este periodo de ampliación, e intercambió 105,5 millones de acciones, todo inmerso en una volatilidad tremenda.

Dichos inversores institucionales llevaron a la entidad presidida por Ángel Ron a un espectacular repunte del 9,06%, en los 0,626 euros, mientras que los derechos cotizaban con un repunte del 19,6% hasta los 0,61 euros. La diferencia ahora es de dos céntimos respecto a la entrada en la entidad vía derechos o vía acciones.

Cabe recordar que lo que ahora ha conseguido cubrir el Banco Popular no ha sido una ampliación con objetivo en nuevas miras de expansión, sino que se trataba más de obra doméstica para tapar el agujero del déficit descubierto por la auditora Oliver Wyman en los recientes test de estrés realizados al sector financiero español. Aún así, la entidad confesaba en una entrevista reciente concedida a un medio salmón su intención de estudiar las posibilidades que existen dentro de nuestras fronteras ahora que el Gobierno está por la labor de colocar los muertos a entidades saneadas.

Ahora bien, visto el éxito de la ampliación, ¿merece la pena entrar a los actuales precios?“La inversión será rentable o no dependiendo del futuro”, asegura con relativa evidencia Nicolás López, director de Análisis de M&G Valores.

Las casas de análisis podrían modificar sus recomendaciones sobre la entidad que en los últimos años de crisis económica acumula significativas apuestas por 'infraponderar' sus títulos e incluso 'vender' más allá de una apuesta decidida por el que fuera el banco español más fuerte del país y que cotizaba a precios de saldo. En lo que va de año, el Banco Popular se ha dejado en bolsa más del 80%, una hecatombe bursátil comparado con los títulos de Santander y BBVA que se dejan por el camino entre el 3,5% y el 5% este 2012.

Roberto Moro, de Apta Negocios, considera que la entidad está atravesando por un “escenario dantesco” y “a corto plazo señala precios de vuelta. Por encima de los 0.68 euros en precios de cierre, nos haría pensar en cambios estructurales”. Tras la ampliación de capital, no obstante, el experto no descarta que “el Banco Popular siga subiendo y es una tónica que puede continuar a corto plazo”.

La “debilidad” es el pan de cada día del Popular, según Ana Rafels, asesora de Inversiones de Ana Rafels EAFI, que reconoce que hasta no ver “vueltas alcistas que permitan recuperar niveles de 0,72 euros, media de 50 sesiones y retroceso del 38,2% del último movimiento bajista”, no es momento de plantearse siquiera entrar en la entidad.