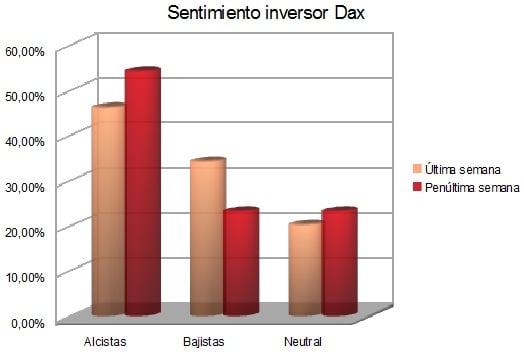

Los ánimos se han ido templando durante la semana pasada en Europa. Demasiado alcista suelto que pone nervioso hasta el analistas más optimista y claro, no era plan de asustar. Por aquello de la Teoría de la Opinión Contraria las bolsas deberían seguir conteniéndose en su rally de la temporada estival ya venido a mucho menos y es que, según el sentimiento inversor elaborado semanalmente por la Bolsa de Frankfurt, los alcistas se relajan y caen hasta un porcentaje del 46%, frente al increíble 54% de la semana precedente

y que tanto alarmó a José Luis Cava, analista independiente de la Zona Premium. Los bajistas, por su parte, escalan hasta una tasa del 34%, once puntos por encima.

“Los mercados están bastante apoyados por las sorpresas positivas frente a las negativas”, asegura David Pomfret, Jefe de Tesorería de EBN Banco. Nen opinión del experto, la tendencia del mercado a largo plazo “es alcista”, Ibex 35 incluido, “con lo que cualquier corrección puede ser aprovechada para comprar”. La referencia a tener en cuenta puede ser, en este caso, el selectivo comunitario. “Los 2.450 puntos del EuroStoxx son un nivel importante, una línea clavicular. Si cierra por debajo caería hasta los 2.300 puntos” y arrastraría con él al resto de bolsas europeas.

Si miramos al mercado nacional, el Ibex 35 aprieta, pero no ahoga. Caída tras caída se confirma la idea de que algún suelo está funcionando de manera correcta para evitar el desplome. “Tiene una zona clara de soporte en los 7.650 puntos. Confiamos en que aguanten los soportes y se produzca un apoyo para ir a atacar de nuevo los máximos del viernes en la zona de los 7.800 puntos”, asegura Miguel Rodríguez, director de Formación Trading.

Se trata de una situación extensible, por ende, a los grandes valores del selectivo, caso Telefónica, BBVA y Banco Santander. Miguel Ángel Cicuéndez, asesor financiero independiente de Inversis Banco, ve, de hecho, a “la mayoría de los valores del Ibex 35 acercándose a sus soportes, lo que puede suponer una oportunidad de compra”. ¿Dónde exactamente?

Primer caso: BBVA. Encuentra su zona 'tope' a la baja en los 5,9 euros que se corresponden “con los 7.540 puntos del Ibex 35”. Algo más abajo habría que buscar el soporte para el segundo en acción: el Banco Santander. Cicuéndez observa los 5,59/5,57 euros por título para la entidad cántabra, ahora bien, es compra “sólo si se frena” en este punto, puesto que, de lo contrario, recomienda “deshacer posiciones”. Tercer caso en discordia: Telefónica. Los 10 euros redondos son su soporte. “El rebote” puede venir “hacia 10,5/10,57 euros”.

¿Y qué hay del recuento de Elliot? Es un poco como 'la cuenta de la vieja' por aquello de que es relativo, variable, incluso impredecible y cada cual tiene su método. Dentro del blog de Estrategias de Inversión e-trader lab, aseguran que el Ibex 35 viene dibujando desde el año 1995 “una estructura de gran ABC cuyos mínimos siguen siendo crecientes”. De hecho, considera el experto, “el gran C de ese ABC, estaría más bien cerca del final que de otra cosa. Si esto es así, quedaría relativamente poco para empezar a ver al Ibex experimentar un gran movimiento al alza que nos llevase al menos a la zona de 13.000-15.000 puntos.”

.jpg)

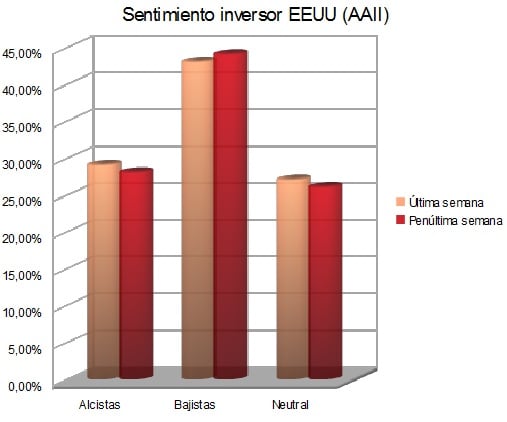

Wall Street y Sandy: pareja de baile a traspiés

No se llevan bien, ni sienta bien siquiera a quienes les rodean. La bolsa neoyorquina ha restado volumen de negocio en este arranque de semana a toda Europa, pero ¿qué hay de lo que pensaban sus inversores antes de la tormenta? Por la lluvia o no, los osos se han hecho con el terreno y han vuelto a subir hasta el 43%, frente al 29% de los toros. No obstante, todo sigue igual.

Otro elemento, comentan, a tener en cuenta es el dinero que entra en el mercado desde las grandes fortunas internacionales. “El porcentaje de volumen que viene de los famosos programas de trading de ultra corto de los 10 principales bancos mundiales fue en la semana anterior del 29,9%, queda en ésta en 34,1%”2, aún lejos de niveles 'saludables', pero con un incremento notable. Y es que existe cierto sostén. Volviendo a la teoría de los soportes, aún queda recorrido dado que, según Rodríguez, los futuros de Estados Unidos encuentran el soporte en “los 1.375 puntos” en el caso del S&P 500 y en “los 2.600 para el Nasdaq 100”. Por tanto, de momento, esperen a coger el tren, salvo que sepan llegar a destino en uno que va excesivamente lento.