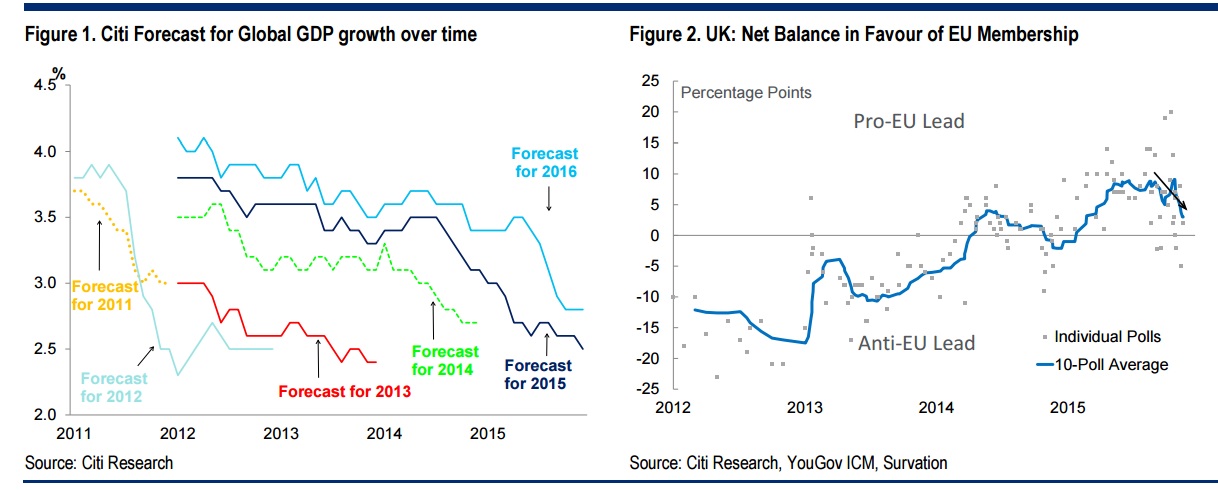

Crecimiento económico: Según el economista jefe de Citi, Willem Buiter, la rebaja de estimaciones de crecimiento económico durante este ciclo ha sido una constante. Para la firma la economía mundial se expandirá un 2,8% este año. En su opinión, si se ajusta el crecimiento de China real y no oficial, la cifra quedaría en el 2,5% este año.

¿Cómo va a afectar a la bolsa? El experto explica que habrá rebajas de perspectivas de beneficio por acción, aunque no serán fatales. Apunta que “hemos analizado la relación entre crecimiento real de PIB y de BPA y la cifra de expansión del 2,8% de la economía es consistente con la previsión de que los beneficios crecerán este año un 6%. “ El experto señala que “las rebajas de beneficios no han sido fatales para el comportamiento de la bolsa. Los datos muestran que desde 1988 los beneficios empresariales han estado normalmente 7 puntos porcentuales por debajo de las estimaciones y la subida media de los mercados desde ese momento ha sido de un 13%”.

Emergentes: David Lubin prefiere los países asiáticos frente a otros países emergentes como Latinoamérica. Cree que el tema principal de los emergentes en estos momentos es el cambio de modelo de crecimiento que ha hecho que los países exportadores a China sean los que más han sufrido en los últimos meses, sobre todo los que venden materias primas al país asiático.

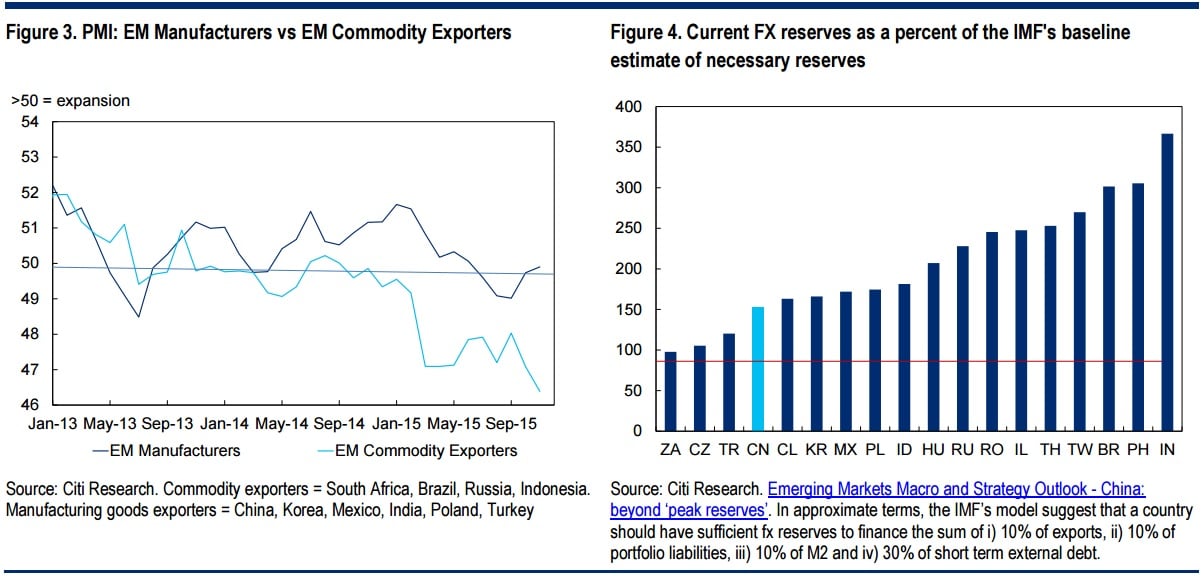

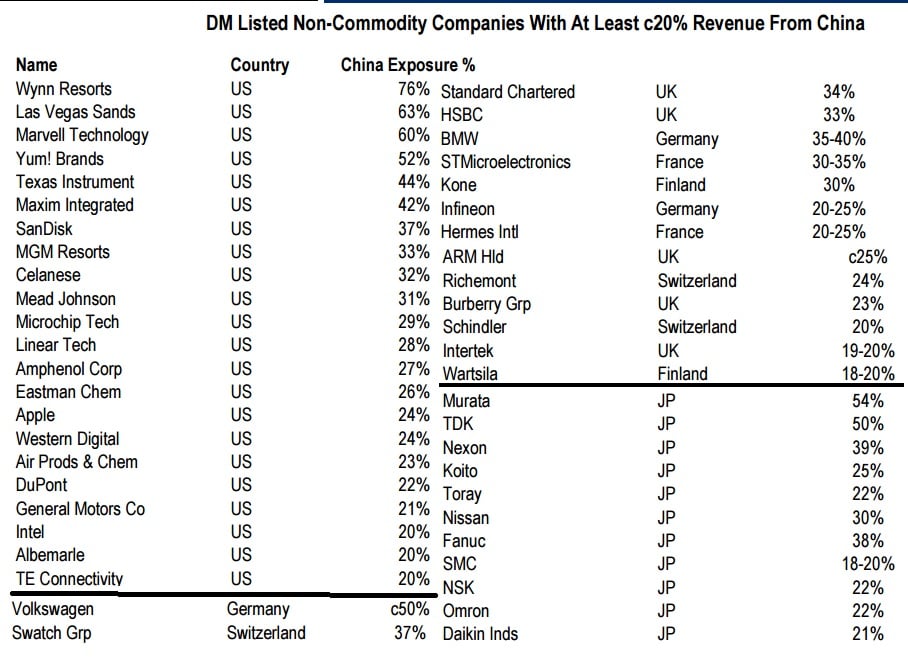

En cuanto a China, el experto cree que las reservas de divisas de China no son tan enormes como se piensa muchas veces. En n su opinión esto es lo que ha limitado a las autoridades del país responder con firmeza a la debilidad de su economía y su divisa. Destacan que las compañías que generan más de un 20% de sus ingresos en China podrían verse perjudicadas este año, sobre todo si el renminbi continúa depreciándose.

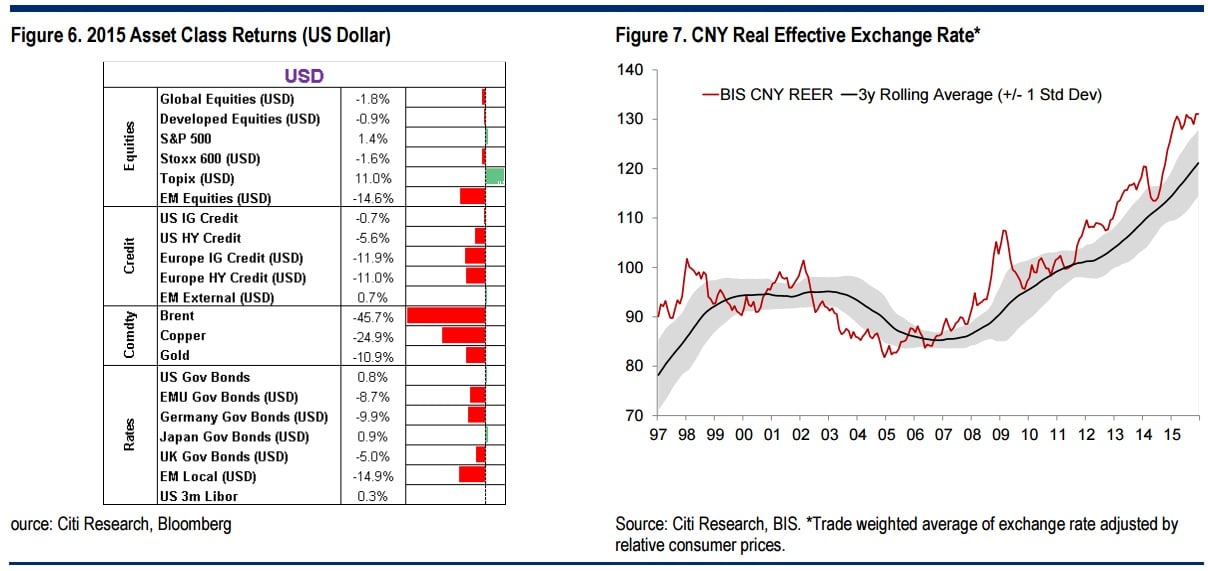

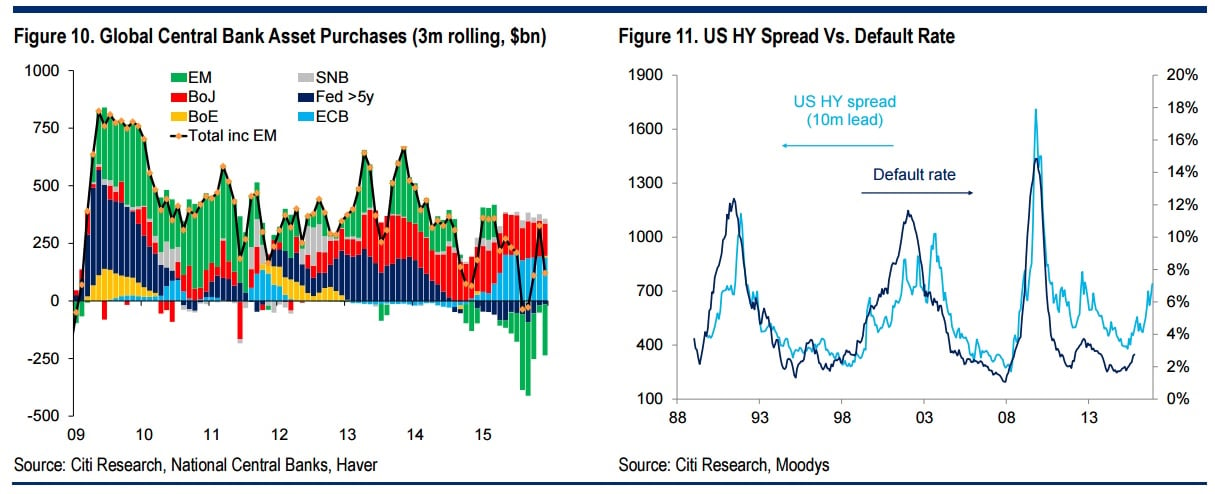

Macro Global: El experto Jeremy Hale apuesta por sobreponderar los países beneficiados por los diferentes programas QE: Europa (sin el Reino Unidos) y Japón. Eso sí, apuesta por cubrir las divisas si no se opera en yenes o en euros. Por otro lado cree que en 2016 veremos más devaluaciones de la divisa china y que eso generará episodios de volatilidad en todas las bolsas.

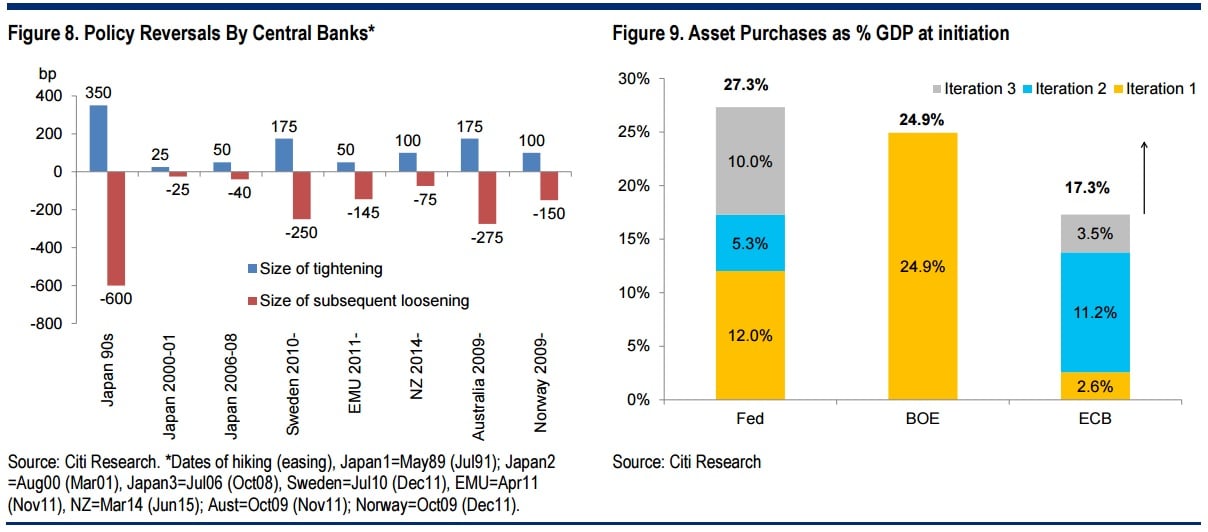

Tipos de interés: El experto en la materia, Harvinder Sian, es incluso más alcista que el resto de sus compañeros. Espera que los tipos bajos van a mantener en los actuales niveles de inflación y que las divisas del G10 seguirán débiles, a pesar de la subida de tipos de la FED. Sian no espera que las rentabilidades de los bonos de larga duración en EE.UU. se muevan mucho en 2016. Con todo, la búsqueda de seguridad va a hacer que a pesar de los bajos retornos los inversores sigan invirtiendo en bonos de los gobiernos.

Más allá de los tipos, cree que una segunda posible ronda de QE en Europa va a afectar positivamente a la renta variable europea.

Crédito: El experto en renta corporativa del banco, Matt King cree que los programas de expansión monetaria en algunos países han llevado a mínimos las rentabilidades. Explica que el apalancamiento de las empresas de EEUU está en máximos anteriores a la recesión. En su opinión hay que apostar por bonos de países con superávits y se muestran neutrales en emergentes.

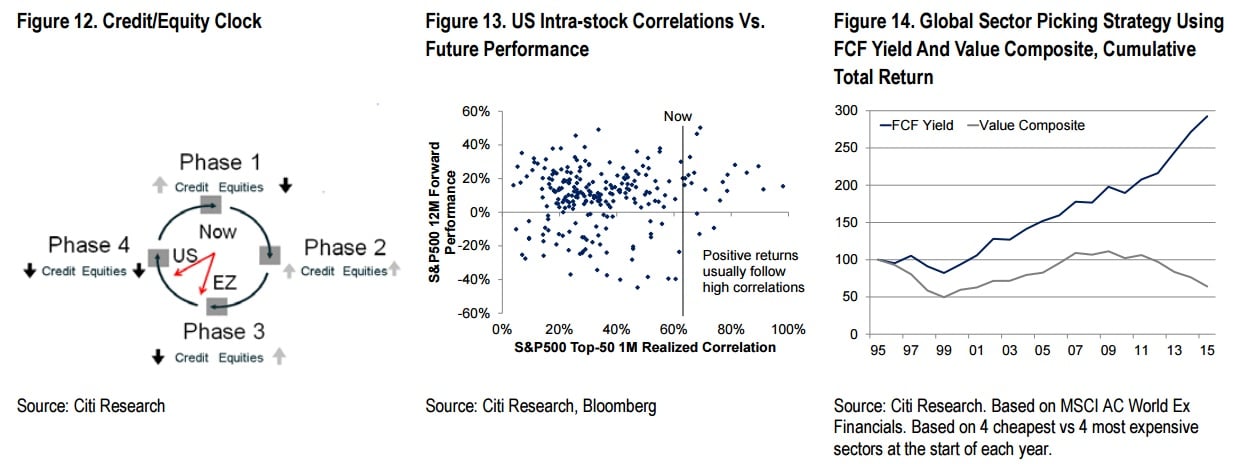

Renta variable global: Según Robert Buckland en la actualidad hay dos preguntas que sobrevuelan los mercados: ¿Se ha acabado el bull market? ¿Ha llegado el momento del value frente al growth?

Las respuestas son claras, estaríamos en una fase tardía del mercado alcista. Es decir, esta fase del ciclo ya está madura, aunque no acabada. Esto implica que la renta variable puede seguir apreciándose, eso sí, con mayores episodios de volatilidad.

En opinión de estos analistas tampoco ha llegado el momento del value y apuestan por la tecnología de la información, las telecomunicaciones, la salud y los materiales y estarían cortos de industriales, consumo discrecional, utilities y energía.

QUIZÁ LE INTERESE LEER:

Estas empresas de Wall Street lo harán mejor en bolsa