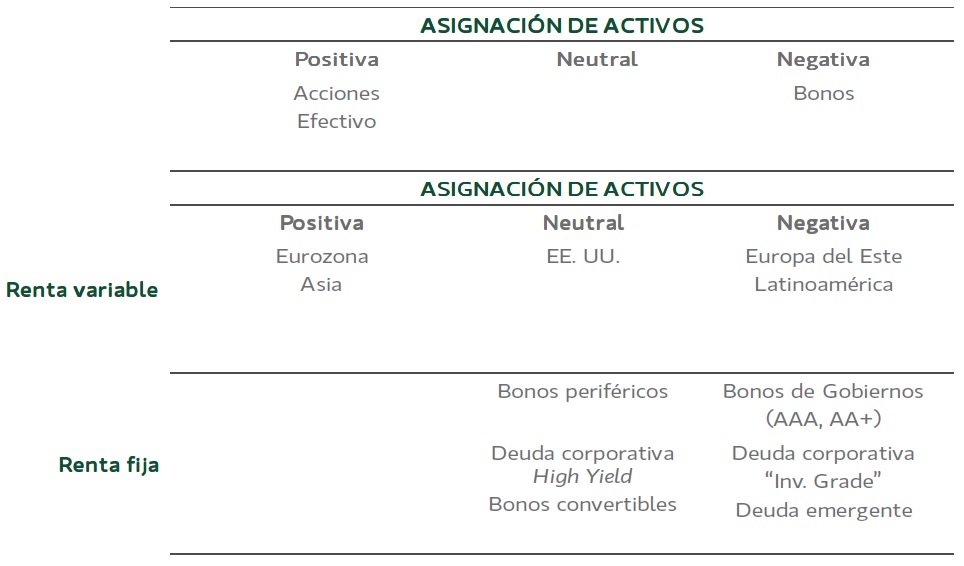

En Banca March acaban de publicar la carta para sus clientes y lo tienen claro los activos que son más atractivos es la renta variable europea y asiática.

Renta variable

En su nota explican que “en cuanto a las bolsas, seguimos positivos aunque las valoraciones se sitúan en niveles razonables pero no baratos. Las previsiones de beneficios para este año incluyen dos o tres trimestres de caída de beneficios y recuperación a finales de año y en 2017, por lo que será la unión de los beneficios junto con los dividendos lo que hagan atractivo este tipo de activo, presentando una alto grado de dispersión sectorial y regional”.

Pese a todo apuntan que hay que mantener la cautela por el escenario cargado de incertidumbre que se avecina. Apuntan que “mantenemos nuestras preferencias por las bolsas de la eurozona, que están más baratas, cuentan con dividendos más elevados y tienen mayor potencial de mejora de beneficios. También estamos positivos en la evolución de las bolsas asiáticas, por su mayor potencial de crecimiento”.

Además, afirman que “los activos monetarios nos siguen pareciendo atractivos en términos de rentabilidades reales (teniendo en cuenta la inflación, actualmente en terreno negativo en Eurozona y España), aunque las rentabilidades son exiguas dado los bajos niveles de los tipos oficiales que ha provocado que las letras del tesoro e interbancario estén en niveles mínimos. Por otro lado, mantener posiciones en este activo nos ayuda a mantener nuestra visión de cautela protegiéndonos de la volatilidad del resto de activos”.

Bonos

En opinión del equipo de Banca March, “el entorno económico sigue apoyando al crédito. Las primas de riesgo han tenido un gran recorrido soportados por el BCE a la espera del inicio de compra de bonos corporativos que comenzará en junio. En ese contexto, mantenemos nuestra apuesta por el crédito, específicamente el crédito High Yield a escala global con una disciplina de inversión ya que el recorrido adicional de algunos activos depende del modo en que se implemente el programa de compras del BCE, en el caso de Europa, y de evitar emisores ligados a sectores con problemas, en el caso americano.”

En cuanto a los bonos soberanos explican que “la renta fija soberana (bonos del Estado) de la Eurozona va a continuar soportado por el BCE, no obstante, recomendamos los bonos periféricos dada la escasa o incluso negativa rentabilidad de los bonos de los países centrales”.

Divisas y Materias Primas

En el banco esperan una apreciación del dólar en lo que queda de año, si la FED mantiene su intención de subir los tipos. Con todo, apuntan que “creemos que el grado de apreciación de la divisa verde será modesto y estimamos que se podría llegar a un cruce más cerca de 1,08 EURUSD que de la paridad”.

El riesgo a la salida del Reino Unido de la Unión Europea (Bréxit), hará que la libra siga bajo presión. “Si pierde la moción de salida la libra volvería a apreciarse y el cruce se volvería a situar alrededor de 0,70 EURGBP”, explican.

En cuanto a las materias primas, no esperan una tendencia clara de rebote hasta el segundo semestre del año. Es por eso por lo que no recomiendan tomar posiciones en el corto plazo. Para el oro, a pesar de la caída reciente, no ven oportunidades por la ausencia de presiones inflacionistas.

QUIZÁ LE INTERESE LEER:

“Así prepara el CIO de UBS WM la cartera de junio”