En este entorno poco propicio, los expertos de Goldman Sachs acaban de publicar una nota en la que afirman que el activo más rentable para los expertos en los próximos meses no será la renta variable, ni las materias primas; el secreto para un porfolio rentable estará en el crédito.

Explican que “

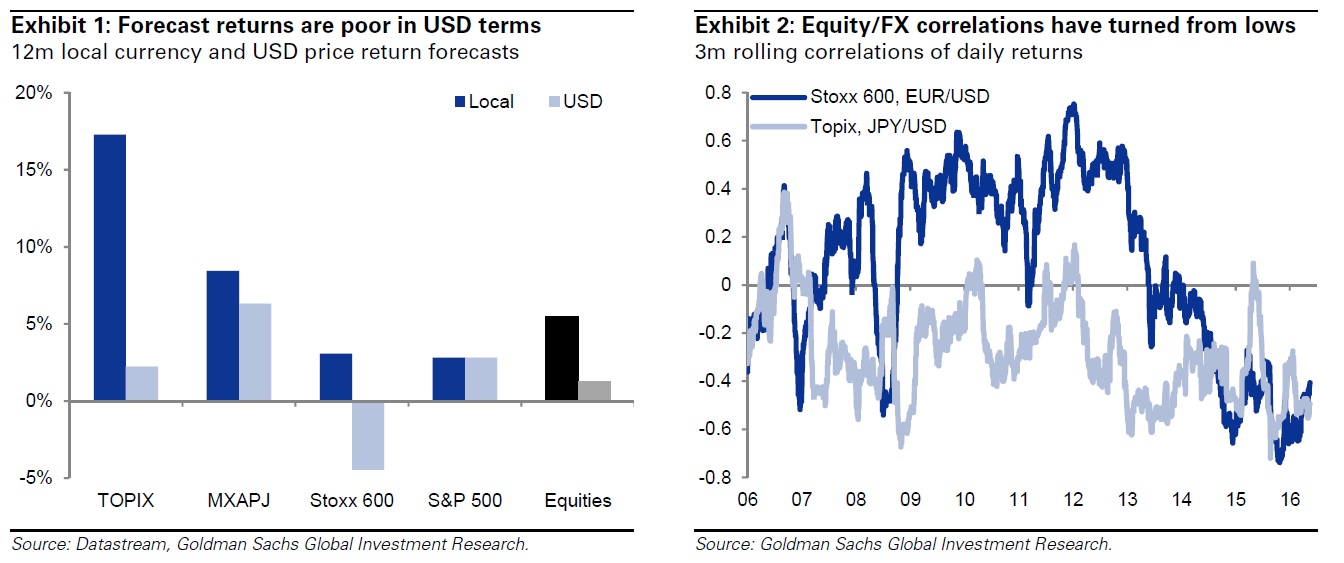

después de la recuperación desde el 11 de febrero y con el S&P 500 en la parte alta de su rango de cotización más reciente, rebajamos nuestra visión sobre la renta variable hasta neutral en un periodo de 12 meses. Hasta que veamos señales sostenidas en la recuperación del crecimiento no nos sentimos cómodos tomando riesgo en la renta variable, sobre todo con las valoraciones cerca de niveles máximos”.

En este entorno, los expertos de la firma de inversión han rebajado su visión de Japón y Europa hasta neutral en un periodo de un año. En Estados Unidos ha habido un cambio más positivo aunque la mejora solo lleva la bolsa de este país hasta neutral.

Entre los factores que han favorecido esta mejora de perspectiva para Wall Street se encuentra la FED. “La Reserva Federal ha sido más dovish de lo que nosotros esperábamos inicialmente, lo que ha impulsado a Estados Unidos frente a Europa y Japón”. Explican estos expertos que “un euro y un yen más fuertes han pasado factura a los resultados de las empresas de estas zonas”.

Al igual que el resto de los expertos, en Goldman Sachs también consideran que las divergencias de las políticas monetarias se van a mantener. Con todo, consideran en la firma que es más fácil sacar provecho de esta circunstancia a través de la inversión en divisas mejor que con renta variable. En su opinión, las monedas suelen ser menos volátiles que la bolsa.

También se mantienen neutrales en la bolsa asiática (sin Japón) y aunque reconocen que los datos de China han sido mejores de lo que se esperaban, aún siguen existiendo riesgos.

Crédito

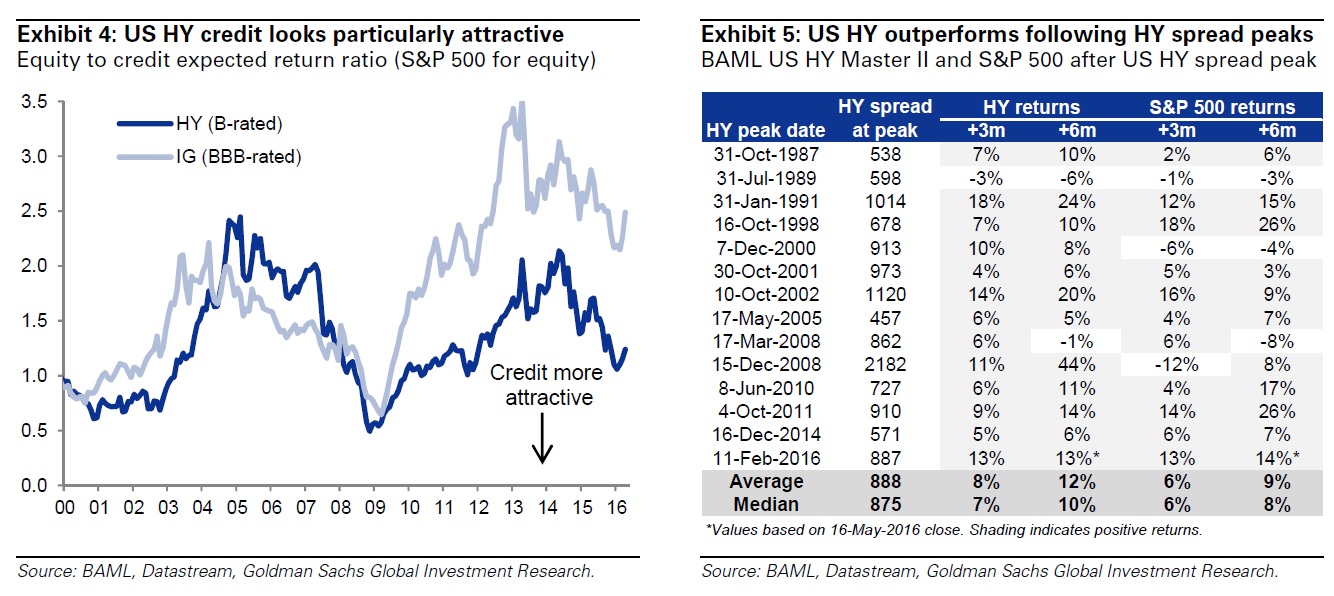

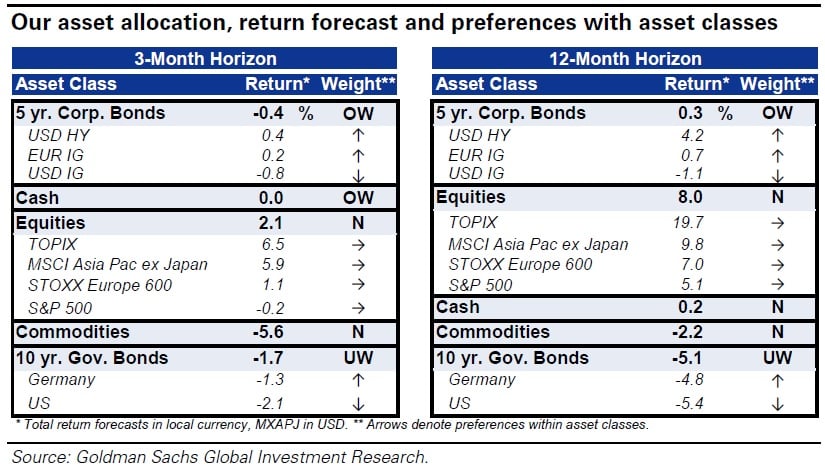

Pero quizá la llamada más importante de los analistas de Goldman Sachs hace referencia a la renta fija corporativa, sobre todo al segmento del high yield. De hecho, la entidad financiera ha optado por sobreponderar este activo tanto en un periodo corto de tres meses, como a doce meses. De hecho, han empeorado los bonos corporativos americanos con grado de inversión hasta infraponderar a tres meses ya que consideran que el proceso de normalización monetaria de la Reserva Federal reduciría su atractivo. No ocurre lo mismo con los bonos de grado de inversión europeos, a los que sigue recomendando comprar, sobre todo por las políticas de apoyo del BCE.

Apuntan que “el high yield americano todavía ofrece potencial y que sus diferenciales podrían actuar como un colchón ante posibles subidas de tipos”. Señalan, además, que los niveles de defaults están en el 4,5-5%, muy por debajo de la zona que indicaría recesión.

En cuanto a la renta fija, los expertos de la entidad mantienen su recomendación de infraponderar. En este sentido, y dada la posibilidad de que la FED suba tipos este año -esperan dos alzas-, los analistas afirman que mantienen su preferencia sobre los bonos soberanos alemanes frente a los treasuries estadounidenses.

QUIZÁ LE INTERESE LEER:

“El miedo vuelve a alcanzar máximos y los gestores aumentan la liquidez”

“Natixis aumenta el peso de la renta variable en su cartera tipo”