Licenciado en Administración y Dirección de Empresas en el 2011, máster en economía de la Escuela Austriaca en 2012, y doctor cum laude en economía en 2016. Ha desempeñado funciones de investigación y docencia en la Universidad Villanueva y en la Universidad Carlos III de Madrid, así como en el Centro de Estudios Garrigues y en el IESE Business School.

Imparte clases de Entorno Económico Internacional y Economía Española y su investigación se ha centrado en la política económica y en la intervención del estado en la economía.

Su actividad profesional, centrada en la gestión de carteras y selector de fondos, la compatibiliza con su docencia en Villanueva y en el máster de Banca y Finanzas de Garrigues.

Ha publicado los libros de \»La valentía de la ignorancia, economía de sobremesa\», \»De Ahorrador a Inversor\», y \»11 preguntas incómodas sobre política económica\», y colabora semanalmente con medios de comunicación.

LinkedIn de Carlos Arenas

¿Cómo es posible que valores refugio —los considerados por excelencia— se desplomen en un día? Esta es una pregunta muy normal que muchas personas se han hecho. Y las explicaciones que he oído son de expertos a quienes no se les entiende mucho, o simplonas que rozan el cuñadismo. Voy a intentar esbozar una explicación sencilla sin tratar de caer en tecnicismos imposibles.

A Donald Trump se le pueden discutir muchas cosas. Muchísimas. Pero en lo que respecta al reparto de cargas dentro de la OTAN, quizá no esté tan desencaminado. En una de sus habituales declaraciones con tono de ultimátum —si no pagáis, que os defienda otro— se esconde la realidad de que Estados Unidos financia más del 60% del gasto militar total de la Alianza Atlántica.

La prestigiosa revista Nature ha publicado el 22 de enero de 2026 un polémico artículo que da mucho de qué hablar. El nuevo y demoledor estudio publicado por Sommet et al. (2026) rompe con uno de los consensos más influyentes de la sociología económica: que la desigualdad de ingresos daña la salud mental y el bienestar subjetivo.

Durante años, muchos inversores han asumido que tener el dinero en fondos de inversión era garantía de protección. Que, si no se caía en la trampa de los depósitos a tipo cero, ya se estaba haciendo lo correcto. Es normal, hemos vivido en un mundo de inflación rozando el 0% durante unos cuantos años. Pero eso terminó, y ya hace 5 años. Lo que valía entonces, no vale ahora.

Hace unos días tuve la suerte de escuchar a una de esas personas que uno se da cuenta enseguida de que es muy lista, que le da mil vueltas, y que es maravilloso que haya gente con esa capacidad. Me refiero a Thomas Friedberger, director general adjunto y Co-CIO de Tikehau Capital, que vino a España a contarnos su visión.

Comparamos estrategias biotech, farma y healthcare global de los fondos de salud con análisis de rentabilidad, riesgo y diversificación.

En una España donde la recaudación fiscal se encuentra en máximos históricos, uno esperaría que las infraestructuras críticas —como la red ferroviaria— lucieran un estado de impecable. Sin embargo, la realidad es otra. A pesar del discurso oficial de inversión récord, los datos esconden otra cosa.

Europa ha sido, para muchos, el eterno mercado que se quedaba rezagado. Y desde el año pasado hemos visto rentabilidades espectaculares. Buena parte de esa rentabilidad viene de cosas muy concretas: el plan fiscal, la inversión en defensa, la inversión en la independencia energética… Y Nordea ha sacado un fondo que combina todo esto para aprovechar al máximo esta recuperación europea. Es nuevo, y es bueno.

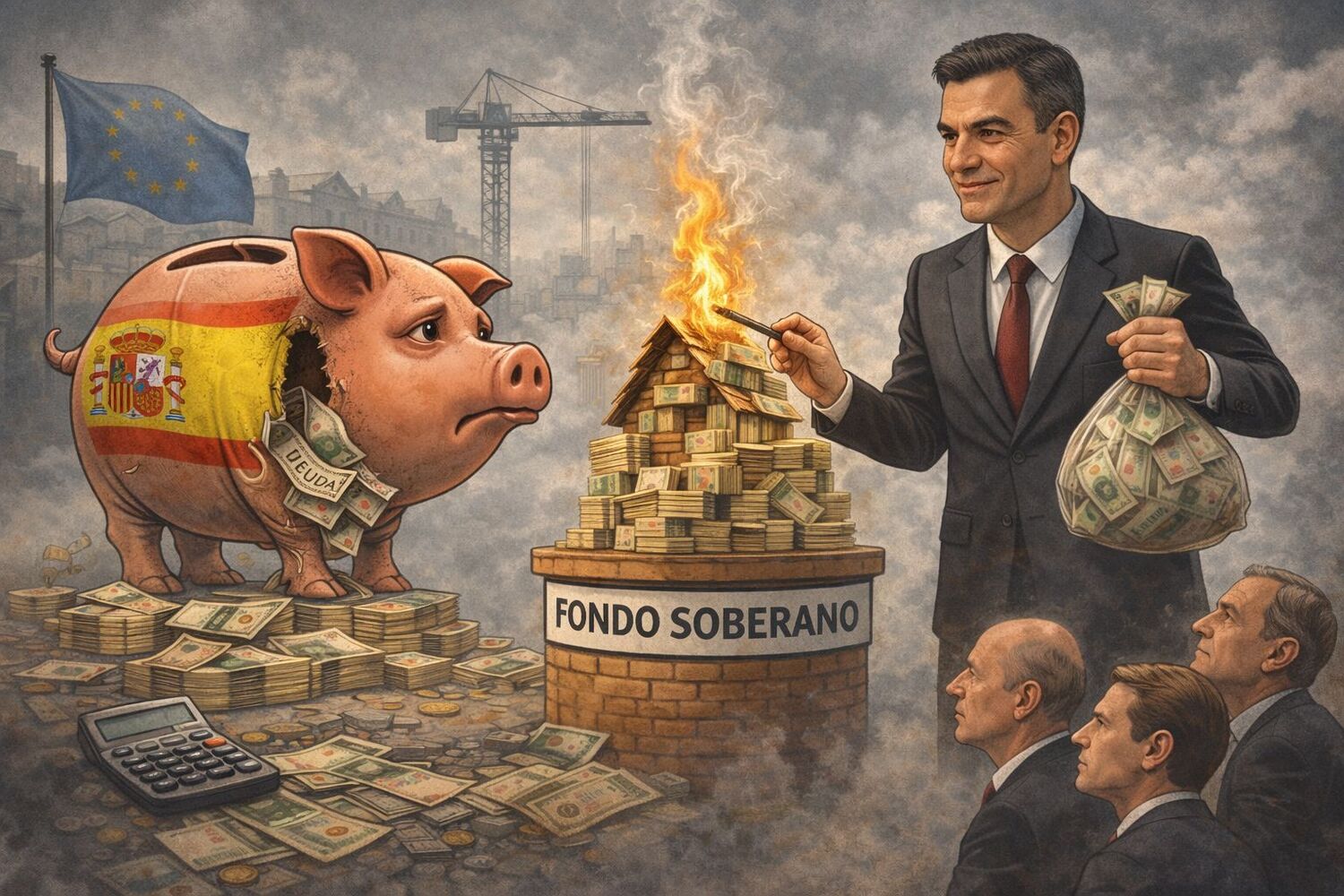

En el mundo ideal, un fondo soberano es un cerdito nacional que se alimenta cuando sobran recursos, se guarda con prudencia y se invierte. Y España, en su infinita creatividad presupuestaria, ha decidido montar su propio fondo soberano cuando ni hay cerdito, ni hay hucha, ni hay ahorro.

Asia sigue siendo un mercado con un tremendo potencial. Hace bien poco escribimos sobre ello y llevamos positivos en la región casi un año, con muy buenos resultados, por cierto. Y, ante la cantidad de fondos, uno puede abrumarse. Aquí facilitamos la labor con cinco ideas excelentes.