Una de mis frases favoritas es la que decía el fallecido Emilio Botin, "lo que no son cuentas, son cuentos" y eso es lo que ha pasado los 3 primeros trimestres del año, había mucho ruido de malas previsiones económicas y por ende bursátiles, pero la realidad ha demostrado todo lo contrario y si no ha estado invertido en bolsa, se ha perdido unos números nada despreciables. El IBEX 35 ha subido un 13%, el Eurostoxx 50 un 11%, el SP 500 un 15% y el Nasdaq 100 un 38% aupado por el gran rally de los 7 magnificos de la bolsa (Faang+).

No está nada mal para un año que no iba a ser bueno a principio de año. Y si eso ha ganado el índice, muchos de sus valores han multiplicado dichas revalorizaciones

Pero ha subido con un marcado acento tecnológico, no tan esperado por el mercado, que había apostado por energía cuando realmente ha sido el sector que más ha sufrido este año. Vean el gráfico dónde aparecen los flujos de fondos en el último año.

Y es que la energía va a volver a ser uno de los protagonistas del próximo trimestre en la economía y en la bolsa, ya que los precios están subiendo (petróleo y gas natural) por lo que va a tensar aún más la inflación, que si añadimos el aumento del coste de materias primas agrícolas ( por las malas cosechas provocadas por la sequía) harán que la inflación no esté controlada al menos en Europa hasta bien pasado el 2024, lo que puede llevarnos a subidas de tipos que terminarán ahogando a familias, pymes y grandes empresas que estén endeudadas.

Gran parte de este escenario es provocado por Putin que está alargando la guerra en Ucrania y quiere desestabilizar el resto de economías desarrolladas. ¿Cómo? Pues muy sencillo, haciendo muchos países que tengan que aumentar su endeudamiento por las altas subvenciones que están haciendo a miles de productos y el incremento de políticas sociales, que ya veremos cómo se pagarán en el futuro, miren el gráfico de los países más endeudados de la UE.

Además los precios de la energía ( petróleo y gas) tienen un componente geopolítico nuevo y es que los nuevos BRICS...son capaces de arbitrar el precio del crudo, ya que 6 de los 10 mayores productores de petróleo son miembros y dominan el 40% del PIB mundial.

Esta tensión me temo hará que el BCE y la FED deban seguir subiendo tipos, sobre todo en Europa que vamos con más retraso y no bajarlos hasta que haya quedado la inflación controlada, eso no será fácil ni rápido pero si doloroso.

Y el poder de Rusia no está solo en los precios del petróleo, en el Sahel , está extendiendo su mano a través de los mercenarios del grupo Wagner, y las consecuencias es que Francia se quede sin suministro de uranio, necesario para toda su infraestructura energética basada en nucleares.

Pensemos tambíén que las empresas y gobiernos van a tener que asomarse al abismo de que los bancos centrales no están comprando deuda, y no están renovando los vencimientos, vean en el gráfico cómo el BCE sigue limpiando su balance de las deudas que ha emitido este año... Eso significa que países y empresas tienen que salir al mercado a refinanciarse y con tipos más altos.

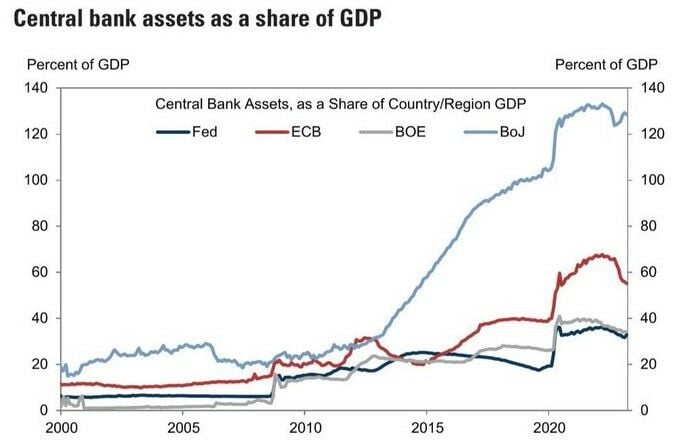

Si observamos la comparativa con los 4 grandes bancos centrales. Los activos totales del BCE ahora equivalen al 53% del PIB de la eurozona, frente al 30% de la Reserva Federal, el 33% del Banco de Inglaterra y el 126% del Banco de Japón.

Blanco y en botella, subida de tipos, aumento de la deuda y el BCE que no está detrás para comprar deuda a empresas y estados...Esto significa recortes en la economía y en muchas empresas y sectores en las bolsas.

Y todo esto lo ha visto uno de los grande inversores de EEUU, Michael Burry, fue uno de los que vio la burbuja inmobiliaria e invertió a su desplome , tal y cómo apareció en la película "la gran apuesta", aunque realmente se llamaba "The Big Short",... El gran corto.

Pues este señor que se juega su dinero, acaba de comunicar a la SEC que ha realizado una inversión a la baja por el S&P 500 y el Nasdaq con la compra de 20.000 opciones de venta por un valor de 1.600 millones de dólares. Es decir, Michael Burry piensa que esto se va a caer.

¿Y qué hacemos ahora?

Bueno, pues hay que estar atentos a nuestras carteras, evaluar cuales están dando señales de caidas y poner limites a las mismas y mirar las nuevas oportunidades que ofrecen los mercados, tanto de ponernos cortos, cómo de empresas que si van a saber aprovechar las oportunidades, ya saben que los inversores tenemos que saber cuando entrar y salir del mercado. Siempre hay oportunidades dónde invertir, el dinero nunca duerme cómo diría el personaje de ficción Gordon Gekko (Michael Douglas) en la película "Wall Street".

Los alumnos del programa práctico de Estrategias de inversión y trading aprenden a tomar decisiones de inversión en función de los datos macro, fundamentales o ventajas competitivas y luego aprenden a entrar y salir en el mercado utilizando el análisis técnico , que nos dirá el "cuando".

No se trata de ir corriendo detrás del precio, eso es un error, pero a la hora de mirar al mercado también debemos mirar los distintos estilos de inversión y nuestro perfil de riesgo, ya que es necesario posicionarnos en los activos y temáticas que nos permitan llegar a nuestros objetivos financieros, ya que cómo dicen algunos gestores de fondos value, "en los mercados turbulentos, los inversores podemos descubrir grandes anomalías del mercado que nos ofrezcan rentabilidades anuales de doble dígito" solo se necesita paciencia y buscar esos "mirlos blancos" que están en el mercado y no estar tan pendientes del ruido del mismo.