El presidente de la Reserva Federal, Jerome Powell, dejó claro el pasado viernes durante el Simposio de Jackson Hole que el camino más probable en la política monetaria es la bajada de tipos de interés. Con una inflación que, aunque todavía no ha llegado a niveles objetivo del 2%, sí ha demostrado tener un camino descendente con un mercado laboral no sobrecalentado, Powell dejó evidencia de que e banco central comenzar a recortar sus tasas de interés tan pronto como en septiembre. Unos tipos de interés que acualmente se encuentran en su nivel más alto en dos décadas.

Si se produce un recorte de tasas en septiembre, como esperan los expertos, sería la primera vez que los funcionarios recortan las tasas en más de cuatro años, cuando las redujeron a casi cero al comienzo de la pandemia de Covid-19. Te interesa: Tras Jackson Hole: ¿En qué se fijan ahora los mercados?

Con este importante cambio a nivel monetario, es posible que haya muchos inversores que se pregunten qué hacer con su cartera. Para la mayoría de la gente, esta es una buena noticia, pero no significa que haya que hacer grandes cambios en cartera.

Uno de esos cambios está en la renta variable. Después de un verano en el que la volatilidad ha tenido un movimiento de ida y vuelta a niveles no vistos en años, los mercados de acciones siguen siendo el activo en el que estar. Las tasas de interés más bajas son generalmente positivas para las acciones pues las empresas pueden sentirse más cómodas expandiéndose si los costos de endeudamiento son más bajos.

La promesa de un menor coste del dinero favorece la asunción de riesgos. Las clases de activos, de hecho, reaccionaron de forma bastante lógica al discurso de Powell, es decir, prolongando las tendencias observadas en los últimos días, lo que demuestra claramente que las declaraciones se ajustan perfectamente a las expectativas.

Efectivo, bonos o acciones ¿qué activo va mejor con un recorte de tipos?

Sin embargo, la incertidumbre que hay en torno al futuro recorte de tipos asií como el tamaño de los mismos hace que los inversores no necesiten hacer grandes cambios en sus carteras a tenor de las palabras de Powell. De hecho, es importante destacar que Powell no se comprometió a bajar las tasas, diciendo que la trayectoria depende de "los datos entrantes, la evolución de las perspectivas y el equilibrio de riesgos".

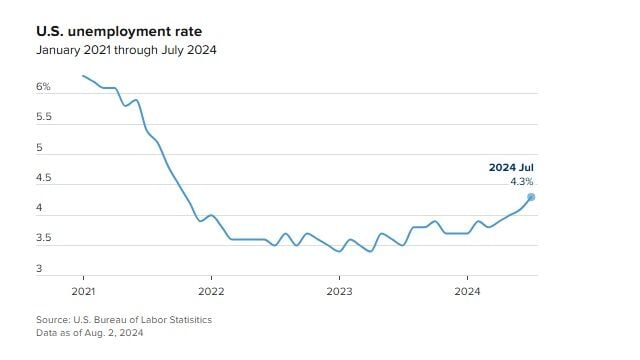

Los economistas creen que el dato que inclinará la balanza en uno u otro sentido será el informe mensual sobre el mercado laboral correspondiente a agosto, que se publicará el 6 de septiembre. Si el empleo se deteriora demasiado, es probable que el mercado especule con un recorte de los tipos de 50 puntos básicos. Sin embargo, el escenario central sigue siendo el de una serie de recortes de tipos de 25 puntos básicos a lo largo de las próximas reuniones.

Los asesores generalmente no recomiendan ajustar las asignaciones de acciones y bonos pero los inversores podrían querer cambiar su asignación dentro del mercado de renta variable en favor de acciones de empresas de servicios públicos y de mejoras para el hogar, que suelen tener un buen comportamiento en momentos de tipos bajos.

Además, dice Antonio Castelo, analista de iBroker “las bajadas de las bolsas han generado valoraciones menos exigentes que las que teníamos antes y es lo que ha permitido la subida en V. “Seguimos pensando en sectores como el tecnológico, no sólo IA y semiconductores, sino ciberseguridad, tecnología de la salud, infraestructuras, negocios de la transición energética o utilities si los tipos comienzan a bajar”.

Las categorías de activos como aquellos ligados a la inversión en bienes raíces, las acciones preferentes y las acciones de pequeña capitalización también tienden a tener un buen desempeño en ese entorno.

Atención al riesgo de tipos de interés en la cartera

La caída de los tipos de interés significa que los inversores tendrán que esperar rendimientos más bajos de su dinero "más seguro". "Probablemente sea un buen momento para que las personas que están pensando en comprar depósitos en el banco aseguren las tasas más altas durante los próximos 12 meses", aseguraba Ted Jenkin, CFP y CEO y fundador de oXYGen Financial en la CNBC. . Dentro de un año, previendo tipos más bajos, no se podrán renovar a los mismos tipos.

Para aquellos que quieran deshacerse del exceso de efectivo, también pueden mirar hacia inversiones de renta fija que paguen más, como los bonos de mayor duración. De hecho, cada vez hay más expertos empeñados en que el mensaje ahora para los inversores es que “entiendan el riesgo de tipos de interés que asumen al permanecer en efectivo”.

La duración de los bonos es una medida de la sensibilidad de un bono a las variaciones de los tipos de interés. Los bonos de corta duración, con un plazo de quizás unos pocos años o menos, generalmente pagan rendimientos más bajos, pero conllevan menos riesgo.

Es posible que los inversores deban aumentar su duración (y riesgo) para mantener el rendimiento en el mismo rango que ha estado durante los últimos dos años. La duración de cinco a 10 años probablemente esté bien para muchos inversores en este momento.