China, que ha sido una de las regiones conocidas como productor de bajo coste, ha gastado mucho en la última década para mejorar posicionamiento y poder competir mejor con el resto de países extranjeros en toda la cadena de valor. El gobierno ha buscado colocar al país a la vanguardia de los avances tecnológicos, especialmente en la áreas de biotecnología, tecnología de la información, salud y robótica – como fabricante de los componentes necesarios para respaldar estos campos. Y ahora, dicen desde Allianz Global Investors, ha comenzado un “nuevo capítulo en su historia de crecimiento”.

Para obtener una mayor crecimiento en estas áreas y animar a las compañías a listarse en el mercado onshore, China lanzó un nuevo mercado de valores en junio de 2019. Considerado como la respuesta de la región asiática al Nasdaq estadounidense, el mercado STAR está específicamente diseñado para albergar empresas y sectores emergentes estratégicos y de alta tecnología, mediante un modelo de registro flexible y transparente, así como para facilitar la financiación de las compañías.

Este mercado además introduce una nueva aproximación a mecanismos del precio, elegibilidad de los inversores y reglas de exclusión que permiten mejores prácticas como las que existen en Estados Unidos, Hong Kong y Singapur.

Pero ¿Qué ofrece este mercado a los inversores?

Antes del lanzamiento del mercado STAR, todas las acciones de clase A de China cotizaban en uno de los tres mercados que componían las bolsas de valores de Shanghai y Shenzhen. El mercado no tiene un requisito de rentabilidad mínima para las empresas que cotizan en bolsa, lo que respalda a aquellas organizaciones que pueden tardar en obtener resultados positivos, como las del sector biofarmacéutico.

Christian McCormick y Shannon Zheng, especialistas de producto de Allianz Global Investors reconocen que “cualquier liberalización adicional de los mercados de capital de China, que impulsa una mayor participación institucional, probablemente alentaría a más empresas chinas a cotizar en el mercado nacional en lugar de en las bolsas de EE. UU. Esta tendencia debería reducir la prima de riesgo para todas las acciones A de China a lo largo del tiempo”.

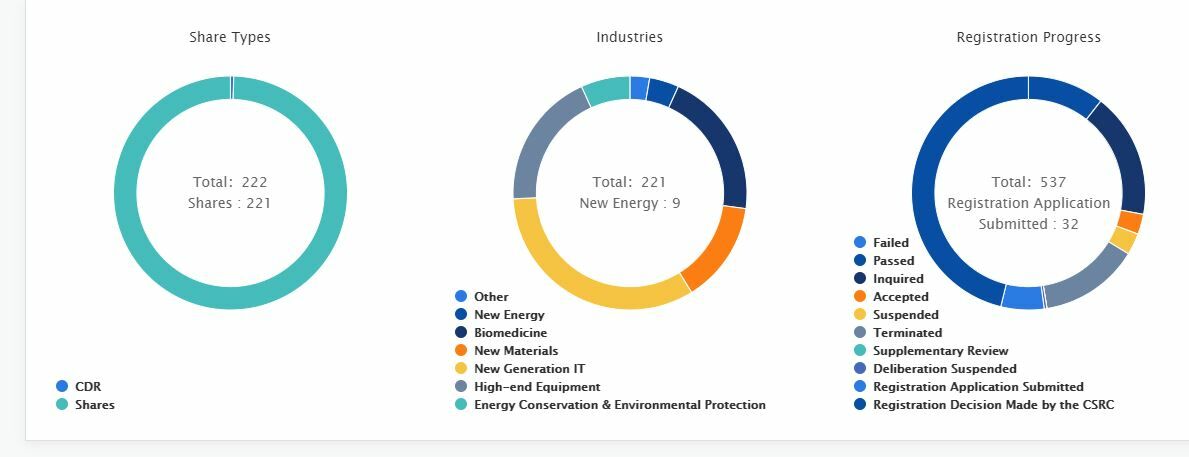

Una muestra del crecimiento de este índice es el incremento en el volumen de compañías cotizadas. En junio de 2019, el índice comenzó con 25 nombres y, a enero de 2021, ya son 215 las cotizadas en este mercado. Además, hay en torno a 500 compañas en diferentes estadios para salir a cotizar. Un mercado cada vez más accesible para los inversores no chinos pues ofrece una ruta hacia el sector tecnológico de un país en crecimiento.

El FTSE ya tiene planes para incluir al mercado STAR en sus índices de acciones aunque MSCI, que es el principal proveedor de índices del mundo, todavía no ha detallado cómo tratará este nuevo mercado.

Desde Allianz GI reconocen que aunque el mercado se ha desarrollado mucho en un corto período de tiempo, “tiene que avanzar más para convertirse en un elemento fijo para los inversores. En los primeros días hubo preocupaciones sobre la liquidez pero en general el mercado ha funcionado sin problemas”. Aun así, las acciones que cotizan en este mercado no son elegibles para el esquema Stock Connect, que hace que las acciones clase A estén más disponibles para los inversores occidentales, por lo que muchos inversores institucionales globales no podrán participar.

Los reguladores chinos están preparados para vigilar de cerca el mercado STAR, dada su combinación de un marco regulatorio más ligero y probablemente una mayor volatilidad debido a las empresas de alto riesgo en etapa inicial que pueblan el mercado. Poner un valor en estas empresas también pondrá a prueba las metodologías de valoración de los gestores e inversores por igual.

Pero a pesar de estos desafíos, el mercado STAR ha disfrutado de una rápida expansión hasta ahora, y la lista de posibles nuevas admisiones es un buen augurio para su futuro y las oportunidades resultantes para que los inversores globales accedan a algunas de las empresas chinas más innovadoras.