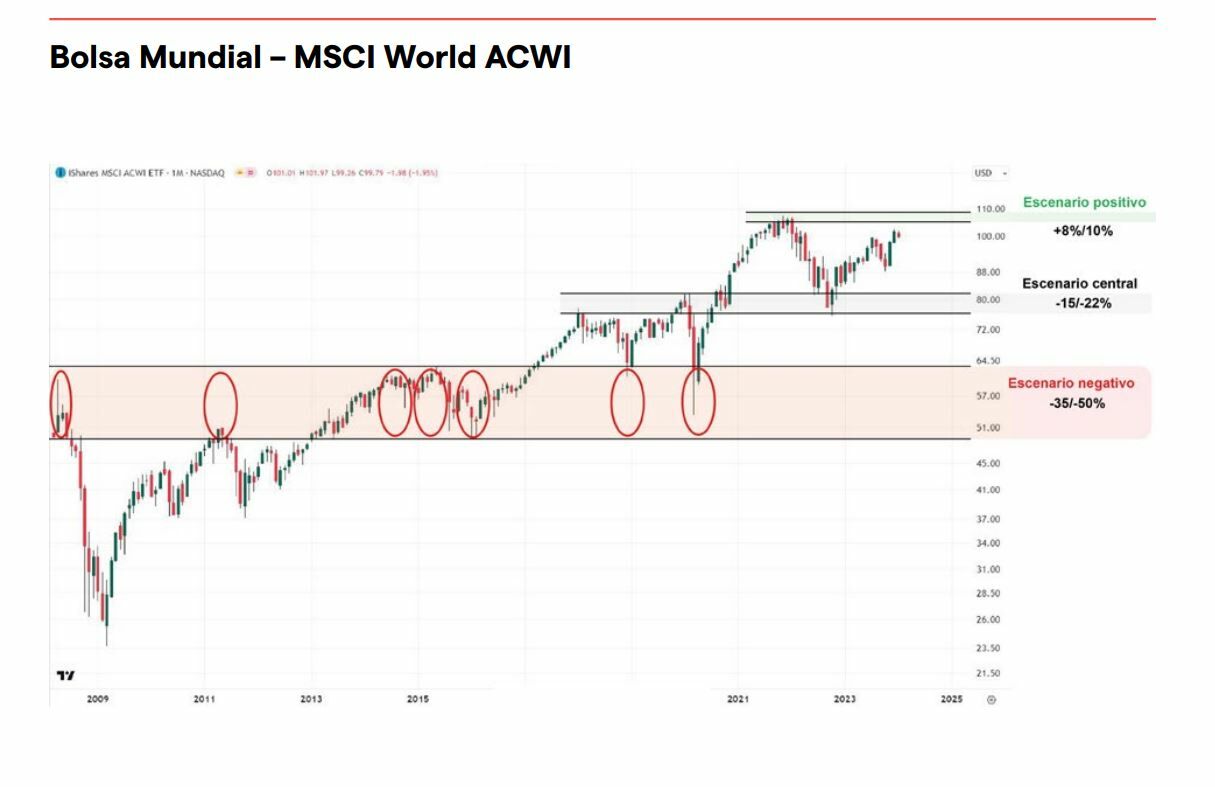

Las bolsas mundiales podrían subir entre un 8 y un 10% para finales de este año en un escenario positivo de bajada de la inflación y con la idea de que los bancos centrales reduzcan con fuerza los tipos de interés. Es la previsión que marca el analista de IG Pablo Gil en sus perspectivas económicas para este 2024 que se presenta convulso en la situación geopolítica con riesgos pero también con oportunidades.

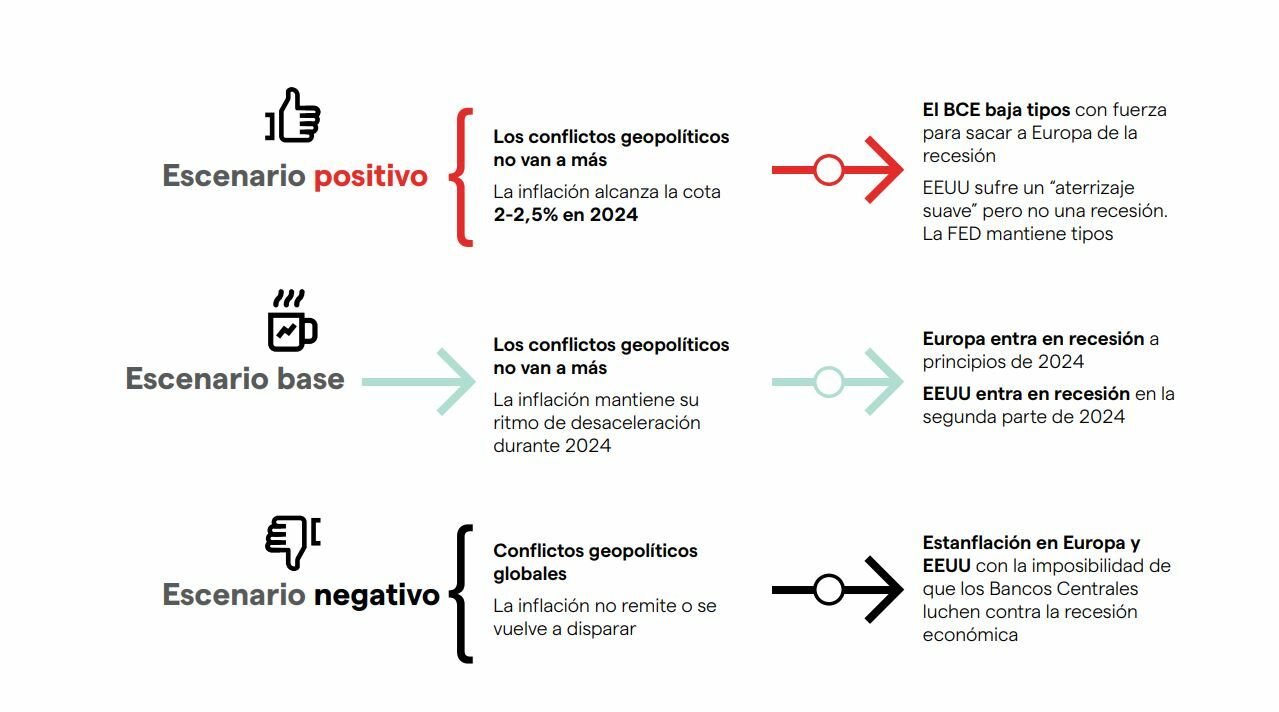

Con la inflación que marcará todos los escenarios previstos, el base, el positivo y el negativo que proyecta y con impacto decisivo en los mercados financieros de los esperados movimientos en los tipos de interés. De hecho, en el escenario base, solo proyectan lateralidad, en la primera parte del ejercicio, aunque considera que con la llegada de la recesión, incluso, podrían descender entre un 15 y un 22% de forma global, incluso hasta mínimos de 2022.

En este escenario central el dólar mantiene su atractivo por la inestabilidad, con Europa en recesión ya en estos momentos de 2024 y EEUU entraría en la segunda parte del ejercicio, con bajada de tipos en Europa en la segunda parte del año y en EEUU también pero más tarde que en el Viejo Continente.

En el positivo, a pesar de la lateralidad en esta primera parte del año para los mercados tanto de renta variable como de renta fija, la segunda parte del año, a cuenta de los niveles de recesión técnica en Europa, bajarían con fuerza los tipos del BCE en más de un punto y eso lo rentabilizarían los mercados financieros.

Así, las proyecciones que realiza Pablo Gil colocan las bajadas de tipos del BCE con el escenario base más probable en el segundo trimestre del año, y en Estados Unidos, más tarde, el tercero.

Ya, en la parte más negativa, con la inflación repuntando por la inestabilidad geopolítica, recesión agudizada a uno y otro lado del Atlántico y con China creciendo a niveles inferiores al 4%, los bancos centrales no puede bajar tipos por las presiones inflacionistas pero tampoco subirlos por la situación económica, conllevaría un desplome de la renta variable y la consolidación de la renta fija como activo refugio.

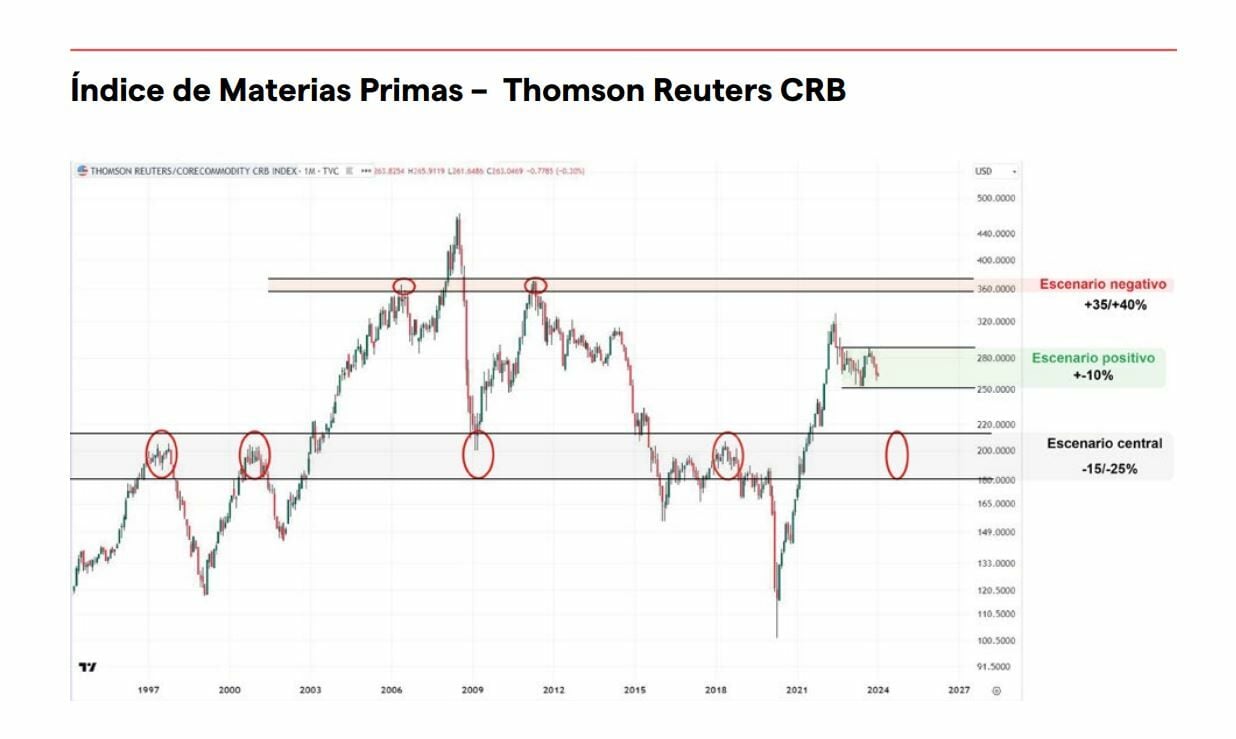

Respecto de las materias primas, el precio del petróleo dependerá y mucho del escenario que se plantee con o sin conflictos bélicos. En el más positivo podría oscilar entre un más menos 10%, en el central bajaría de precio entre un 15 y un 25% y en el negativo se encarecería entre un 35 y un 40%.

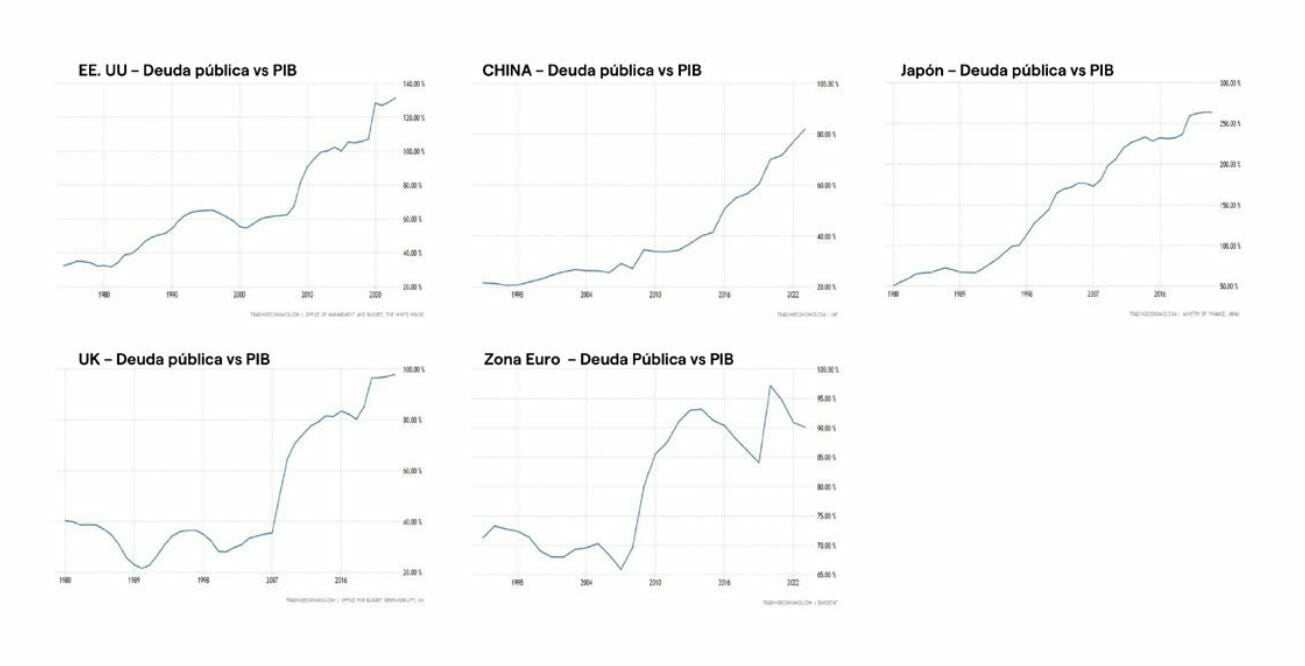

Todo ello en un contexto en el que los Brics "nos adelantan por la derecha" con mayor crecimiento que el G7, con menores niveles de crecimiento tras las crisis, como se destaca históricamente hablando y niveles de endeudamiento exponenciales, que siguen apuntalando, por ejemplo el crecimiento de EEUU, frente a la corrección europea, como la que ya vive Alemania, debido a la vuelta al rigor fiscal, tras abandonarlo en los años de pandemia.

Situación complicada con riesgos importantes que pasan por el envejecimiento de la población, las guerras comerciales, el problema migratorio mundial, que además irá a más, la manipulación de la política monetaria, como en el caso de la quiebra de los bancos americanos mientras el problema permanece y el cambio climático y las promesas incumplidas de economía verde

Endeudamiento global que ya supera los 300 billones de dólares y representa más del 350% del valor del PIB mundial, es decir es "3,5 veces superior a lo que producimos globalmente", porque seguimos financiando nuestro bienestar con deuda.

También destacan la importancia y el impacto de la IA, la inteligencia artificial, "que puede cambiar el mundo" a juicio de Pablo Gil, al entender que "en los próximos años, aunque ya está aquí funcionará como supuso internet en el año 2000".

¿Quieres descubrir acciones con tendencia alcista ?

Descubra las acciones más fuertes en este momento en bolsa, seleccionadas por criterios cuantitativos nos permiten conocer la forteleza de más de 10.000 acciones e índices. Así es más facil centrar nuestras inversiones en los sectores fuertes en cada momento.

Además dispondrá de nuestro boletín de análisis bursatil, disfrutarás de nuestras herramientas para invertir, análisis independientes y nuestros cursos de formación gratuitos. Registrate gratuitamente aquí.