Jackson Hole es un más que exclusivo lugar en el estadounidense Wyoming, donde las montañas nos traen cada año, por ejemplo, como ha ocurrido en este 2023, el lugar donde se ha visto el primer oso grizzly en Estados Unidos tras la hibernación en el pasado mes de marzo.

Y esa hibernación es la que quieren ver los mercados financieros a partir de ahora en lo que a tipos de interés se refiere. Como todos saben, Jackson Hole, que se ha popularizado especialmente en los últimos años, es la reunión con gran solera en el mundo financiero, con 35 años de historia nada menos, y de la que su organizador, la Reserva Federal de Kansas City, presume como la conferencia de banqueros centrales más antigua del mundo.

Dejando aparte que el Foro de Davos tiene una antigüedad de 52 años, lo cierto es que Jackson Hole se ha convertido, por derecho propio, en la principal referencia del comienzo del curso financiero global.

Y en esta ocasión, en este 2023 en el que el simposio se celebra desde los días 24 a 26 de agosto a puerta cerrada bajo el título de “Cambios estructurales en la economía global”, lo que más sigue importando son las impresiones de los banqueros centrales de todo el mundo, en general, sobre los tipos de interés, y en particular las del presidente de la Reserva Federal Jerome Powell.

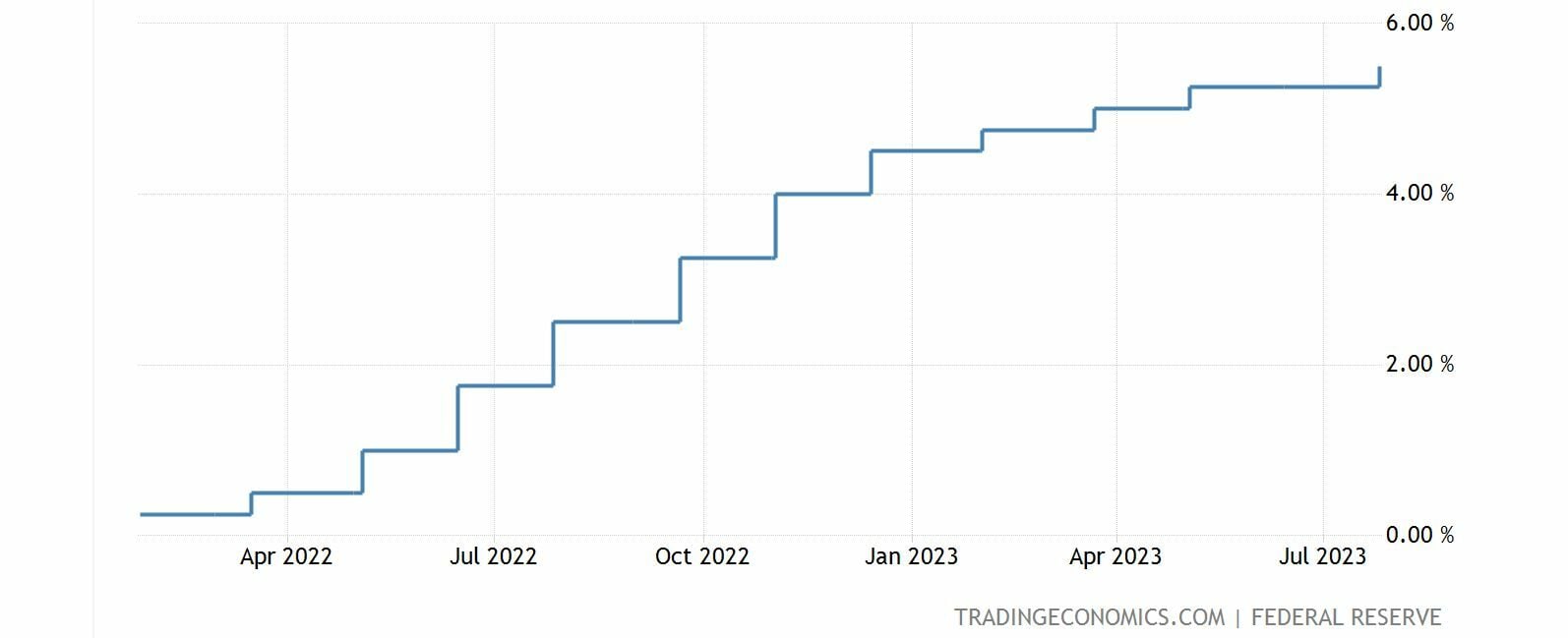

No tanto porque en la eurozona dejemos de lado lo que opine una de las principales invitadas al evento, Christine Lagarde, la presidenta del BCE, sino que las actas de la última reunión de la FED parecen haber cambiado, al menos sobre el papel, la percepción generalizada del mercado que se sacó del último encuentro de la Reserva Federal. Y esta es, sin duda, que la pausa inicial a la subida de tipos podría convertirse en definitiva en septiembre.

Con las actas de la reunión de julio, todo el panorama cambia por completo. En especial porque reconoce riesgos alcistas para las presiones inflacionistas que pueden llevar a nuevas subidas de tipos. De hecho, en Jackson Hole tenderemos las primeras impresiones de Powell sobre este aspecto y si, con los datos en la mano de agosto, han cambiado las cosas.

De momento en Wall Street no esperan que las cosas cambien en septiembre. La pauta se producirá, según consideran más del 86% de los expertos, aunque antes de las actas lo creía el 90%, que los tipos no iban a cambiar de la banda del 5,25 al 5,50% en la próxima reunión de la Fed. Pero otra cosa será noviembre, donde pueden volver a subir los tipos en Estados Unidos.

Según The CME Group, la probabilidad de una subida en noviembre en 25 puntos básicos es del 35%, aunque de momento, casi un 61% sigue pensando que los tipos no se moverán en ese mes.

Desde Citi, sus economistas consideran esa posibilidad: una pausa en septiembre, y aumento de los tipos de interés en Estados Unidos en un cuarto de punto durante la reunión del 1 de noviembre en Washington, algo de lo que podrían darse nuevas pistas en Jackson Hole.

Y una de ellas pasa por el principio denominado R-star, del que seguro se tratará en el encuentro. Hablamos del tipo de interés real, la tasa natural, el equilibrio que se crea entre el crecimiento potencial y una inflación estable- la deseada por la Fed- del 2%, que de momento está lejos de lograrse.

Como nos indican desde Reuters, la R-star es fundamental para comprender el potencial de la economía a largo plazo y, por lo tanto, es fundamental para las estimaciones de lo que podría ser el crecimiento, las ganancias corporativas y el rendimiento de las inversiones.

Entre las más claras consecuencias de la subida de tipos nos encontramos con el tensionamiento que se está produciendo, cada vez mayor en los mercados de renta fija. Con rentabilidades o TIRes de los bonos, como les llaman los analistas, que alcanzan estos días el 4,29% su nivel más alto en 14 años para el bono a 10 años americano, el 30 años en máximos de 2011 y los 5 puntos porcentuales de rendimiento que roza ya el 2 años, con la inversión de la curva de tipos en todo su esplendor.

De momento parece que tanto inversores como expertos se olvidan para bien entrado 2024 la primera bajada de tipos en EEUU y lo que sí esperan es que Jerome Powell confirme el ‘aterrizaje suave’ y la ausencia de la tan temida recesión que parecían apuntar las actas de ayer y que han sido el leitmotiv del mercado durante lo que llevamos de ejercicio.

De la eurozona, no esperamos novedades, ya que las premisas de seguir subiendo los tipos ‘partido a partido’ ya las adelantó el BCE en su última reunión.

Sea como sea, Jackson Hole volverá a convertirse en el acto de apertura del curso económico y financiero global. Los inversores solo esperan que también signifique pistas positivas sobre las perspectivas económicas para aumentar el apetito al riesgo en las bolsas mundiales.