El abismo que separa en buena parte de los ámbitos a las sociedades de Estados Unidos y China, distancia que se ve acrecentada sobre todo por la guerra fría renovada en materia tecnológica, también se refleja en su distancia bursátil. En especial en la deriva entre dos de sus principales indicadores y su distancia en crecimiento y rentabilidad durante los últimos 10 años.

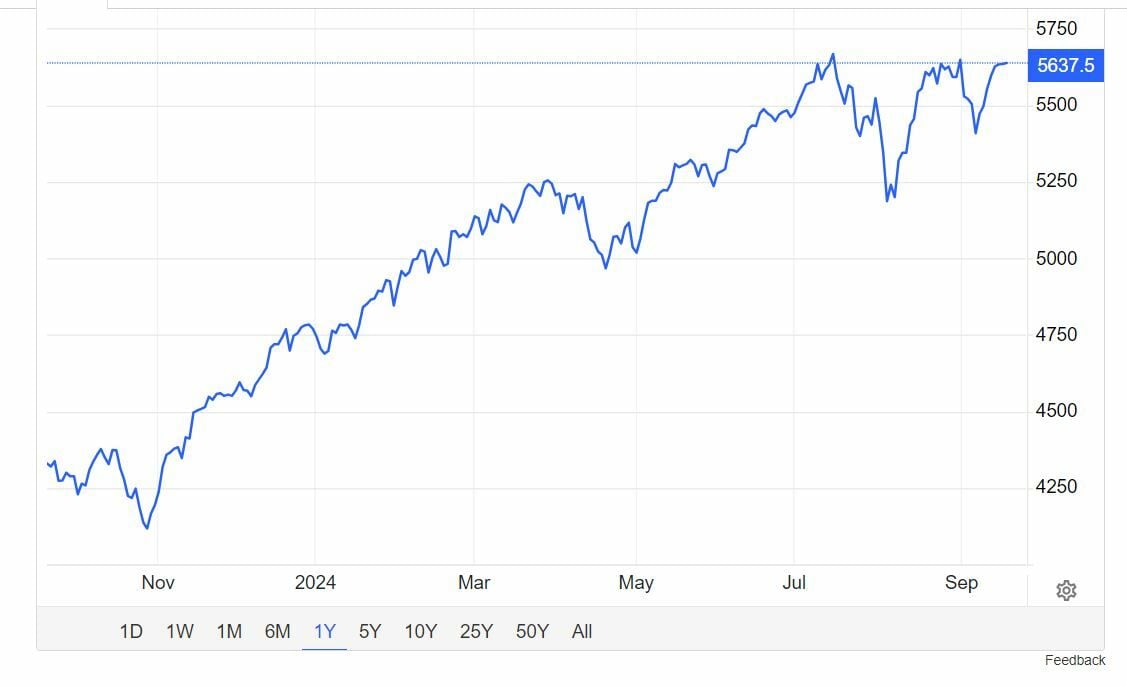

Hablamos de un S&P 500 que ha crecido hasta su nivel actual, en torno a los 5.700 puntos, con la vista puesta en el caso 215% en el que se ha revalorizado en la pasada década, frente a las subidas del Shanghai Composite del 16% en ese mismo periodo.

Es decir la distancia de sus mercados de valores no viene solo de la debilidad en el crecimiento que experimenta China en estos momentos, sino que también se refleja claramente en el ámbito bursátil.

A pesar del nacimiento y cotización de grandes gigantes en todos los ámbitos, desde el inmobiliario al financiero, pasando por el comercio online y, en especial, en materia de corporaciones tecnológicas, varios factores, sobre el que destaca uno, han dejado atrás la fuerza de sus compañías.

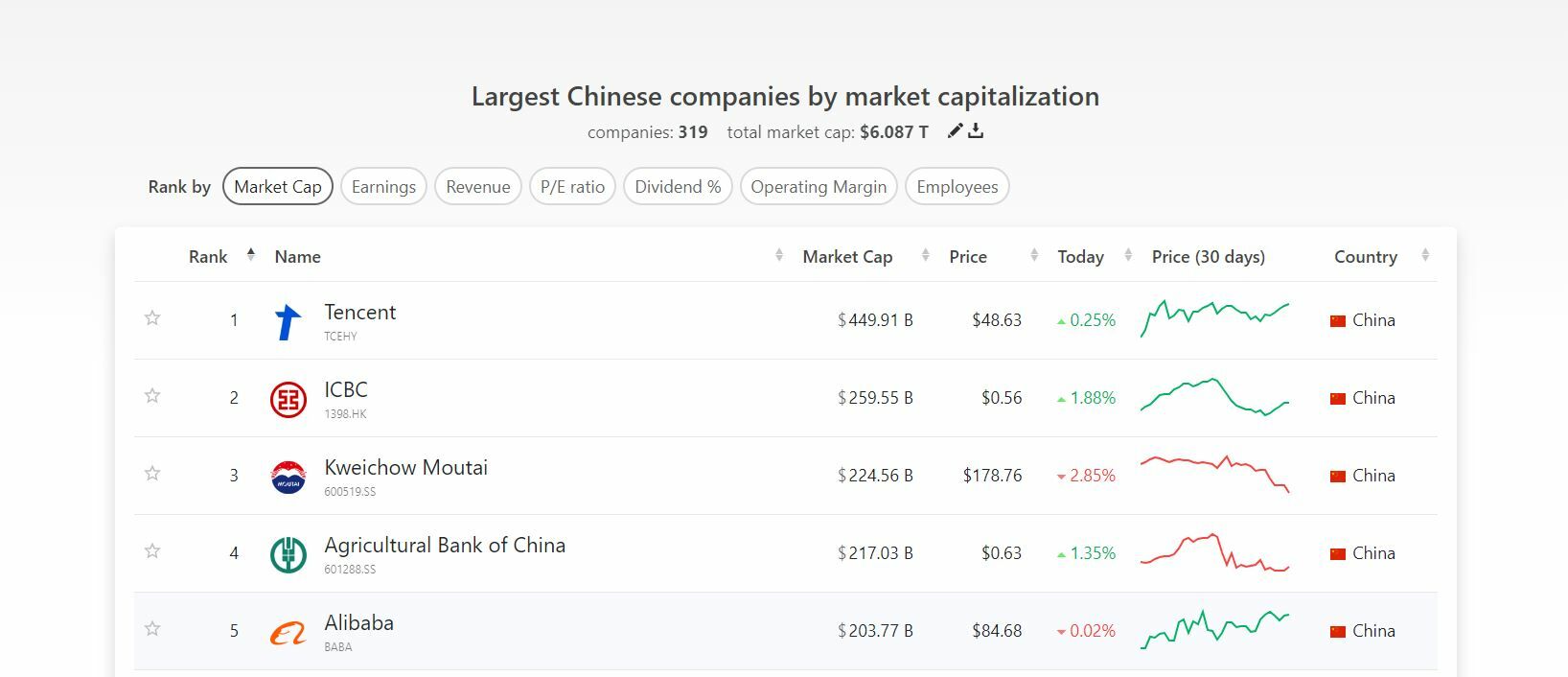

Además del crecimiento exponencial sin control que ha sucedido, por ejemplo en el caso de Evergrande, un gigante ruinoso, las empresas tecnológicas como Baidú, Tencent y, sobre todo Alibaba han sufrido-y sufren-una más que restrictiva regulación y control del partido comunista chino y el gobierno de Xi Jinping, que les ha llevado a recolocarse en el mercado y alejar a los inversores extranjeros.

Y esta situación ha tenido dos momentos significativos. el primero se produjo en octubre de 2024. Un fatídico día 24 en el que el fundador y entonces presidente de Alibaba, Jack Ma, arremetía contra el regulador financiero y las ventajas de la fintech, en pleno proceso de salida a bolsa de Ant Group, el brazo financiero del grupo. A partir de ahí Ma, cayó en desgracia, tuvo que suspender la OPV de Ant, considerada entonces como la mayor salida del mundo al mercado, y fue el inicio de su retirada de Alibaba y de las fuertes restricciones, no solo a la compañía a partir de entonces, sino al sector.

La segunda llegaba en 2021 cuando las autoridades chinas consideraron que los videojuegos eran un 'opio espiritual' y limitaron a tres horas a la semana su uso para cualquier ciudadano chino menor de 18 años.

De hecho el músculo financiero de estas empresas ha decrecido, con Tencent, la primera capitalizada con 448.800 millones de valor de mercado, y que solo ocupa el puesto 21 Global, entre Mastercard y Procter & Gamble. Esto en el mejor de los casos. Para encontrar a la cuarta, Alibaba, hay que descender hasta el puesto 59.

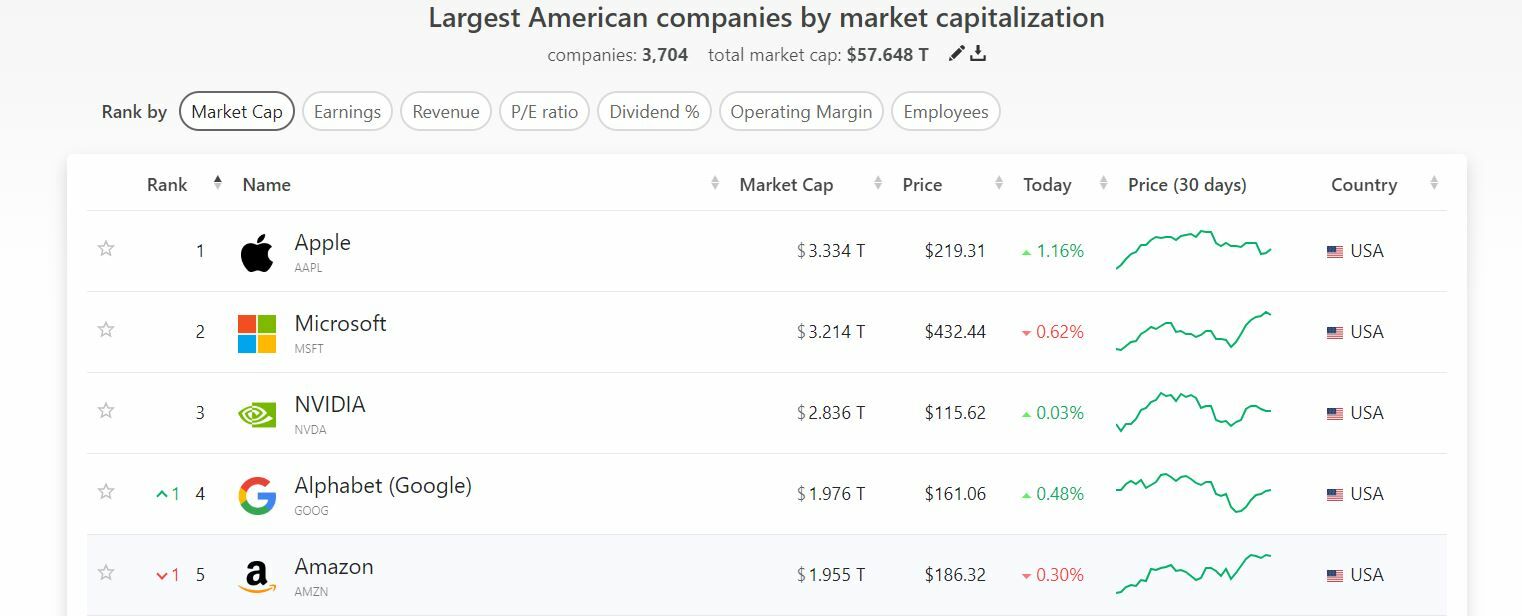

En el caso de EEUU y de su indicador clave, el S&P 500 la progresión geométrica de las grandes cotizadas, las tecnológicas han marcado la pauta en esa progresión alcista, especialmente en las 'Big Tech' que representan el 28% del indicador.

Su capitalización exponencial supera, en su cinco primeros puestos para Apple, Microsoft, NVIDIA, Alphabet-A y Amazon, los 13,4 billones de dólares de una capitalización de 57,6 billones.

En cuanto a las perspectivas, lo cierto es que la mayoría de los analistas se alejan en este momento del mercado chino por la situación de la economía. Desde Fidelity, Marty Dropkin, responsable de renta variable para Asia Pacífico, destaca que las perspectivas económicas de china siguen siendo inciertas.

Y señala que "refleja nuestra tesis de que el planteamiento gradual de las autoridades para normalizar la economía, en lugar de las soluciones contundentes por las que suelen apostar sus homólogas occidentales, tardará en reafirmarse".

Destaca que "el crecimiento va a ser más moderado en China de lo que estamos acostumbrados, pero las empresas de alta calidad encierran un importante atractivo a largo plazo. La asignación de capital también se está volviendo más sofisticada; así, cada vez más empresas devuelven capital a los accionistas, lo que resulta especialmente eficaz cuando las valoraciones están hundidas".

Ya en el caso de EEUU, desde Goldman Sachs prevé que el S&P 500, con el recorte de tipos de interés bajo el brazo, termine el año, prácticamente en los niveles récord en los que está, incluso algo por debajo: en los 5.600 puntos.

A seis meses vista, en marzo de 2025, los analistas del banco de inversión colocan los niveles del indicador en la cota de los 5.700 puntos. Y a un año vista, en septiembre de 2025 en los 6.000 puntos, por lo que su progresión podría acercarse al 7%.