Comportamiento de los sectores bursátiles en el ciclo económico

En todo ciclo económico que se preste existen hasta cuatro etapas diferenciadas: expansión, pico (auge), recesión y valle. En todo momento, se encuentran vinculadas a unas condiciones y circunstancias específicas del mercado en un tiempo determinado.

Durante los periodos de expansión y recesión económica, los factores macroeconómicos como el desempleo y el gasto de los consumidores se basan en estas condiciones subyacentes. De este modo, los líderes empresariales e inversores bursátiles deberán conocer las circunstancias del mercado, ya que no todas las acciones se ven afectadas del mismo modo ni generan los mismos rendimientos.

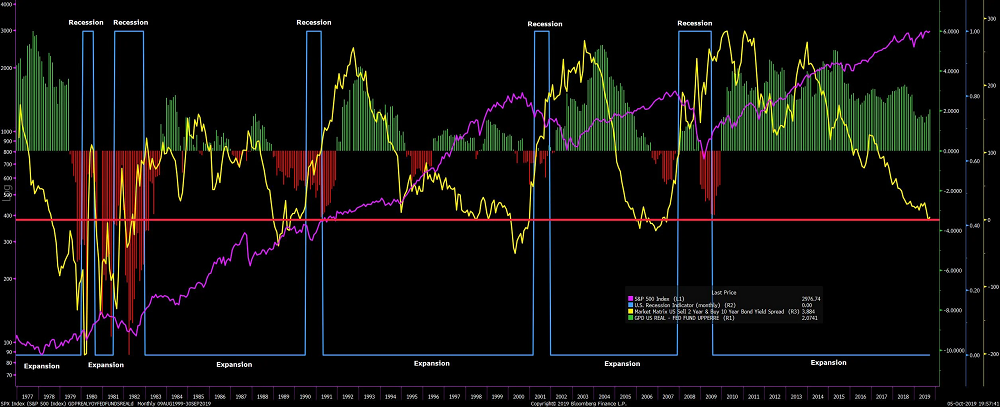

En el gráfico, la línea recta verde señaliza los ciclos económicos con sus dos fases (expansión y recesión) de acuerdo con los criterios del National Bureau of Economic Research (NBER). En el gráfico también se muestran el S&P 500 y los bonos a diez y dos años.

"Conocer en que punto nos encontramos del ciclo económico nos permitirá posicionarnos en los sectores fuertes de cada momento y alejarnos de los que tengan problemas", tal y cómo índica Javier Serres, director de formación de Estrategias de Inversión.

Los alumnos del Curso Practico de Estrategias de Inversión y Trading, aprenden a invertir conociendo el ciclo económico.

Sectores defensivos

Las acciones defensivas muestran una respuesta inferior a la media ante auges y caídas del ciclo económico más amplio. Aquí se posicionan empresas de gran tamaño, con enorme trayectoria y posiciones de mercado capaces de protegerlas de los impactos económicos negativos generados por las crisis. Empresas que siguen teniendo una elevada demanda y con gran poder en sus acciones pese a que la economía sufra.

Sectores cíclicos

Las cíclicas son acciones que muestran una gran correlación con el estado de la economía subyacente, es decir, son más sensibles. Aquí se incluyen los sectores cíclicos adelantados, con un subgrupo de acciones de consumo discrecional. Ofrecen productos que se desean en lugar de ser necesarios o requeridos.

En momentos de expansión económica, será posible anticipar un aumento en la demanda de bienes y servicios orientados al lujo o al ocio. No obstante, cuando la economía se estanca, la demanda de productos se reduce considerablemente.

En el caso de los sectores cíclicos tardíos, surgen empresas que producen bienes y servicios cuyas decisiones de consumo no son inmediatas, incluyendo el endeudamiento. Aquí se incluyen las inversiones bursátiles en empresas del sector del automovilismo.

Sectores tecnológicos

Las acciones tecnológicas son muy sensibles al pulso del mercado, ya que muchas de ellas llegan a depender de proyecciones de ganancias. De este modo, se vinculan con el éxito de un nuevo producto o servicio y a los sentimientos de los clientes, de tal modo que la incertidumbre económica llegaría a afectar a los niveles de confianza.

Cuando una economía se está expandiendo, las proyecciones de ganancias de las acciones tecnológicas tienden a mantenerse o mejorar, algo muy positivo para el precio de las acciones.

Los factores bursátiles se ven afectados en el ciclo económico

Hay factores bursátiles que ayudan a los inversores a identificar las próximas oportunidades comerciales. Hablamos de las sensibilidades de las tasas, pues si éstas aumentan el coste total del préstamo también lo hace y los niveles de gasto de los consumidores disminuyen, además de la inversión de capital de la empresa.

Si se vive una etapa de recesión, se espera que los bancos centrales bajen las tasas, mientras que en recuperación o expansión suban.

También es importante tener en cuenta el crecimiento. Estas acciones gozan de un gran potencial para aumentar su valor a un ritmo mayor que el promedio del mercado, algo común en las nuevas empresas tecnológicas. Son programas de crecimiento expansivo y pueden tener un desempeño inferior si las economías se contraen.

Curva de Tipos 10-2, Tipos de Interés Oficiales e índice S&P 500. Resumen: Spread entre el 10 y 2 años del Tesoro norteamericano, variación interanual del PIB real y el tipo de interés oficial real de la Reserva Federal e índice S&P 500 -series mensuales- (Fuente: Bloomberg y elaboración propia).

El valor de las acciones (se basan en las ganancias futuras proyectadas de una empresa) y los dividendos pagados a los inversores también influyen. Y es que a medida que los niveles de actividad económica fluctúan, también lo hacen los ingresos corporativos y la escala de pago de dividendos.

En resumen, los bonos obtendrán mejores resultados durante el ciclo de bajada de los tipos de interés, mientras que las acciones comenzarán a subir antes de que la economía tocase el máximo fondo posible. Los activos sensibles a la inflación (como las materias primas), lograrán buenos resultados en una fase avanzada de la recuperación. En este momento, la demanda y la inflación repuntarán y generarán buenos resultados hasta una considerable fase tardía de expansión.

Dicho esto, la mejor estrategia para conseguir resultados positivos a largo plazo se basa en construir una cartera bien diversificada. En otras palabras, apostar por diferentes tipos de activos ajustados a los objetivos financieros y el perfil de riesgo de cada usuario.

Llegar a comprender los ciclos económicos que se dan en el mercado puede ayudar a entender cuál es el mejor momento para comprar y dónde se debe hacer trading e invertir. Además, los ciclos han demostrado que tienden a surgir patrones que potencialmente pueden utilizarse a tu favor. Un método eficaz para que el inversor comprenda cada actuación en las fases del ciclo económico.

APRENDE A INVERTIR CON NUESTRO CURSO MÁS COMPLETO

Estrategias de Inversión ha desarrollado el curso practico de bolsa y trading que te enseña a invertir a corto, medio y largo plazo en bolsa.

Un programa para que los inversores tengan un metodo de inversión para toda la viday que les permita invertir según su nivel de riesgo .

Nuestros alumnos aprenden a invertir en cualquier espacio temporal y con todos los activos.

Solicite información sin compromiso en este enlace