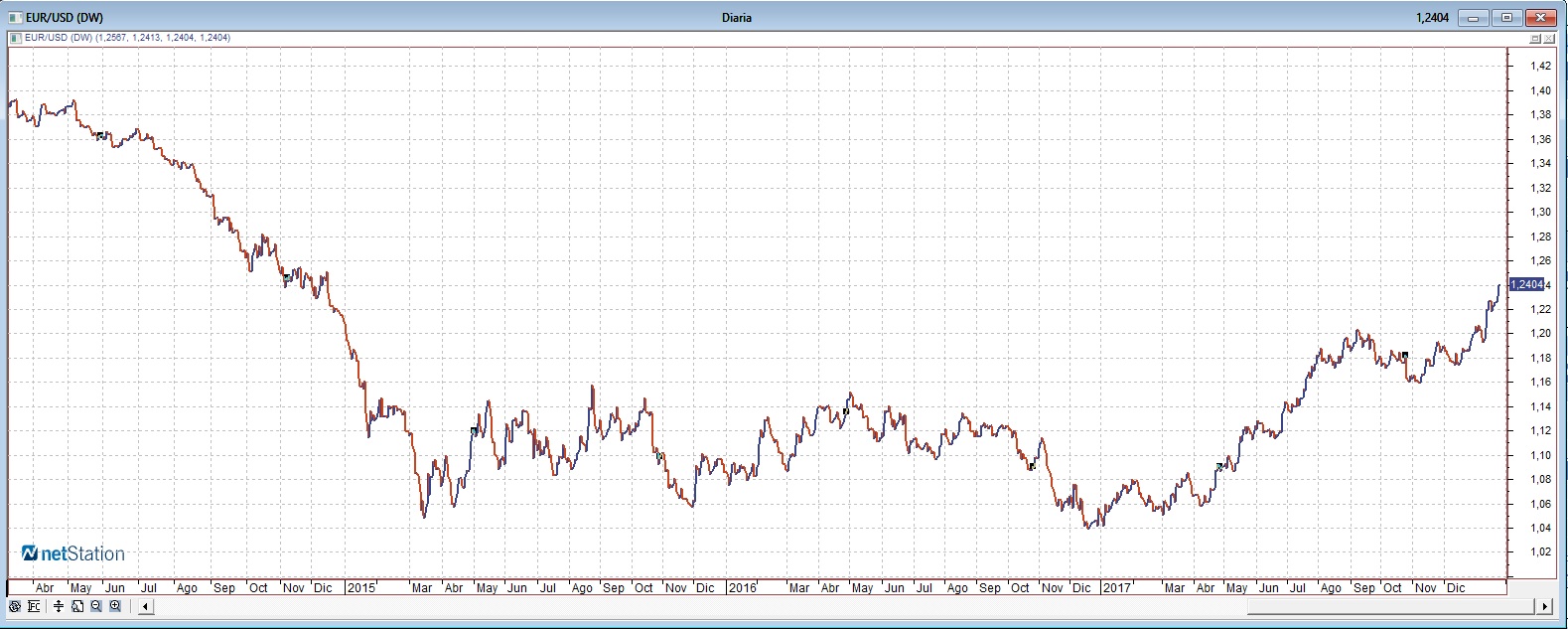

El mercado sigue muy pendiente de todo lo que tenga que decir el presidente del BCE, Mario Draghi, durante la primera rueda de prensa de la autoridad monetaria este año. La aparición del economista italiano se produce en un momento crítico, con el euro en máximos de tres años frente al dólar tras unos comentarios del secretario de estado estadounidense, Steve Mnuchin, en los que avisaba el miércoles de lo positivo que es para el comercio global un dólar débil. Implícitas en estas palabras que es positivo para las exportadoras americanas, no tanto para las europeas, cuya competitividad no hace nada más que caer.

El mercado descuenta que Mario Draghi no va a protagonizar hoy ningún tipo de declaración que lleve a pensar en que la institución está más dispuesta que antes a normalizar sus políticas monetarias: terminar antes de tiempo el QE o subir los tipos de interés antes de lo esperado por los expertos.

Y eso, precisamente, es lo que ha dejado claro el comunicado de hoy. La nota señala que “se mantienen sin cambios los tipos de interés en el 0% y la facilidad de depósito en el -0,40%”. Además, indica que “el consejo de gobierno espera que los tipos se mantengan en estos niveles por un largo periodo de tiempo y bien pasado el horizonte de compras netas de activos”.

En cuanto al QE la institución señala que “el nuevo ritmo de compras de activos de 30.000 millones de dólares está pensado para continuar hasta finales de septiembre de 2018, o más allá si es necesario y, en cualquier caso, hasta que el consejo de gobierno vea un ajuste sostenido de la inflación hacia el objetivo”.

Eso sí, indica que “si las previsiones se vuelven menos favorables o inconsistentes con ese ajuste al alza de los precios, el gobierno está dispuesto a incrementar las compras de activos en términos de tamaño y duración”.

Por otro lado, indican que el BCE seguirá reinvirtiendo el principal de los bonos que llegan a vencimiento durante un largo periodo después de que se finalicen las compras, o tanto tiempo como sea necesario, afirma. “Esto contribuirá tanto a mantener las condiciones favorables de liquidez”, indican.

“Tras nueve años de recuperación tiene todo el sentido que los bancos centrales comiencen a normalizar sus política monetarias”, explicaba recientemente Lucía Gutiérrez-Mellado, subdirectora de estrategia de JP Morgan Asset Management para España y Portugal.

“Volvemos a un escenario en el que todos los bancos centrales se mueven en la misma dirección, aunque a ritmos diferentes”, señala Gutiérrez-Mellado. Para la experta, no hay que esperar una subida de tipos en Europa antes del fin del QE, que se producirá en septiembre de este año.

No parece fácil, con todo, conjugar mantener la moneda en niveles que no generen peligro a las exportaciones, el QE, el crecimiento económico y todo esto en un periodo de normalización monetaria.

David Madden, estratega de mercados de CMC Markets, señala que “con la inflación por debajo del objetivo del 2%, en el 1,4%, y una economía que continua mostrando un nivel decente de actividad el BCE tendrá que caminar sobre la cuerda floja que implica el reto de comunicar una línea de tiempo creíble para la reducción de los estímulos y la política de tipos de interés, mientras intenta hacer subir la inflación al objetivo y todo esto aderezado con una moneda al alza.

Desde el inicio de 2017, el euro ha subido un 18% contra el dólar “y podría subir más dados los comentarios del secretario del tesoro americano Steven Mnuchin”, afirma Madden. La pasada semana el vicepresidente del BCE Vítor Constancio junto con el representante austriaco en la autoridad monetaria europea, Ewald Nowotn, manifestaron su preocupación por los movimientos que se están produciendo en el mercado de las divisas.