La fuerte subida de tipos de interés que llevaron a cabo los bancos centrales en 2022 y 2023 llevó a que el Euríbor comenzara a subir con fuerza y las hipotecas a tipos variable se encarecieran. El interés medio de las hipotecas a cierre de 2023 subió al 3,32% - casi un punto y medio más que el cierre del ejercicio anterior - y las estimaciones para este año hablan de relajación de la tasa pero a niveles del 2-3%. Con todo, esto apunta a que en 2024 se podrán conseguir hipotecas algo más baratas que las que se ofrecieron durante buena parte del año pasado. Tal y como decía Idealista, “las hipotecas a tipo fijo defienden su hegemonía frente al empuje de las hipotecas mixtas, especialmente las que se formalizan con un plazo fijo de 3 o 5 años”.

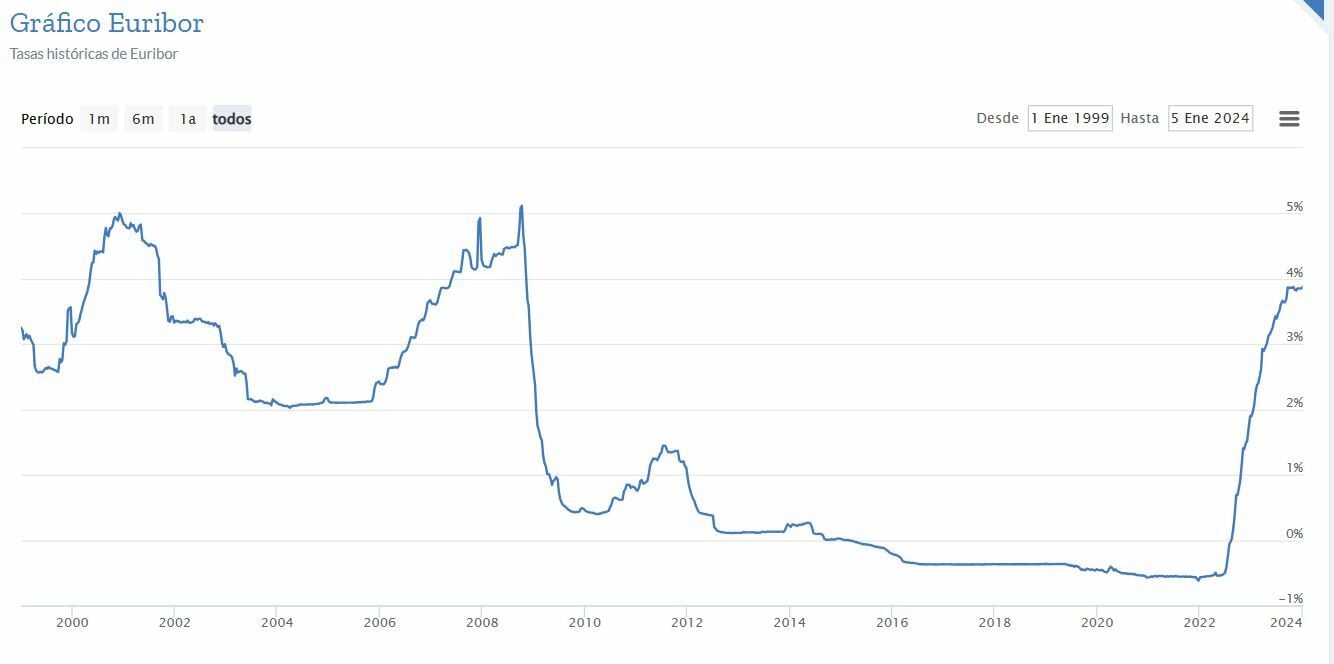

Evolución histórica del Euribor. Fuente: EuriborRates.EU

Entre las hipotecas a tipo fijo, la Hipoteca Fija de Banco Santander ofrece una TAE del 4,10% que, bonificado, queda en el 3,39%, algo que el cliente puede conseguir si domicilia la nómina, contrata el menos dos seguros y compra una vivienda con calificación energética B o superior, tal y como se desprende del comparador de hipotecas HelpMyCash.

La hipoteca a tipo mixto más competitiva es la Hipoteca Open Mixta de Openbank con una Tasa Interna Nominal los diez primeros años del 3,24% y a partir de ahí Euríbor + 1,05%. Una hipoteca que, si se bonifica con domiciliación de ingresos, seguro del hogar y seguro de vida, podría reducirse hasta un 2,74% los primeros diez años y Euríbor + 0,55% el resto.

Entre las mejores hipotecas a tipo variable, EVO Hipoteca inteligente ofrece Euríbor + 0,88% sin bonificar - que supondría una TAE del 4,81% - mientras que con los dos seguros - hogar y vida - más la domiciliación de la nómina el TAE se reduciría al 4,60% con un Euríbor + 0,48%.