Aunque creemos que es probable que muchas promesas electorales no se concreten, Estados Unidos puede no ser el socio comercial que busca el Reino Unido, ya que desde su toma de posesión, el presidente Trump ha cumplido con lo que prometió durante su campaña.

Si bien la volatilidad en la renta variable no se ha incrementado aún, la inflación está creciendo en EE.UU, la UE y el Reino Unido, lo que aumenta el riesgo a que los bancos centrales comentan errores de política monetaria.

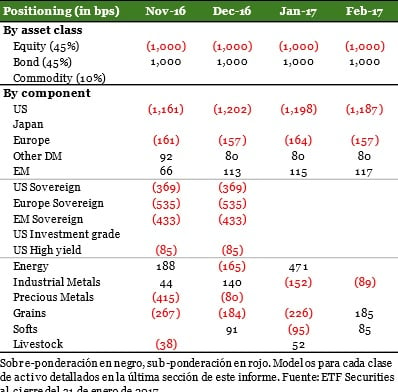

El posicionamiento en febrero

Aunque muy cerca de su banda inferior, el índice de volatilidad del mercado (VIX) sigue estando entre su media histórica y su extremo inferior, lo que sugiere una división táctica más equilibrada entre acciones y bonos. Por lo tanto, la cartera tiene asignado el 45% de su capital en acciones, un 45% en bonos y un 10% en materias primas, mientras que su índice estratégico tiene un 55% en acciones, un 35% en bonos y un 10% en materias primas.

Dentro de la renta variable, el modelo de valoración CAPE (Precios cíclicamente ajustados a beneficios) sugiere reducir la exposición a los mercados de EE.UU y cuatro países europeos y aumentarla con una sobre-ponderación en Canadá, Brasil, Rusia, India y Turquía. Entre los países europeos con subponderación figuran Francia, Italia, Dinamarca. Holanda también ha entrado en este último grupo, reemplazando a Suecia, debido a lo que vienen aumentando sus valoraciones en el corriente mes. La relación CAPE de EE.UU está en su nivel más alto desde diciembre de 2014, situándose un 47% por encima de su mediana de 10 años. Para el posicionamiento de enero, el CAPE de Francia también estaba en su nivel más alto desde 2007 antes de caer ligeramente este mes. Entre los países del otro extremo del espectro, Brasil y Rusia continúan mostrando los mayores diferenciales entre sus CAPE y sus respectivas medianas de 10 años, lo que sugiere que estos países siguen siendo infravalorados y justifican un aumento táctico de su exposición.

La siguiente tabla muestra cómo nuestras posiciones tácticas han cambiado durante los últimos tres meses en comparación con el índice estratégico y nuestras nuevas posiciones de febrero.

Para los meses de noviembre y diciembre de 2016, el modelo de bonos sugirió sub-ponderar la mayoría de las categorías de bonos con la excepción de los de grado de inversor estadounidense, ya que las expectativas de inflación y de tipos de interés en Estados Unidos y la UE, estaban en un momento decisivo. El mes pasado, el modelo sugirió regresar a las ponderaciones estratégicas de la cartera, ya que ambos intereses subían en tándem. Con los CDS (Credit Default Swap) de cada bono merodeando sus respectivas medias históricas, la cartera táctica mantiene también para febrero una posición neutral.

Para las materias primas, el modelo de contra-tendencia ha cambiado por completo la exposición a los granos y al sector agrícola: ha pasado de sub-ponderar en enero al trigo, la soja, el algodón y el café para para sobre-ponderar en febrero el maíz y el azúcar. Si bien el modelo sugirió para enero subponderar el cobre, el plomo y el sobre-ponderar el zinc, ahora sugiere la sub-ponderar el níquel y el estaño.

El modelo ha mantenido una posición neutral sobre los metales preciosos por segundo mes consecutivo y pasado de sobreponderado a neutral la posición sobre el sector energético.

Desempeño de la cartera

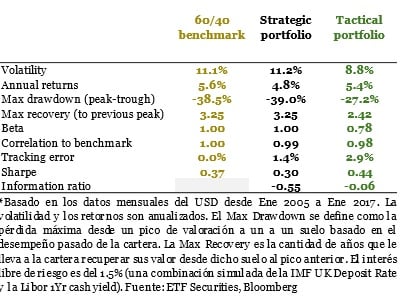

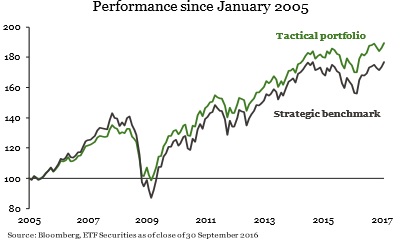

La cartera táctica sigue teniendo el nivel más bajo de volatilidad en comparación con una cartera tradicional balanceada 60/40 (bonos/acciones) y el índice estratégico. Esto mejora la relación Sharpe en una media del 35% a 0.44 en comparación al 0.37 de la cartera 60/40 y 0.30 de la del índice estratégico.

Con la excepción de la renta variable, el desempeño de cada clase de activo en la cartera táctica supera al de su contraparte de las carteras 60/40 y del índice estratégico. El componente táctico de bonos supera en una media del 0.6%, mientras que el componente táctico de las materias primas supera el 0.2%, lo que ilustra la eficiencia de nuestros modelos basados en fundamentos al momento de mejorar la relación riesgo/beneficio de dichas clases de activo en la cartera táctica.

Además, la cartera táctica ofrece una mayor protección contra el riesgo de pérdida de valor, pudiendo perder como mucho un -27.2% frente al -38.5% para el 60/40 y -39% para la cartera del índice estratégico.

Por último, la cartera táctica recupera más rápido su valoración máxima anterior (2,42 años frente a 3,25 años para ambos puntos de referencia).

Las metodologías aplicadas a cada cartera

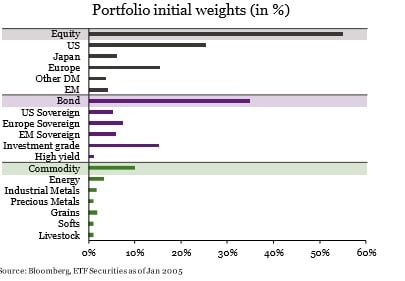

En la cartera táctica se aplica una estrategia de sólo-largo a través de 60 inversiones en tres clases de activo: materias primas (25), renta variable (28) y bonos (7). Las ponderaciones iniciales corresponden a las metodologías de ponderación de los siguientes índices:

Para las materias primas, el Bloomberg Commodity Index

Para la renta variable, el MSCI AC World Index

Para bonos, los Barclays Bond Indices

En la cartera de estratégica el 55% corresponde a renta variable, el 35% a renta fija y el 10% a materias primas. Estos niveles son reajustados cada mes a través de los índices mencionados.