Ahora que hemos conocido dos noticias positivas sobre dos posibles vacunas contra el Covid -19, el mercado descuenta que ya hay fecha de fin para la pandemia. ¿Cuáles son sus previsiones?¿Son tan optimistas para la renta variable global en próximos meses?

Nuestra visión ha cambiado algo en comparación con los meses previos porque ahora vemos más clara una recuperación global continua hasta bien entrado en 2021. Esto empujará al alza a las acciones y será liderado por EEUU. En una estrategia de RV global, EEUU ocupa un 60% de la cartera, como mínimo. Es por ello que en los próximos meses somos positivos para la renta variable norteamericana, positivos para la curva de rendimiento estadounidense y, a nivel divisas, creemos que será positivo sobre todo para el renmimbi más que para el dólar y el euro.

Pero globalmente estamos embancándonos en una expansión económica global por muchos años que será liderada por la tecnología. Vamos hacia una desglobalización con dos países que liderarán: EEUU y China. ES importante mirar cómo evoluciona la tecnología. En EEUU la recuperación tendrá forma de raíz cuadrada, habrá fase continúa de crecimiento aunque no tan empinada como hasta ahora. Además, si hace años se hablaba de los BRICS, emergentes con mucho crecimiento, ahora vemos que el país que claramente está más despejado es China.

Si miramos a los riesgos que hasta ahora nos hacían ser más cautos, las elecciones en EEUU, estímulo fiscal importante en EEUU y Europa, Brexit….son riesgos que poco a poco están desapareciendo y a medida que se quita la niebla, los activos de riesgo tendrán un desempeño sólido. El gobierno chino es el que ha tenido la mayor acción contundente contra el virus y esto será positivo para el resto de economías mundiales.

Nosotros vemos una trayectoria positiva para la renta variable impulsada por la tecnología y claramente Estados Unidos pero también países como Japón, Europa y ciertos países de Asia que se beneficiarán de la fuerza que Cina quiere exportar.

Si por algo ha destacado este año ha sido por el incremento de volatilidad que hemos visto en muchos mercados, especialmente los de renta variable.

¿Creen que esta variable seguirá creciendo?

Las correlaciones han importado más que la volatilidad en sí. Cuando la OMS declaró el Covid-19 19 como una pandemia vimos un incremento de volatilidad muy elevado y hubo una carrera hacia la liquidez y activos seguros. Pero hemos visto que las empresas de mayor volatilidad lo hicieron mejor que aquellas consideradas más defensivas. También vimos temas de correlación con China o Taiwán que tuvieron mejor capacidad para frenar la recuperación del virus. Este año ha sido peculiar a nivel sector. En las últimas semanas Pfizer y Moderna ha anunciado buenos resultados con la vacuna y esto ha sido gran alivio para el mercado. Estamos viendo cierta rotación con mayor interés en el value, España es un buen caso porque ha rebotado con mucha fuerza. Esto no cambia que estamos en un contexto de mayor volatilidad, es importante que la vacuna sea aprobada, que esté lista para su distribución….la volatilidad seguirá siendo mayor en 6 meses pero bajará cuando todo esté todo resuelto.

En Eurizon cuentan con el Eurizon Equity World Smart Volatility que es un fondo cuantitativo de renta variable global que destaca positivamente en contexto de volatilidad media – alta. ¿En qué consiste?

Estamos en un entorno de tipos bajos y rendimientos muy bajos. Esto hace necesario que los inversores conservadores o moderados incrementen la exposición a renta variable porque la renta fija, que durante décadas ha aportado mucho valor, está en una situación muy compleja por las políticas expansivas de los bancos centrales. Pero está claro que muchos inversores no quieren asumir todo el riesgo o la volatilidad que implica tener renta variable global. Por eso, una alternativa es un enfoque de volatilidad inteligente. En los últimos años, ha habido mucho interés, por parte de los inversores institucionales, en la inversión factorial que intenta optimizar la exposición de los mercados enfocándose a ciertos factores.

En los últimos años hubo mucho interés porque permite tener exposición a renta variable con menos riesgo. Permite tener rentabilidades ajustadas a riesgo más eficientes que las inversiones tradicionales. En un contexto como el actual en el que los mercados de renta variable están cerca de sus máximos históricos, lo más probable es que la volatilidad aumente por lo tanto este enfoque puede ser útil para un inversor que quiera renta variable pero no asumir toda la volatilidad de este activo.

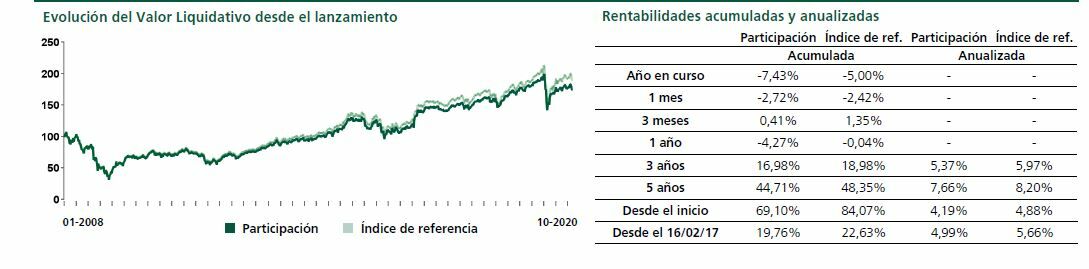

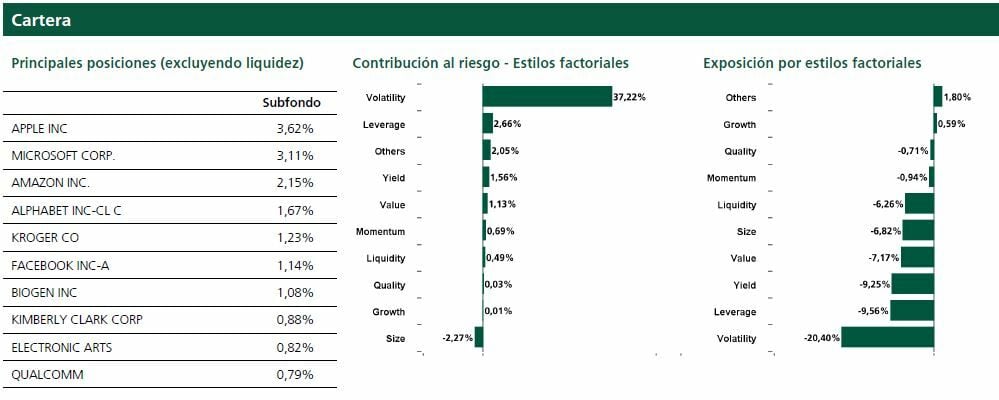

Estas estrategias lo hicieron muy bien en 2018 y el fondo consigue sacar un 4% al MSCI World. Si miras la estrategia de cerca hay que distinguir enfoque de baja volatilidad con uno de volatilidad inteligente. No tratamos de minimizar al máximo la volatilidad de la cartera sino que queremos reducirla de forma empírica para intentar que los principales factores de riesgo afecten lo menos posible a la cartera.

Seleccionan empresas dentro de sectores y países que están menos correlacionados entre sí y son menos volátiles. ¿Dónde los están encontrando en estos momentos?

Partimos de un índice como el MSCI World, que es la renta variable global de países desarrollados, y miramos la volatilidad de cada uno de los componentes del índice a 2 años y le damos más importancia a la volatilidad de los últimos 3 meses. Ahora, si miramos los países donde vemos menos volatilidad, Singapur, Hong Kong, Dinamarca, Países Bajos o EEUU son los menos volátiles mientras que España o Bélgica tienen una volatilidad mayor. A nivel sector, energía e inmobiliaria tienen mayor volatilidad mientras que servicios públicos, sector sanitario o salud tienen menor volatilidad. El objetivo es invertir siempre en los títulos donde hay menos volatilidad siempre optimizando y aislando de otros factores. Cada mes se ajusta la cartera.

¿Cuáles son los resultados que ha obtenido esta estrategia?¿Tienen alguna previsión al respecto?

No hay rentabilidad objetivo porque buscamos obtener rentabilidad lo más parecida al MSCI World con menor volatilidad. No hay un objetivo más allá de rentabilidad ajustada e incluso más atractiva asumiendo un riesgo menor. Si miramos de aquí a doce meses seguimos convencidos de que es una propuesta de valor con mucho sentido. Aunque a corto plazo puede haber vientos en contra también hemos visto una rotación hacia valor y España s e puede ver beneficiado y esto puede provocar cierta volatilidad que haga que rotemos la cartera para seguir beneficiándonos de esto. Donde más valor vemos es empresas de crecimiento – calidad.