– Comenzamos hablando del IBEX 35, el índice de referencia de la cartera que tiene ustedes. Está en torno a los 9.500 puntos, con la incertidumbre que aparece en los mercados. ¿Qué prevén para el selectivo español de aquí a final de año?

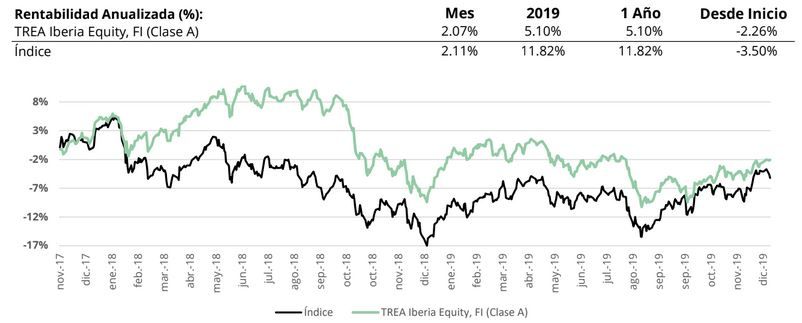

A nosotros no nos gusta hablar del Ibex 35. Es difícil preverlo. Un poco lo que estamos viendo es que el año 2020 ha entrado con la misma inercia con la que estuvimos todo el 2019.

Estamos viendo muchísimas emisiones en renta fija. Este mes de enero está siendo récord en nivel de emisiones tanto de gobiernos, corporativos y financieros. Las rentabilidades están bajando, por lo que el inversor está buscando rentabilidades más allá de la renta fija, yéndose a ciertos sectores de la renta variable. Esos sectores son, sobre todo, el sector de las eléctricas. Tiró muy fuerte el año pasado y sigue muy fuerte ese año, tanto en España como en Portugal. Lo que se llama ahora bond proxy, lo más parecido a un bono de renta fija. Compañías con ingresos recurrentes, estables y con buena rentabilidad por dividendo. Es ahí hacia donde está yendo el grueso de los inversores.

Lo que estamos viendo en el mercado español, más allá del Ibex 35, es una gran dicotomía. Sectores o valores que lo están haciendo muy bien y sectores o valores olvidados que, a pasar de que están presentan buenos resultados y tiene balances sólidos, cada vez caen más. La dicotomía viene también por un tema de flujos. El tema de los ETFs está pensando muchísimo. Lo que vemos es un flujo de salida, a nivel global, de renta variable, y gran parte de esos flujos está entrando en ETFs. Está entrando en valores que pesan en los índices. Se da la paradoja de que si eres un valor lo haces bien pero no estás en ningún índice no existes. Eso es un poco lo que estamos viendo en el mercado español.

– Al final es un poco también caldo de cultivo para los gestores activos. Sirve para encontrar mejores oportunidades ¿no?

Lo llevamos viendo desde finales de 2018 y en este 2020 sigue esa inercia. Creo que nuestro trabajo como gestores activos consiste en buscar las ideas con cuentas de resultados buenas y balances sólidos y conocer muy bien el equipo gestor. Sé que ahora no están muy de moda empresas que tengan caja o que tengan más o deuda se mira más bien poco con los tipos de interés tan bajos. Nosotros seguimos con esa filosofía.

– ¿Qué le piden a una compañía a la hora incorporarla en cartera?

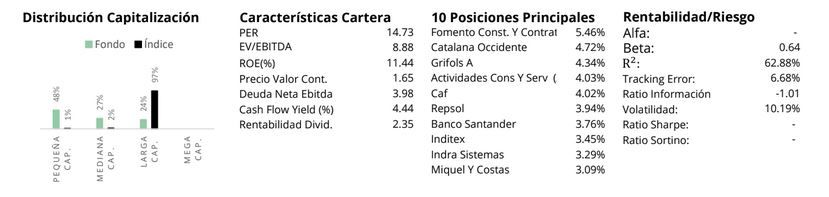

Primero que estén cotizando a ratios baratos. El caldo de cultivo desde hace un año y medio son este tipo de empresas que están fuera de los índices, que los siguen haciendo muy bien y que sus ratios se van degradando cada vez más. Y no ha cambiado nada la empresa ni su entorno. Las empresas siguen sacando buenos resultados, las operativas son buenas, hablas con los gestores y nos dicen que las cosas van bien, y los balances están bastante saneados. De cara a futuro, para poder crear valor al partícipe del fondo, buscamos empresas que tengan potencial. Ahora mismo encontramos más potencial fuera de los índices.

– Dentro de compañías industriales y de small caps, por ejemplo, que son los dos sectores más representados dentro del TREA Iberia Equity?

Tenemos una posición bastante relevante, de hecho es la primera, en FCC. Es un ejemplo de compañía que ha dado un vuelco a nivel operativo y sobre todo de balance en los últimos años. Desde que entró Slim en 2014 la compañía lo está haciendo francamente bien. Este último mes ha conseguido contratos por 1.100 millones en la parte de construcción, que es el 50% de la cartera de pedidos. La gente la sigue asociando FCC a construcción, pero 80% del beneficio bruto operativo es de gestión de agua y de residuos urbanos. Es una concesionaria, básicamente. Recuperó el año pasado el dividendo y ha asegurado que va a ser recurrente.

Otro de los valores que tenemos en cartera es Catalana Occidente. Es otro valor que el año pasado no lo hizo bien, en contraste con el sector asegurador europeo. Es bastante sólida a la hora de presentar resultados. Es una compañía, vuelvo a insistir, olvidada al no estar en ningún índice.

Otra compañía en la que también tenemos posición es CAF. Está presentando unos resultados y, sobre todo, una cartera de pedidos muy interesantes.

– También tienen exposición a grandes blue chips del mercado. Tienen a Repsol, Santander e Inditex. ¿Cuál es la valoración que hace? ¿Santander y Repsol pueden recuperar tras haber estado tan denostadas en bolsa en los últimos meses?

Esa es un poco la idea. En el caso de Repsol es verdad que los márgenes de refino vienen a la baja. El caso de Irán también le ha pesado y este año cae un 9%. Otras petroleras a nivel europeo pueden comenzar a recortar dividendo. Pero nosotros creemos que no es el caso de Repsol. La idea de inversión es que, a estos ratios, a Repsol le vemos potencial. Creemos que no va a reducir ni cancelar el dividendo.

En el caso de Banco Santander, los resultados presentados fueron razonablemente buenos. Está en un sector bastante demonizado como es el bancario. Santander es una compañía diversificada geográficamente, sobre todo con gran peso en Brasil, que está funcionando bastante bien. Se puede ver beneficiada en el corto plazo.

– ¿Tienen algún banco español más en cartera?

Tenemos algo de Liberbank. No está en el índice y además pertenece a un sector demonizado, es decir, está doblemente castigada. Ahí sí le vemos bastante potencial. Todo el ruido que hubo en el proceso de fusión con Unicaja el año pasado le machacó bastante la cotización. Nos gusta la compañía, está muy bien capitalizada. Están haciendo los deberes también a nivel de balance. Además, tiene un programa de recompra de acciones por un 2% del capital, que le da bastante sostén también al valor. Eso es una variable también a tener en cuenta.

Nos gustan las compañías que aprovechan estos momentos para hacer recompra de acciones. Me da bastante envidia, aunque a veces se pasan un poco de rosca, las compañías de EEUU, que aprovechan niveles y caja para hacer una recompra de acciones. No olvidemos que también son una manera de remunerar al accionista.

– Aquí en Europa, y en España concretamente, no somos muy dados a la recompra de acciones.

Hay un poco de fobia. No lo acabo de entender y más en los momentos actuales. Hay empresas que van bien y no lo refleja la cotización. Hay empresas que no se lo pueden permitir pero hay otras con caja que se lo pueden permitir y es otra manera de remunerar al accionista.

– El TREA Iberia Equity es un fondo ibérico, invierte tanto en España como en Portugal. ¿Qué ven en el país vecino?

Tenemos en Portugal alrededor del 8% o 9%, una posición bastante concentrada en algunos valores. Estamos en Altri, el Ence portugués pero en la parte de energía, porque creemos que el precio de la celulosa ha tocado suelo. Ha bajado con mucha fuerza y lo que empezamos a ver es cierta recuperación del precio de la celulosa en China y estabilización en Europa. Esa es, muy resumida, la tesis de inversión.

Tenemos posición en EDP, una eléctrica hasta cierto punto comparable a Iberdrola. Lo que vemos es que se ha quedado algo rezagada. Lo hizo muy bien el año pasado, subió un 25%. Este año está subiendo un 12% y creemos que todavía le queda potencial de subida.

Tenemos posición en Nos, una operadora de telecomunicaciones. Y en Semapa, que es el conglomerado al que pertenece Navigator, un Iberpapel portugués, y que tiene un componente interesante en la parte de cemento y una muy buena rentabilidad por dividendo. Tenemos posiciones muy concentradas.

– Ahora que ha vuelto un poco la volatilidad a los mercados, ¿Cuál es la rotación de posiciones que han tenido en los últimos meses en la cartera?

Rotación no ha habido mucha. Por la filosofía de gestión, no es tanto como sentarse y esperar, pero parecido. Si vemos que una compañía tiene potencial y no se ve reflejado en el mercado, y nada cambia, somos de esperar e incluso de incrementar posiciones. Hemos deshecho posiciones últimamente en algunas compañías que lo han hecho muy bien. Por ejemplo la empresa portuguesa Corticeira, ahí hemos deshecho posiciones. Hemos entrado en otras ideas que se han quedado rezagadas, como Telefonica. En niveles de 6 euros no teníamos nada de posición y hemos entrado en el valor.

El gran problema de las telecos que hay ahora mismo frente a las eléctricas es si los dividendos que pagan estas compañías son sostenibles y si generan suficiente caja para pagarlos. Esas son las dudas. También las inversiones que tienen que hacer de cara al 5G. En el caso de Telefónica vemos que 6 euros es un buen nivel de entrada.