La manifestación comenzó siendo pacífica, pero se ha ido calentando a medida que pasaba el tiempo y finalmente ha habido enfrentamientos entre los antidistubios que han disparado gases lacrimógenos y los manifestantes que han lanzado botellas.

Algunas empresas cerraron y los trabajadores se fueron a la huelga, una rareza en Hong Kong, para apoyar la protesta.

Todo ello, se ha sumado a una situación de dudas para los mercados, donde continúan las dudas sobre las negociaciones comerciales entre EEUU y China, después de que Trump amenazase ayer con mayores aranceles a China si no hay progreso en el G20.

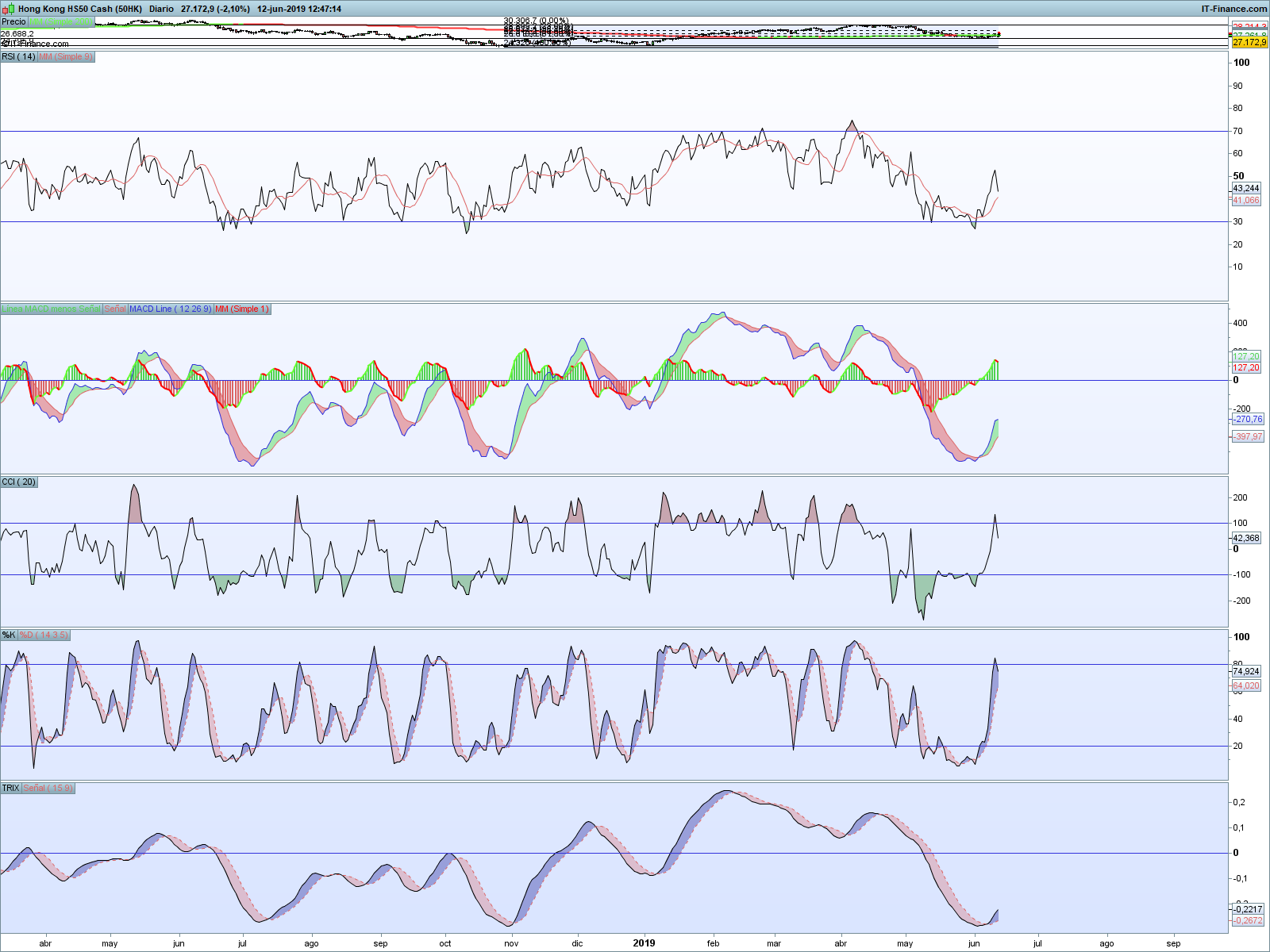

En este contexto, el índice de Hong Kong ha generado una vela envolvente bajista al cierre de la sesión que envuelve las últimas dos sesiones anteriores.

El Hang Seng comenzó la escalada que tuvieron los mercados mundiales a principios de año, hasta generar un triple techo en los 30.606 puntos, entre abril y comienzos de mayo. Desde entonces ha sufrido una fuerte caída que ha llevado al índice a corregir el 61,8% de Fibonacci de toda la subida anterior.

En el día de hoy, la cotización ha vuelto a cerrar por debajo de la media de 200 periodos.

Los indicadores técnicos en gráfico diario nos muestran:

- El MACD está alcista, pero el histograma ha comenzado a decrecer.

- El RSI cambiar a pendiente negativa, pero aún sigue por encima de su media.

- El CCI ha salido de la zona de sobrecompra.

- El Estocástico sigue estando alcista, aun no ha dado un cruce bajista.

- El TRIX dio un cruce alcista el pasado 6 de junio.

En este contexto, marcamos dos posibles escenarios para swing trading:

El primer escenario sería con sesgo bajista si continúan las protestas y los cierres de las empresas para apoyarlas, un cierre diario por debajo de los 26.610 puntos, confirmaría una pérdida del 61,8% de Fibonacci y aumentaría las probabilidades de mayor presión bajista, el objetivo de caída podría estar en los 25.500. En ese caso, el stop de pérdidas podría fijarse por encima de los 28022 puntos (38,2% de Fibo de toda la subida anterior).

El segundo escenario, sería que se calmaran los ánimos de las manifestaciones y de la guerra comercial y, por lo tanto, que continúe el rebote que comenzó en el 61,8% de Fibonacci, de superar a precios de cierre diario los 28.022,1 puntos, podría volver a buscar los máximos anuales de los 30.306. En ese caso, el stop podría marcarse por debajo de los 26.680 puntos.

¿Cómo podría hacer este tipo de operaciones con CFD? Ejemplo de operativa

En el caso de la operativa con CFDs en el Hang Seng (Hong Kong HS50), el contrato mínimo es de 10 HK por punto (1,13 euros al cambio de hoy).

En el caso de entrar en el primer escenario y se decidiese entrar bajista a un precio de 26680 con un contrato mini de 10 HK por punto, el valor nominal de la operación serían 266.800 HK (30148,4 euros, cada 10 HK hoy se cambia por 1,13 euros), por lo que la garantía solicitada (o fianza) para abrir la posición serían 3.014,84 € (30148,4 € * 10% = 3.014,84 €).

En este caso, aunque se decidiera poner stop de pérdidas, por ejemplo, de 200 puntos, las garantías seguirían siendo las mismas 3.014,84 €, por lo que el apalancamiento en este caso sería de 10 veces.

En el caso de que se optara por el segundo escenario y se decidiese entrar alcista a un precio de 28.025 puntos con 1 contrato (ganancia o pérdida por cada punto que se mueva el par de 10 HK o 1,13 euros), el valor nominal de la operación serían 280250 HK o 31.668,25 euros, por lo que la garantía solicitada (o fianza) para abrir la posición serían 3.166,825 € (31.668,25 € * 10% = 3.166,825 €).

En este caso, aunque se decidiera poner stop de pérdidas imaginemos en 200 puntos, las garantías seguirían siendo las mismas 3.166,825 €, por lo que el apalancamiento en este caso sería de 10 veces.

¿Cómo podría hacer este tipo de operaciones con Opciones Barrera? Ejemplo de operativa

Si planteamos la misma operativa con opciones barrera en el Hang Seng el tamaño mínimo del contrato sería: 1 HK por punto (0,113 euros), equivalente a 0,1 contratos de CFD. (Este ejemplo en ningún caso deber ser considerado como una recomendación de compra o venta, ya que no es el objetivo).

En el caso de que se optara por el primer escenario y se decidiese entrar bajista (compra de opción barrera PUT) a un precio de 26680 con 10 contratos para hacer el mismo ejemplo que con CFD y que el valor del punto sea de 10 HK por punto (ganancia o pérdida por cada punto que se mueva el índice de 1,13 euros), poniendo el nivel de salida o Knock Out en 200 puntos, la garantía (prima) solicitada serían 2000 HK, que al cambio en euros serían 226 euros.

En este caso, cómo la prima depositada es de 226 euros (en caso de cerrar la posición con beneficio se devuelve la prima), el apalancamiento en este caso sería de 99,45 veces. (266.800 HK o 30.148,57 EUR / 226 € = 133,40 veces).

En el caso de que se decidiese entrar alcista (compra de una opción barrera CALL) a un precio de 28.025 con el contrato de 10 HK por punto (ganancia o pérdida por cada punto que se mueva el par de 1,13 euros a la cotización actual), poniendo el nivel de salida o Knock out en la distancia que son 200 puntos, la garantía solicitada serían 2000 HK, que al cambio en euros serían 226 euros

En este caso, cómo la prima depositada es de 226 euros (en caso de cerrar la posición con beneficio se devuelve la prima), el apalancamiento en este caso sería de 99,45 veces. (280250 HK o 31668,25 € / 226 € = 140,12 veces).

De esta manera, en las opciones barrera, un inversor puede controlar el apalancamiento en base a donde ponga su stop garantizado o Knock Out. De esta forma, puede aumentar el apalancamiento por encima de la operativa en CFD, asumiendo el mismo nivel de riesgo en euros.