La transformación energética global tiene sentido económico. Los costes adicionales de la transición energética integral a largo plazo ascenderían a 1.700 millones de dólares anuales en 2050. Sin embargo, el ahorro de costes por la reducción de la contaminación del aire, una mejor salud y un menor daño ambiental superarían con creces estos costos. El caso REmap (renewable energy roadmaps - consultor) sugiere que los ahorros en estas tres áreas solo promediarían 6.000 millones de dólares anuales para 2050. Además, la transición energética mejoraría significativamente la huella socioeconómica global del sistema energético, mejorando el bienestar global, el PIB y empleo. La ganancia acumulada a través del aumento del PIB desde 2018 hasta 2050 ascendería a USD 52 billones.

La transformación energética global tiene sentido económico. Los costes adicionales de la transición energética integral a largo plazo ascenderían a 1.700 millones de dólares anuales en 2050. Sin embargo, el ahorro de costes por la reducción de la contaminación del aire, una mejor salud y un menor daño ambiental superarían con creces estos costos. El caso REmap (renewable energy roadmaps - consultor) sugiere que los ahorros en estas tres áreas solo promediarían 6.000 millones de dólares anuales para 2050. Además, la transición energética mejoraría significativamente la huella socioeconómica global del sistema energético, mejorando el bienestar global, el PIB y empleo. La ganancia acumulada a través del aumento del PIB desde 2018 hasta 2050 ascendería a USD 52 billones.

Por otra parte, la inversión necesaria entre 2015 y 2050 necesitaría aumentar en cerca del 30%, de 93 billones de dólares (trillones americanos) a unos 120 billones para permitir la transición energética.

Además, la transición a energías limpias crearía más puestos de trabajo en el sector energía que aquellos que se perderían en la industria del combustible fósil, creando unos 19 millones de nuevos trabajos vs la pérdida de 7,4 millones perdidos de ahora a 2050.

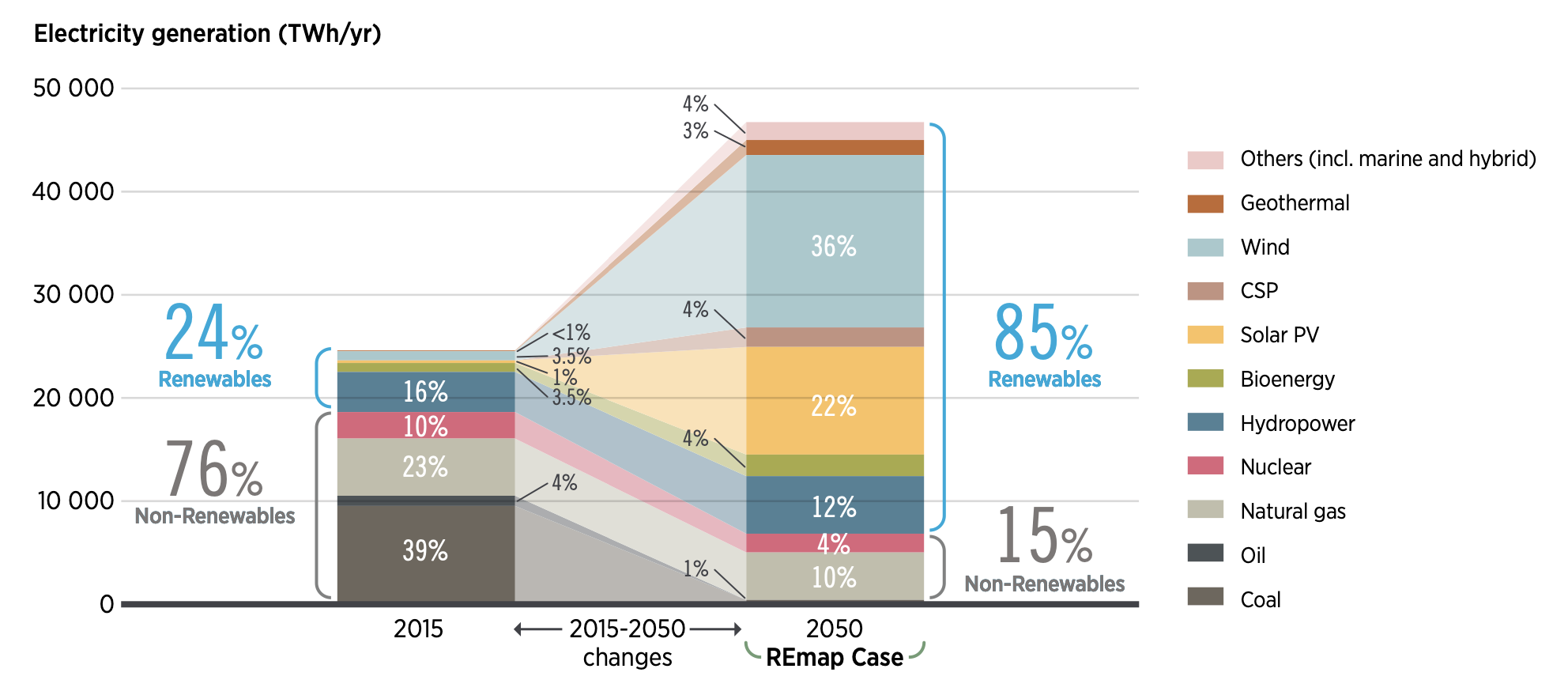

La creciente importancia de la energía solar y eólica en el sector energético es cada vez mayor, entre un 36% y un 25% respectivamente, cuando hoy por hoy es casi insignificante. De acuerdo a cálculos de REmapm para el año 2050 el 85% de la energía generada será renovable, perdiendo terreno de manera abrupta la no-renovable. Para la generación de energía utilizando renovables, la inversión estimada sería de 8.000 millones entre 2015 a 2050.

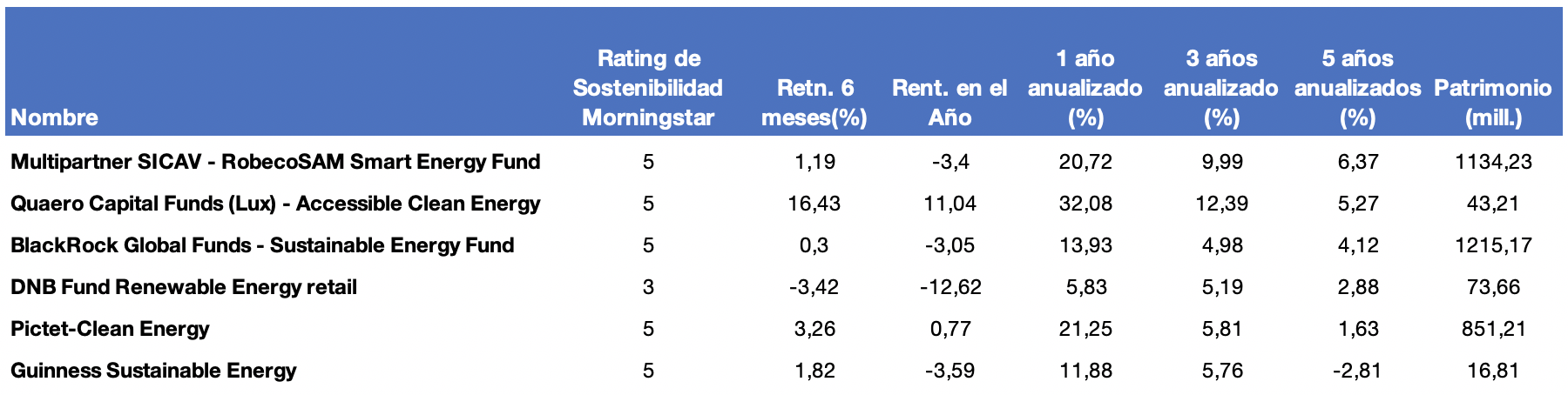

Claramente hay inversores que quieren aprovechar la posibilidad de invertir en fondos con exposición a un sector responsable y de crecimiento futuro.Para ello, de los 18 fondos disponibles para su venta en España que invierten en el sector energético, incluyendo aquellos que invierten en energías limpias que son 6 fondos, que por cierto son los que mejor desempeño han mostrado históricamente. Dentro de energía alternativa se han seleccionado aquellos que muestran consistencia en su desempeño tanto en el corto como en el largo plazo, con un equipo gestor de probada experiencia, con una atractiva combinación de riesgo/rendimiento, y con un ratio de Sharpe superior a la media. Es de destacar que en cuanto a criterios de rentabilidad destacan los fondos con un sesgo a energías limpias:

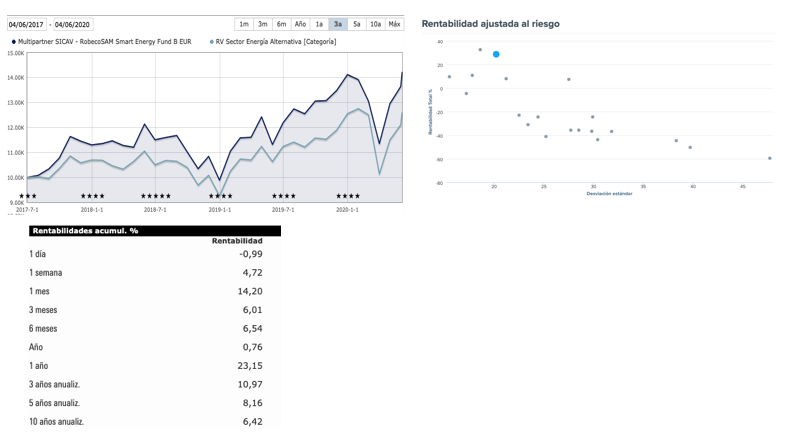

Robeco SAM Smart Energy Fund: de los 3 fondos seleccionados, el gestor de esta estrategia, Thiemo Lang, es el de mayor trayectoria, con una antigüedad en el sector de casi 22 años y de gestionando fondos desde 2005, y este fondo desde 2007. Su proceso es sólido y consistente en el tiempo, lo que le otorga el rating bronce de Morningstar y de 4 estrellas al fondo. Se trata de un fondo sin restricciones, con un sesgo a crecimiento y exposición a energía alternativa. El universo de inversión lo dividen en tendencias, entre las que están: energía renovable, eficiencia energética, distribución y gestión de la energía. Busca empresas cuya valoración y solidez financiera sea óptima, con potencial de crecimiento apoyado en un liderazgo tecnológico. Aunque en el muy corto plazo, el fondo se ha visto afectado por la volatilidad del mercado, pasando de las primeras posiciones por rentabilidad a un tercer cuartil, aunque por desviación estándar y máxima caída se mantiene en la mejor posición (1 de 21 fondos comparables). Cabe comentar que a 1, 3 y 5 años su lugar es de 3 de 20, 2 de 21 y 1 de 21 fondos respectivamente en cuanto a rentabilidad.

En cuanto a la exposición geográfica, destacar que el 52% de la cartera está en EE.UU., un 11% en Zona Euro, 10% en Japón, 7% en Canadá y el resto en Reino Unido, Asia Desarrollada y Emergente. El nivel de liquidez al cierre de abril era menor al 2% y el resto en 56 posiciones que componían la cartera. En la composición sectorial destaca el fuerte peso en tecnología 66%, seguido de industria con 18% y servicios públicos con un 16%. El patrimonio del fondo es cercano a los 1.200 millones de euros.

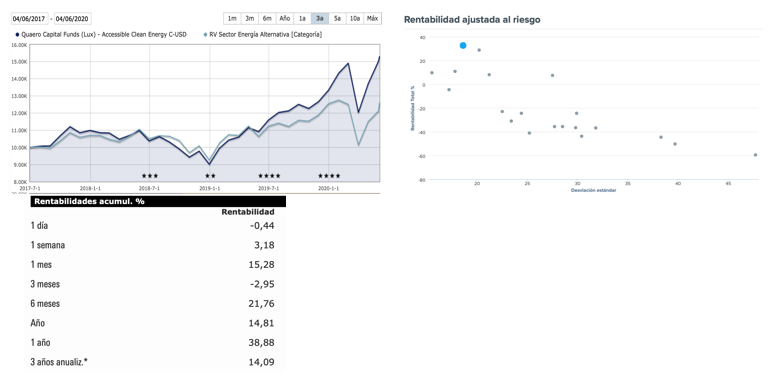

Quaero Capital Accessible Clean Energy: de los 3 fondos seleccionados, es el fondo con menor patrimonio, cerca de los 50 millones de dólares debido a que únicamente cuenta con dos años y medio desde su creación y desde entonces lo gestiona Martina Turner cuya gestión es muy destacada a lo largo de su corta vida. Es aconsejable mirarlo, aunque no sea tan conocido pero la gestión es muy destacada, tanto que Morningstar le otorga 5 estrellas y en Citywire se posiciona en la posición 1/20 fondos a 1 y 3 años* (es simulado).

La cartera de este fondo está algo más equilibrada en términos de exposición geográfica, ya que tiene un peso del 37% en EE.UU. y de un 30% en Zona Euro, un 21% en Europa y 7% en Canadá. Es una cartera mucho más concentrada, al tener un total de 32 posiciones, en donde las 10 mayores representan el 57% del patrimonio y en donde se observan empresas de varios países (a diferencia del anterior fondo donde básicamente eran empresas de EE.UU. y alguna china), incluso Iberdrola de España. Se puede decir que es una cartera de mayor convicción. A diferencia de los otros dos fondos en esta nota, este se diferencia por el mayor peso en servicios públicos (45%) y menor peso en tecnología (20%), con cerca del 30% en Industria.

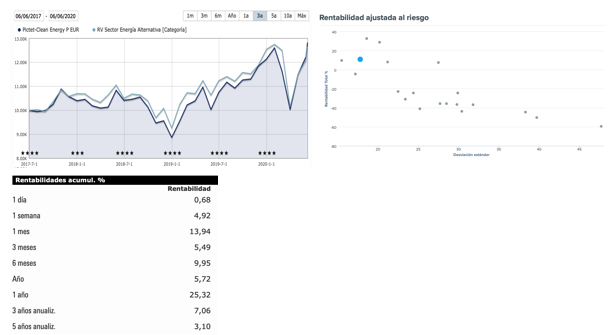

Pictet-Clean Energy: es el tercer de los fondos seleccionados y que se ubica en las primeras cinco posiciones de entre sus competidores a 1, 3 y 5 años. Si bien la rentabilidad pasada no es indicador de la rentabilidad futura, lo que se aprecia es la consistencia en su proceso de inversión y resultados históricos. Y a menos de cambios radicales del equipo de inversión, es previsible que mantengan su desempeño. En lo que va del año el fondo está en terreno positivo, con una rentabilidad del 5,7%, mientras que a un año rebasa el 25%.

El patrimonio de este fondo supera los 1.000 millones de dólares, es un cuatro estrellas según Morningstar, gestionado por Xavier Chollet desde 2011. El fondo alcanza una rentabilidad media a 3 años del 7,52% con una volatilidad del 18,33%. La cartera, que consta de 54 posiciones, está posicionada geográficamente muy parecido al primero, donde EE.UU. representa algo más del 50% de los activos. La distribución sectorial tiene un fuerte sesgo al sectortecnología (47,3%), seguido por servicios públicos e industria (28% y 17% respectivamente. A diferencia del primero, entre sus 10 mayores posiciones también se encuentra Iberdrola, una italiana – Enel – y una china NXP Semiconductores de China.