Estadísticamente, un gran porcentaje han sucedido en este mes pero en este siglo ha habido pocas catástrofes para tomarlo como un muestreo serio en el que se puedan sacar conclusiones razonables, así que como decía Mark Twain:

"Octubre, uno de los meses más peligrosos para especular en acciones. Los otros son julio, enero, septiembre, abril, noviembre, mayo, marzo, junio, diciembre, agosto y febrero.

Como señalamos en los informes de esta semana, el mercado está mostrando algunas señales a las que debemos prestar atención, junto con el deterioro de la amplitud de mercado. En el lado positivo de la balanza, los gráficos a largo plazo aún tienen buena pinta y deben ser mirados con mente serena y esperando que todo este proceso sea una simple corrección del mercado. De momento los índices principales no han roto los niveles claves de largo plazo aunque en algunos casos nos estemos tambaleando en ellos continuamente.

Ante estas señales de incertidumbres tenemos que prestar más atención a los gráficos por relativos puesto que en muchas ocasiones nos dará pistas que no esperábamos y no veríamos en los gráficos de activos individuales.

Os muestro los Ases que aún no han dado señal Macd-Enb pero están en proceso y por ello los tenemos en vigilancia:

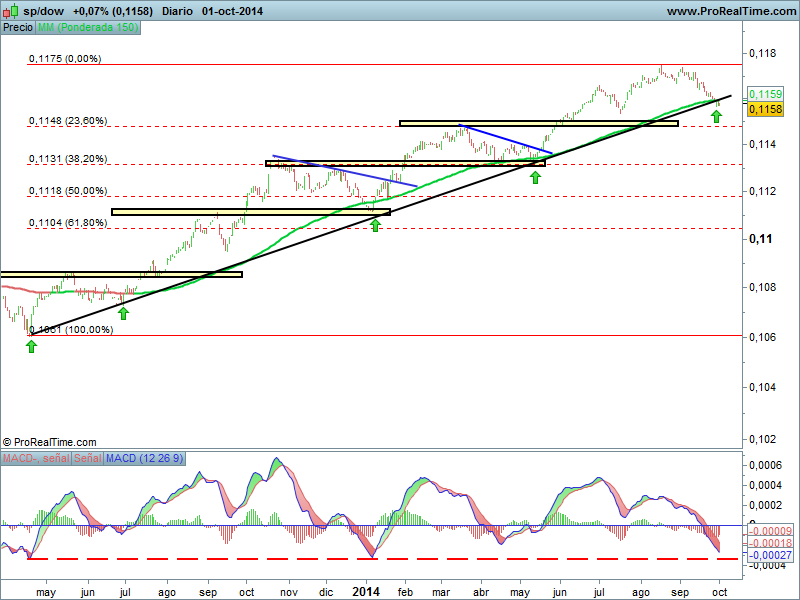

SP500/Dow Jones: ¿Frenara su corrección en estos niveles asegurándonos de nuevo mejor comportamiento relativo en el Sp500?

Hasta ahora el comportamiento del SP500 ha sido mejor que el del Dow Jones asegurándonos una tendencia alcista y muy consolidada en el tiempo. La corrección que nos marca ahora se ha repetido en varias ocasiones y en esos momentos el comportamiento del Sp500 pasa a peor que el DJ. Esto significa que los 30 valores están subiendo más o cayendo menos que el resto del SP. A priori no es buen dato puesto que el conjunto sube menos que los que más ponderan, de ahí las alertas de los informes de amplitud. Esto normalmente ocurre en todas las correcciones, a priori parece otra más y no hay porque extremar las alertas pero vigilar la zona de la unificación de criterios de este As nos puede ayudar en el futuro a adelantar posibles cambios de tendencia que marcarían el fin de este periodo de tranquilidad alcista en los mercados.

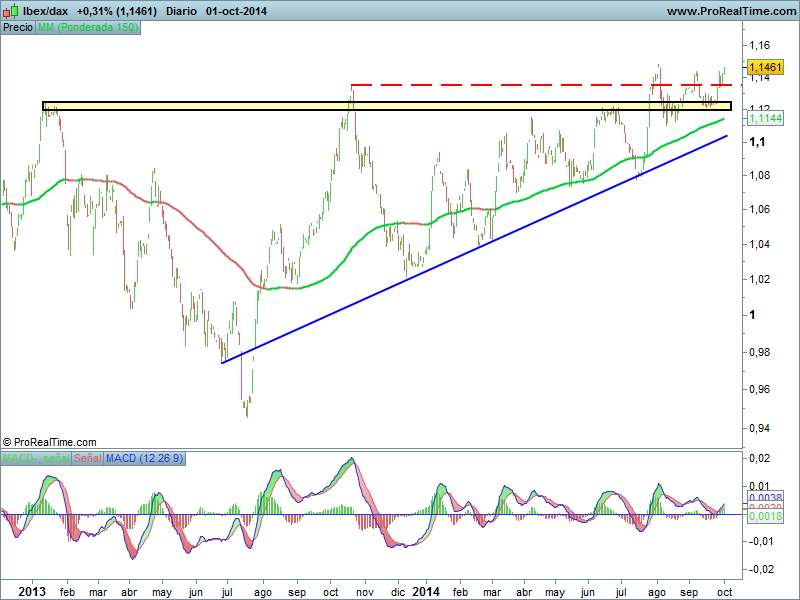

Otro de los activos sintéticos que vigilo estos días es el formado por nuestro selectivo y el alemán, en zona de máximos de los últimos años. ¿Recordáis cuando el Ibex cotizaba a 12.000 puntos y el Dax a 6.000? pues en estos momentos el spread se encuentra abierto de unos 1400 puntos a favor del Ibex y el año que viene será mucho más puesto que el Ibex no ha subido ni al 50% de toda su caída mientras que el dax ya alcanzo sus máximos previos.

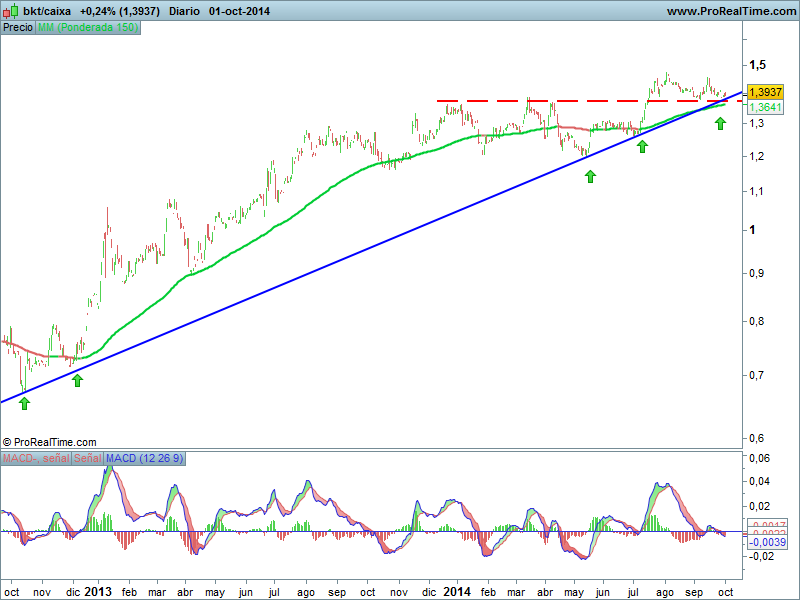

Y para los que prefiráis las acciones, os muestro un relativo creado con las acciones del sector bancario del Ibex 35:

Bankinter/Caixabank: ¿lo seguirá haciéndolo mejor Bankinter que Caixabank?

Este es un gráfico de muy largo plazo y en los últimos años así ha sido y así esperamos que siga siendo. Mientras la tendencia no cambie seguiremos posicionándonos a favor de Bankinter.

¿Por qué esta pequeña corrección por relativos?

A pesar de estar ambos valores con fuerza y tendencia positiva, el momento operativo de Caixabank mayor de 40 y el de Bankinter de 0 hace que la dirección existente hasta ahora converja a la media, directriz y zona de soporte estático.

.png)

Por tanto, no seamos catastrofistas y pensemos que estamos simplemente ante una nueva corrección. Si nuestra cartera comienza a mermar cúbrela creando relativos que inviertan la dirección de tu ganancia. Y paciencia amigo que todo pasa.