Dos mensajes que no escapan a la lógica, sobre todo en lo que tiene que ver con la inflación. El mes pasado la inflación volvió a reducirse por segunda vez en 2017, lo que ha provocado que en los cuatro meses el dato se haya reducido en un punto porcentual.

En su comunicado, la FED asegura que “la inflación se ha reducido para situarse por debajo del 2%”. Sin embargo considera que las expectativas de precios en el largo plazo continúan sin cambios.

Eso sí, en la institución que preside Janet Yellen reconoce que la actividad económica sigue acelerándose a un ritmo moderado y que la creación de empleo sigue siendo sólida. Pero la evolución de los precios preocupa.

Pero, como se pregunta Ken Leech, director de inversiones de Western Asset, filial de Legg Mason, “¿se está revirtiendo la inflación o simplemente se está retrasando? Esa es la gran pregunta. Como mínimo, se ha retrasado —y mucho—. La hipótesis de que la inflación aumentará rápidamente probablemente no sea correcta”.

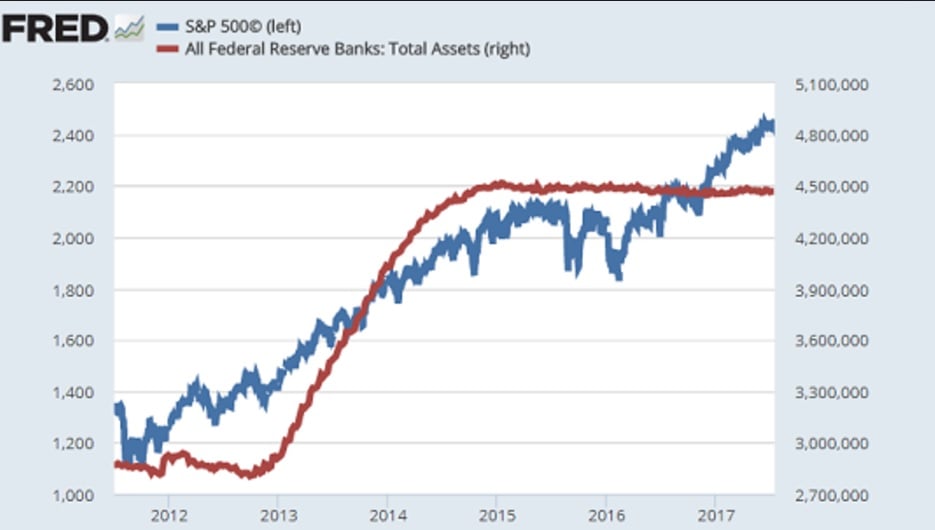

Los expertos de AXA IM apuntan, no obstante, que “con un estable contexto de precios del petróleo, la subida gradual de las presiones salariales y el aumento de la productividad, la inflación tenderá a subir”, explicaban en una nota antes de la reunión. Estos expertos prevén una subida de tipos en diciembre. Además, creen que la FED anunciará el inicio de la reducción de su balance (de alrededor de 4,5 billones de dólares) en septiembre.

De hecho, el comunicado apunta que la implementación de eset programa comience “relativamente pronto” y en agosto no hay reunión. Es decir, la fecha más cercana sería septiembre, que es el mes que maneja la mayor parte del consenso.

Ken Leech señala que “a los bancos centrales les gustaría cambiar su postura ultraacomodaticia por una menos expansiva. Claramente, la Fed ya ha comenzado este proceso y sus mensajes confirman su intención de seguir por este camino. Creo que, a escala mundial, nuestra principal preocupación será cómo se desarrolla este proceso con el tiempo”.

En su reunión de diciembre, la autoridad monetaria ya avanzó que preveía reducir la inversión del principal de los bonos del tesoro que lleguen a vencimiento en 6.000 millones de dólares cada mes inicialmente e irá subiendo este porcentaje en 6.000 millones cada tres meses hasta en que en doce meses se alcance una cifra de 30.000 millones de dólares.

Para los MBS la reducción será de 4.000 millones al mes. Esa cantidad se incrementará en 4.000 millones en intervalos de tres meses hasta alcanzar los 20.000 millones al mes. En total, 10 millones que irán aumentando hasta alcanzar la cifra de 50.000 millones mensuales.

“El comité anticipa que estas cantidades se mantendrán una vez se haya alcanzado el máximos para permitir que la cantidad de títulos en el balance se reduzcan de una forma gradual y predecible hasta que la Reserva Federal no tenga más títulos de los que consideran necesario”.

En AXA afirman que “nosotros esperamos un anuncio en septiembre. Estimamos que la FED pretenderá rebajar el balance en 380.000 millones de dólares en 2018 y en 425.000 millones en 2019”. ¿Cómo reaccionarán los mercados con ese drenaje de liquidez, teniendo en cuenta la evolución de las bolsas desde que comenzó el programa?

Eso sí, Janet Yellen avanzaba en su rueda de prensa de junio que el Comité está preparado para iniciar de nuevo la inversión del principal de los bonos que lleguen a vencimiento si se produce un deterioro de la economía.

En este entorno, Leech apuntaba que en cuanto a oportunidades de inversión “probablemente, la deuda pública sigue siendo el segmento menos interesante, mientras que la deuda corporativa debería seguir siendo la mejor opción para los inversores en renta fija. Esta clase de activos debería superar a la deuda pública a medio y largo plazo”.