En Estados Unidos, por ejemplo, prevén que la bolsa se mantenga prácticamente en los mismos niveles en los que podría acabar el año, o ligeramente por encima, ya que estiman que el S&P 500 podría finalizar en 2.200 puntos.

En su último informe de previsiones, los expertos de JP Morgan creen que estas debían ser las estrategias de inversión más adecuadas en los meses que están por venir.

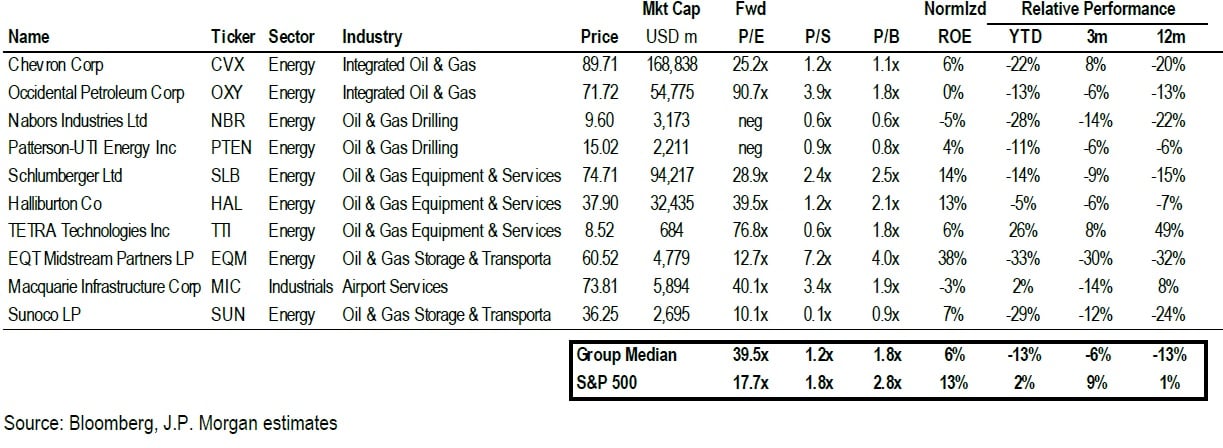

1) “Contrarians” en algunas compañías de energía en un bajo entorno de precios del petróleo. Explican que aunque prevén que este mercado comience a mostrar presiones el próximo año, nos adentramos en un periodo en el que el petróleo mantendrá sus bajos precios y cotizará en rango. Por eso sugieren “ganar exposición a las acciones de energía en las que pensamos que sus fundamentales están bien posicionados para este contexto”.

2) Usar la renta variable para protegernos contra la inflación: Creen que las presiones inflacionarias aumentarán con el crecimiento de los salarios, la subida del dólar y de algunas materias primas. Además, habría otros factores que podrían afectarlo, como la subida de los precios del alquiler, o en Estados Unidos, por ejemplo, el incremento de los gastos ligados a la salud. Para ello, en la entidad han creado la JP Morgan US Inflation Basket.

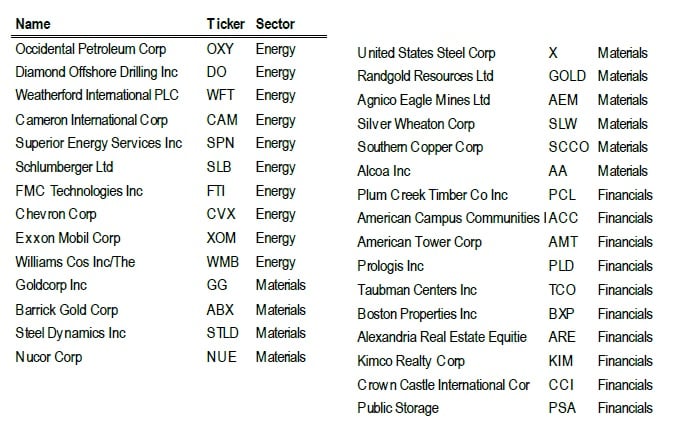

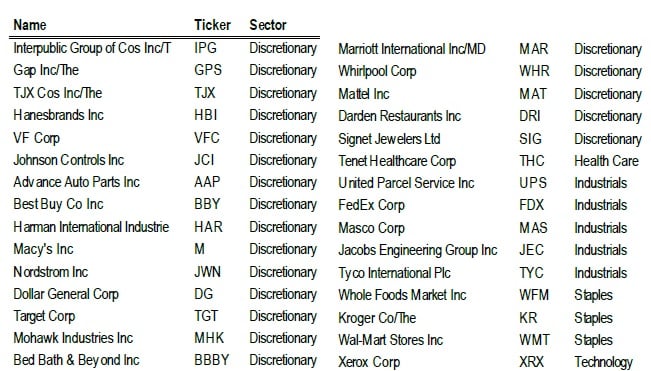

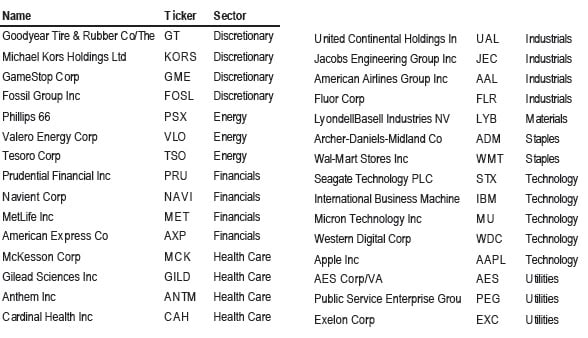

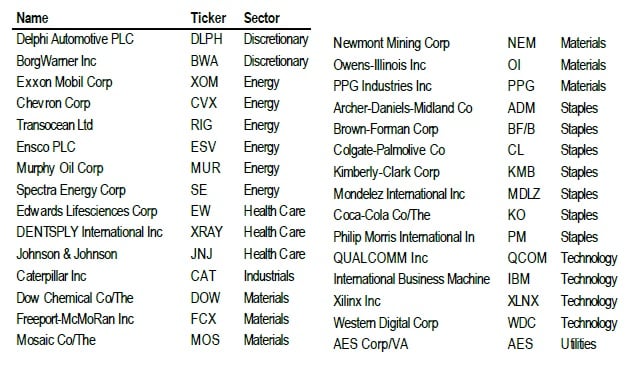

3) Evitar acciones sensibles a la subida de los salarios en Estados Unidos. Sobre todo ahora que la FED está cumpliendo el objetivo de paro. Hay que recordar que en estos momentos la tasa de desempleo del país está en apenas un 5% y que ya se están produciendo subidas salariales gracias a la creación mensual de unos 200.000 empleos. Por eso recomiendan mantenerse cortos en una cartera integradas por empresas con una alta sensibilidad en los márgenes a los costes laborales, ya que esperan que lo hagan peor que el conjunto del mercado. Se trata de la JPAMWAGE compuesta por las siguientes acciones.

4) Calidad a precios razonables: Para ello siguen otra de sus cestas que se marca en el índice de su propia elaboración, JPAMQARP. La justificación de este tema de inversión es simple: durante los años del QE los inversores han optado por activos de más riesgos, una tendencia que podría comenzar a desvanecerse con la subida de tipos

5) Mejora de la ecuación rentabilidad riesgo para las multinacionales. El consenso espera que los beneficios de las multinacionales con exposición a mercados de crecimiento sea superior al de las compañías con un negocio más doméstico. Y eso a pesar de que los temores a una recesión global ha provocado que en los últimos dos años haya llevado las estimaciones de ganancias de estas multinacionales por debajo de las empresas más domésticas por primera vez desde la crisis del euro.

Sin embargo, la crisis de China el pasado agosto habría vuelto a cambiar esta percepción, sobre todo si se tiene en cuenta que las empresas multinacionales cotizan con su mayor descuento a su media histórica, son más rentables y tienen una mayor fortaleza financiera “Con el dólar ya muy caro y dado que las empresas domésticas lo han hecho mejor que ellas en los últimos años, creemos que la ecuación rentabilidad riesgo se ha vuelto favorable a las multinacionales”. Ellos recomiendan invertir en estas compañías a través de otra cesta que compone estas empresas.

QUIZÁ LE INTERESE LEER:

¿Queda potencial en este sector estrella de 2015?