Más dinero (y más barato)

A las siglas que ya conocíamos, se añade esta vez la T del comienzo que no deja de derivar en una especie de esquema ‘ajustado’ o cortado a medida para esta nueva barra de liquidez.

Los TLTRO (Targeted Long-Term Refinancing Operations) fue una de las medidas estrellas anunciadas en la reunión del Banco Central Europeo del pasado mes de junio. Es la segunda versión de los ya conocidos LTROs que se celebraron consecutivamente en los años 2011 y 2012. ¿De qué se trata esta vez? De prestar nuevamente dinero a los bancos, aunque una de las diferencias es que vienen condicionados:

- Cantidad. Se estima que los bancos europeos podrían solicitar unos 400.000 millones de euros en esta primera tanda. El propio Mario Draghi estimó cerca un billón de euros en préstamos concedidos en total a lo largo de las dos tandas previstas, una ahora y otra en septiembre, y de las distintas ventanillas que de manera trimestral se abrirán al mercado. En total, hasta cuatro ejercicios con vencimiento en 2018.

Es una cifra similar a la solicitada durante el primer programa LTRO que finalizó ascendiendo hasta los 1.018 billones de euros.

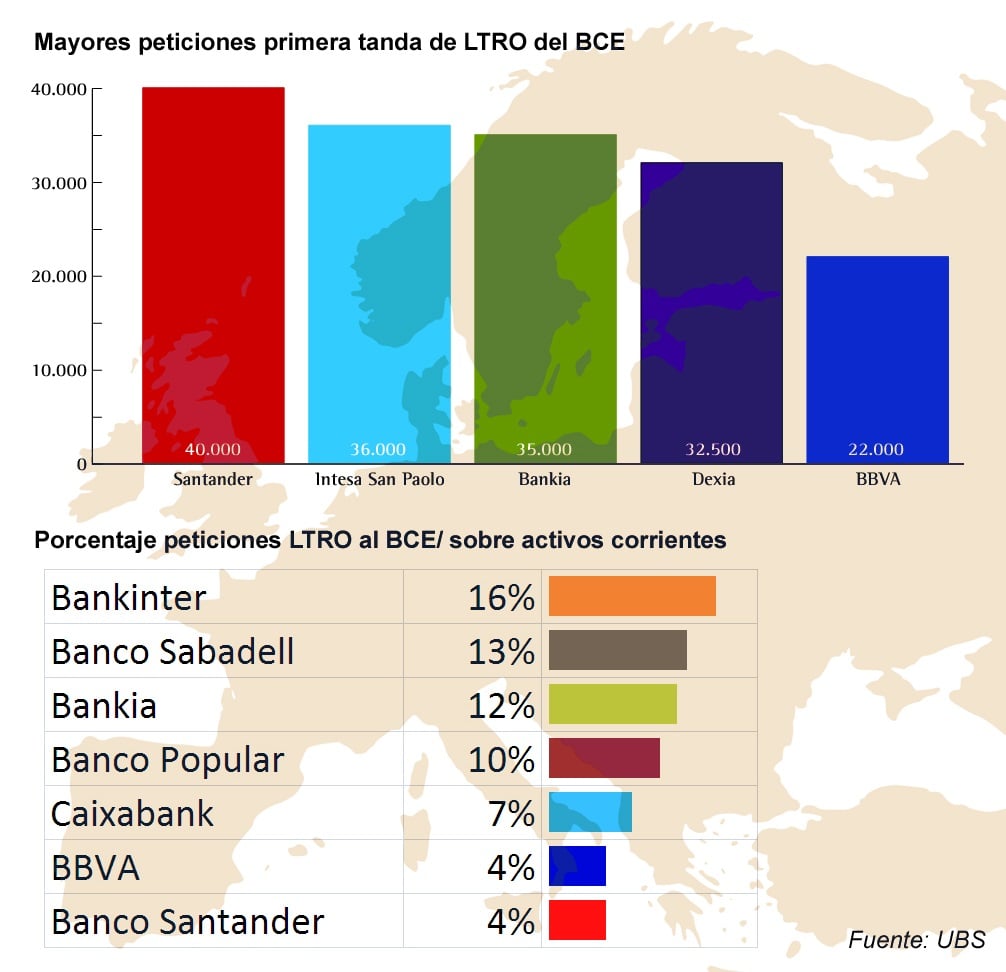

En lo que respecta a los bancos españoles, las estimaciones rondan entre los 37.700 millones y 54.000 millones de euros. ¿Quién pedirá más dinero? En principio, se repetirá el esquema vivido ya dos años atrás y el Banco Santander será la entidad que requiera más liquidez al BCE con hasta 9.000 millones de euros. El ministro de Economía, Luis de Guindos, cifraba estas peticiones en los 30.000 millones de euros “para conceder crédito a PYMES”, aseguraba.

Las cifras que aportan fuentes del sector se calculan en: Banco Santander (9.000 millones de euros), Caixabank (7.000 millones), Banco Popular (5.800 millones), Banco Sabadell y BBVA (5.600 millones), Bankia (3.000 millones) y Bankinter (1.700 millones).

- Particularidades. En primer término, el tipo de interés fijado. Esta vez resultará más barato a las entidades solicitar ese ‘cash’ debido a que se ha fijado el coste del dinero en el 0,25% (con unos tipos de interés en su mínimo histórico del 0,05%).

La pasada ocasión se prestó al 1% cuando los tipos oficiales se encontraban en el 2%. Más barato, imposible. Su coste ha sido progresivo para la devolución de los préstamos que iba descendiendo de manera prolongada en el tiempo desde ese 1% inicial al 0,05% desde este mes de septiembre.

Son, además, préstamos condicionados a dos variables. De un lado, los bancos están ‘obligados’ a prestar, o al menos esa dice ser la intención oficial de Mario Draghi, o de lo contrario recibirían una penalización que algunos consideran irrisoria. Por otro lado, cualquier entidad no podrá solicitar más del 7% de la cantidad total de sus préstamos al sector privado en la zona euro de carácter no financiero, excluyendo los préstamos a hogares para adquisición de vivienda.

Los flecos que cuelgan

Fuentes del mercado reconocen que el Banco Central Europeo se ha sentido presionado en cierto sentido a incrementar sus ayudas al mercado después de ver la actuación de sus colegas internacionales. Según cálculos elaborados por JP Morgan, los cuatro grandes bancos centrales han incrementado sus balances en 4 trillones de dólares en el último cuatrienio. De hecho, el Banco de Japón –que continua en firme con su política monetaria- ha aumentado su balance a un ritmo de 650.000 millones de dólares anuales.

En el caso del BCE habrá que esperar a conocer los detalles sobre el programa de ABS que puso sobre la mesa en la reunión de junio y que, en principio, perfilará este 2 de octubre. En base a cálculos de la entidad americana, la ampliación de su balance no debería ser superior a los 450.000 millones de dólares, considerando las devoluciones de la banca.

Y esta es una de las claves de esta nueva subasta de liquidez. Siempre existe la picaresca de pensar que el objetivo de Mario Draghi es otro bien distinto al que ha proclamado ante los medios. ¿Por qué se duda de que realmente el BCE consiga estimular el crédito a las pequeñas empresas?

Para empezar….las dudas vienen por los mínimos en los que se encuentra el Eonia, el tipo al que se prestan en el sistema interbancario, esto es, los bancos entre sí. Llegó, incluso, al negativo algunos días de finales de agosto y comienzos de septiembre. Actualmente se encuentra en el 0,01%, lo que nos lleva a la conclusión de que un exceso de liquidez no les molesta y prefieren prestarse entre ellos antes que asumir el riesgo del crédito.

Y acto seguido se puede pensar en el dinero que aún falta por devolver al BCE. Entre los analistas hay dudas razonables sobre la capacidad de entidades como Dexia o Intesa San Paolo para reintegrar los fondos. En términos europeos, la banca debe casi 400.000 millones de euros (396.922 millones de euros) al organismo comunitario y tiene de plazo hasta febrero del 2015.

El grueso de este dinero a pagar corresponde a lo prestado en la segunda tanda del anterior LTRO, una cantidad que asciende hasta 257.231 millones de euros. En total, se ha devuelto ya un 61% del billón prestado por el BCE. La duda razonable surge respecto a la verdadera salud de las entidades financieras. ¿Acuden a este nuevo LTRO para poder devolver lo que recibieron del primero o realmente han saneado ya sus balances y buscan abrir el grifo del crédito de una vez por todas?