¿Cómo ven la situación actual de la renta fija a nivel global?

Estamos viendo que la elección de Donald Trump como presidente de Estados Unidos es, tal vez, una amenaza a la estructura histórica de la economía global tal y como se ha entendido en los últimos cuarenta años. Lo que la ha caracterizado es la globalización del comercio, liberalización de tarifas, la apertura de las economías… y también las alianzas estrategias de los países en la OTAN. Trump ha comenzado a hacer ruido y decir que no está de acuerdo. El está representando este movimiento anti globalización. Esto tiene influencia potencialmente sobre los tipos de los tipos de interés y por eso hay inversores a los que les preocupa una potencial subida de la inflación o un cierre potencial de los mercados de capital. Para nosotros no es una amenaza inmediata, sino más a medio o largo plazo.

En este contexto, Europa se ve cada vez más bajo más presión de los partidos populistas que se han vuelto antieuropeos porque las instituciones representan ese movimiento de globalización. Algo parecido ocurre en Japón.

Podemos decir es que tal vez los últimos 30 años de bajada de rentabilidad de los bonos y de estabilidad de la inflación tal vez puedan verse afectados. Como gestor de renta fija hay que adaptarse a estas nuevas circunstancias.

Tradicionalmente la gente invertía en renta fija comprando un bono y dejándolo ahí hasta el vencimiento cobrando el cupón, o comprando un fondo atado a un índice con una duración determinada. A la gente no le preocupaba eso porque los tipos seguían bajando y los rendimiento de los bonos siempre estaban entre el 4 y el 6%. Nosotros pensamos que ya no estamos en ese contexto y la gestión de renta fija tiene que evolucionar.

¿Hacia dónde tiene que evolucionar?

De varias formas, por un lado tiene que ser más global. Es decir, tratar de explotar las oportunidades alrededor del mundo. También tiene que ser mucho más flexible, no te puedes quedar en un solo sitio durante mucho tiempo. Por último, tienes que estar muy pendiente del control del riesgo.

¿Qué va a suponer para los inversores conservadores, tan acostumbrados hasta ahora a estas estrategias de comprar y mantener?

Esa manera de invertir va a tener que cambiar. El problema es que para el inversor de la calle va a ser muy difícil ser tan flexible, dinámico y estar pendiente de todos los mercados alrededor del mundo. También va a ser muy difícil gestionar su riesgo de manera adecuada para proteger su cartera, ya que la renta fija es la parte estable de un portfolio y creemos que debería seguir siéndolo.

Nosotros proponemos en una aproximación a la renta fija con unos rendimientos del 3 o 4% sobre el efectivo de manera estable.

Otro punto importante es que si nos ponemos a mirar los eventos que han afectado a los mercados en los últimos tres años son políticos o inspirados por la política fiscal. Predecir estos elementos políticos en base a predicciones económicas y hacerlo bien de forma consistente va a ser muy difícil.

¿Cuál es su estrategia entonces?

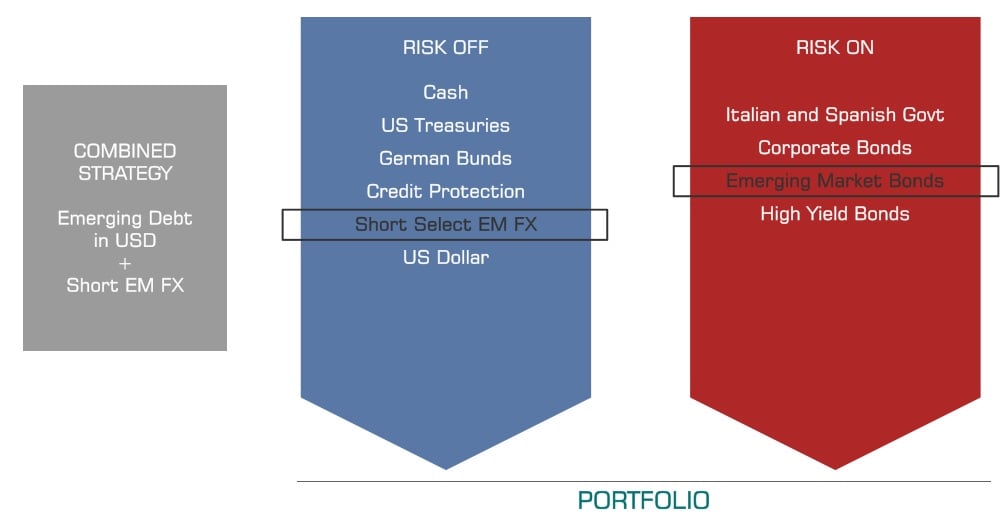

Nosotros intentamos equilibrar nuestra cartera entre posiciones defensivas (posiciones líquidas, bonos del tesoro…) que protegen el capital y posiciones con más riesgo como deuda emergente o el high yield. Así tenemos un 50% defensivo y otro 50% con más riesgo.

También nos vamos a tratar de centrar en temas de largo plazo, más estructurales como la crisis europea, los bajos tipos de interés, la política de Abe en Japón (Abenomics) o la transición económica de China.

Volviendo al tema de la rentabilidad, ustedes prevén unas rentabilidades menores en los próximos años, además en un escenario de aumento de la inflación.

Bueno, depende de cómo sea la inflación. Si la inflación pasa del 2%, al 2,5%, realmente no veríamos afectada la rentabilidad general de la renta fija.

¿Cómo espera que evolucionen los tipos a partir de ahora?

A corto plazo esperamos que los tipos a corto (2-5 años) se vean afectados porque el mercado todavía no está poniendo en precio que la FED pueda subir los tipos hasta, por ejemplo, el 2,5%. Pero hay un límite.

Antes de Trump nosotros pensábamos que la Reserva Federal no iba a mover los tipos más allá del 1,5% porque la economía no lo iba a aguantar. Ahora esperamos una ampliación del déficit fiscal que pueda sumar al PIB un punto porcentual durante los próximos dos años, pero eso va a provocar un mayor nivel de tipos.

De hecho, ¿cree que la reacción tan abrupta que se ha producido en el mercado de bonos tras las elecciones en EE.UU. va a tener fin?

Esa reacción estuvo justificada porque pasamos de una situación en la que había un presidente demócrata y un presidente republicano, el gobierno estaba bloqueado. Ahora se pasa a una situación en la que el crecimiento está estimulado fiscalmente. Lo que hace el mercado es adaptarse a una situación en la que la inflación va a ser mayor, ahora se espera un incremento de los precios del 2,5%, que está más en línea con las expectativas del largo plazo. El mercado no pasó a poner en precio un problema de inflación serio.

Y en Europa, ¿qué piensan que va a pasar con la situación que se ha creado con los programas QE del BCE en la que hay incluso compañías que ya están emitiendo con tipos negativos?

El problema en Europa es que la distribución del QE no es igualitaria. Los alemanes están muy descontentos con los tipos negativos porque eso ha reducido las ganancias de los bancos y eso ha afectado el grado de capitalización de las entidades; el ejemplo de Deutsche Bank este año es ese.

Por otro lado se nos olvida que la principal razón del QE era reducir la prima de riesgo de países como España e Italia. El BCE está entre la espada y la pared; por un lado tiene que complacer a los alemanes, pero al mismo tiempo tiene que respaldar la Unión Europea comprando deuda española e italiana, por ejemplo.

Lo que pensamos, desgraciadamente, es que su decisión para marzo va a ser un compromiso; van a extender el QE, pero reduciendo paulatinamente el tamaño de las compras. El BCE esperaría así que Europa se beneficiara del mayor crecimiento de EE.UU.

Pero esto lo que va a producir es un mayor diferencial entre la deuda estadounidense y la deuda europea, ¿cómo os aprovecharéis vosotros de esta situación como gestores?

Si. Ahora nos gusta la deuda americana a 30 años que está poniendo en precio tipos de alrededor del 2,75% y nos parece demasiado optimismo. No nos gusta la deuda americana a plazos más cortos.

En Europa estamos cortos de deuda italiana, no solo por el referéndum, sino también por la prima de riesgo. También estamos cortos en la deuda del Reino Unido.

La deuda europea, en general, nos preocupa. Vemos oportunidades en sectores en particular como la deuda subordinada de algunos bancos; algunos bancos españoles, pero también en Francia y en los países escandinavos.

Otro de los focos de atención de los inversores ahora es la deuda emergente, que durante los últimos meses ha sido uno de los reductos de rentabilidad para los inversores. ¿Qué va a pasar ahora con Trump y la subida de tipos de interés en Estados Unidos?

A nosotros con la ampliación de los spreads en dólares, los niveles de rendimiento de algunos países en dólares nos parecen atractivos, sobre todo ahora que la mayoría de estos países tienen la mayor parte de su deuda en moneda local (muy diferente a los 90). Estos países tienen más capacidad de depreciar sus monedas y tratar de mantener el nivel de rating.

Por otro lado, para compensar el riesgo, seguimos corto en monedas emergentes frente al dólar.

Pasando al crédito, ¿dónde encuentran ahora las oportunidades?

Lo que más nos gusta es el crédito de las compañías industriales americanas de larga duración. Serían bonos con un rating BBB con un vencimiento de entre 10 y 20 años. Esto es así porque las primas de riesgo de estos sectores son bastante atractivas; hablamos de spreads de 300-400 básicos sobre la rentabilidad de los bonos de EEUU. Son niveles muy atractivos

También son compañías que se van a ver favorecidas por el aumento de la inversión y la bajada de impuestos que además se van a ver influenciadas para que repatríen los beneficios que tienen todavía en el exterior.

El año pasado por estas fechas, el high yield de las energéticas nos dio algún susto. ¿A ustedes les parece interesante?

Si. Primero porque si vemos en el mercado americano la industria de energía, materias primas y química representa un 40% del high yield. Las políticas de Trump también va a beneficiar a estos mercados y también estamos largos, sobre todo entre las pequeñas y medianas compañías.

Por último, ¿cuál como es la distribución de activos ahora en vuestro fondo?

En este momento el fondo tiene activos por un importe de 1.600 millones de dólares, de los cuáles un 50% están invertidos en deuda desarrollada (sobre todo Estados Unidos y Alemania). La idea es que el fondo sea líquido.

Después las asignaciones de sectores con más peso es un 10% en deuda industrial americana a largo plazo, deuda emergente en dólares y deuda subordinada financiera europea.

En el largo defensivo, tenemos una posición de cortos en italia, cortos en divisas emergentes contra el dólar y también estamos cortos en mercado corporativo asiático no japonés.