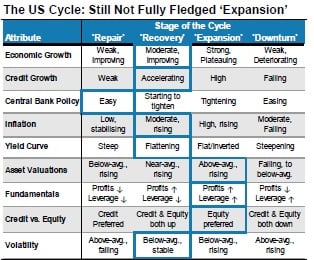

Los analistas de esta firma creen que este ciclo va a ser inusualmente largo a nivel global. Es más, consideran que Estados Unidos podría estar en la fase inicial de expansión.

En 2009 la economía del país se contrajo un 2,8% y posteriormente ha experimentado expansiones de un 1,9%, un 2,8%, un 1,8% y un 1,9% en 2013. Para este año el FMI rebajó sus previsiones de crecimiento hasta el 1,7% debido, sobre todo, al mal comportamiento del PIB en el primer trimestre del año.

Precisamente fue en 2009 cuando las bolsas estadounidenses tocaron sus mínimos de este periodo. Desde ese momento,el S&P 500 del país han subido más de un 180%, espoleados por las políticas de expansión monetaria de la Reserva Federal, FED.

De esta forma estamos en el cuarto mercado alcista más larga de la historia reciente ya que dura algo más de 5 años y cuatro meses. El más longevo fue el que resistió en los mercados desde 1987 al pinchazo de la burbuja puntocom en el 2000, es decir, unos 13 años. Este mercado alcista, además, se ha convertido en el cuarto más rentable de la historia. (Ver: Quinto aniversario de la fase alcista del S&P 500)

En estos niveles muchos analistas consideran que podemos estar a punto de entrar en un recorte que podría rondar, incluso, el 20%. (¿Por qué los analistas coinciden en que la burbuja ya ha estallado?)

En Morgan Stanley aseguran que “los activos más atractivos son la renta variable europea y el crédito americano mientras que el euro y los JGbs son los menos atractivos”, aconsejan.