Acciona redujo un 75,1% su beneficio en el primer semestre del año, hasta los 116 millones de euros. Una caída que se debió a la ausencia de los 402 millones de resultados positivos del ajuste contable de Nordex y Renomar que se registraron el año anterior. Por negocios, infraestructuras aportó el 43,1% de los ingresos con un EBITDA de 3.787 millones. Construcción aportó el 35,5% de los ingresos y el 23,8% del EBITDA mientras Nordex aporta el 39,1% de los ingresos y el 22,2 del EBITDA y Acciona Energía aporta ahora el 15,2% de los ingresos y el 42,3% del EBITDA. Por último, la parte inmobiliaria del grupo aporta un 0,9% de los ingresos.

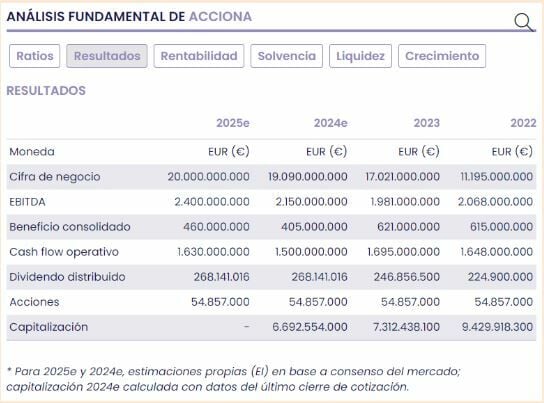

En el semestre, la compañía generó un flujo de caja operativo de 78 millones con una deuda financiera que creció hasta los 8.229 millones, derivada de la fuerte inversión realizada en el período con un flujo de caja neto que ascendió a 1.715 millones de euros. “El Ratio de solvencia medido como DFN/EBITDA muy ajustado, por encima de 4v bajo estimación de resultados para el cierre de 2024”, dice María Mira, analista fundamental de Estrategias de inversión en su artículo Acciona, o cómo una filial arrastra a todo el grupo, quien asegura que entre los objetivos del grupo está registrar un EBITDA de en torno a 2000 millones de euros, incluyendo plusvalías, y que incluirá entre 200 y 300 millones de euros de plusvalías por venta de activos de Acciona Energía.

El 20 de junio de 2024 la Junta General de Accionistas aprobó el abono de un dividendo correspondiente al ejercicio 2023 de 4,85 por acción por un importe total de 266,1 millones.

Desde un punto de vista fundamental, Mira reconoce que a la evolución de los precios de “electricidad y gas está penalizando duramente su negocio. Después de la caída del 48% en 2023, hasta junio de 2024 han seguido con una fuerte corrección adicional. A esto hay que unirle además la menor capacidad instalada frente a la prevista y retrasos en el desarrollo de nuevos proyectos”.

Por el lado de la financiación,” tiene en marcha un proceso de desinversiones de activos que quiere llevar a cabo a lo largo del año 2024 y que de realizarse a buenos precios favorecerá la moderación de deuda y sus cargas.

En síntesis, recibiría en positivo si se produce una recuperación de precios en la energía, una buena rotación de activos, rebaja de tipos de interés y un mayor dinamismo en sus negocios ex energía, algo que parece que ya se está registrando. Esos serían sus principales catalizadores. Por el momento, precaución.

Lea el artículo completo con el análisis y la valoración de Acciona en bolsa